Catégorie Finance

Dérives de la finance, pantouflage des élites dans les banques, dérégulation et crises à répétition…Les critiques et propositions pour remettre la finance au service de l’économie réelle ne manquent pas. Voir notamment les livres de Gaël Giraud et les publications de l’ONG « Finance Watch« .

-

Idéologie, macroéconomie, investissements publics et règles budgétaires

Depuis le traité de Maastricht (1992), les règles visant à faire respecter une discipline budgétaire aux États membres se trouvent au cœur de la gouvernance économique européenne. A l’issue de plus de quatre ans de travaux, le processus de révision de ces règles vient enfin d’aboutir. Malheureusement, la logique préexistante…

-

Les leviers d’action de la BCE pour le climat

Depuis la mise en évidence en 2015 par Mark Carney, gouverneur de la Banque d’Angleterre, des risques financiers systémiques liés au climat, les banques centrales ont peu à peu pris conscience des enjeux et de leur rôle dans la lutte contre le changement climatique et pour l’adaptation des acteurs publics…

-

Doit-on rémunérer le capital pour sauver la planète ? Si oui, dans quelles limites ?

Le capitalisme est souvent considéré comme le responsable principal de la crise écologique. Il n’est pas facile de définir ce qu’est le capitalisme ; en revanche on peut affirmer qu’une entreprise…

-

Gouvernance économique européenne et climat : une proposition de réforme insuffisante

Mise en place progressivement à partir du traité de Maastricht (1992), la gouvernance économique européenne consiste en un ensemble de règles et de procédures visant à faire respecter une discipline budgétaire par les États membres, à faciliter la coordination de leurs politiques économiques et à prévenir les déséquilibres macroéconomiques. Presque…

-

Budget et inflation: les vieilles habitudes ont la vie dure

Michael Vincent, qui vient de publier l’ouvrage ‘La dette, une solution face à la crise planétaire?’ (Editions de l’Aube, 2022) avec Dorian Simon, nous invite dans ce post à questionner la situation inflationniste qui nous frappe et les réactions variées qu’elle provoque, du côté notamment des gouvernements et des banques…

-

Des règles budgétaires européennes « fit pour 55 » : la dimension qualité

La réforme en cours des règles budgétaires européennes ne pourra pas seulement être la énième tentative de tirer les leçons du passé et d’adapter les règles à un contexte macroéconomique en évolution. Elle devra mettre au centre de la nouvelle gouvernance l’impératif d’une transition juste vers une économie décarbonée et…

-

Du Pacte de stabilité et de croissance au pacte de résilience et de solidarité. Quelles pistes de réforme ?

La Commission européenne a lancé le 19 octobre 2021 une consultation relative à la réforme…

-

Pour un cadre budgétaire européen favorable à la transition écologique

Ollivier Bodin, contributeur régulier de ce blog a écrit une contribution pour le think tank de la Fondation Nicolas Hulot dans laquelle il plaide pour que la réforme en cours des règles budgétaires européennes soit résolument en faveur d’une meilleure prise en compte des objectifs de transition écologique. Connu pour…

-

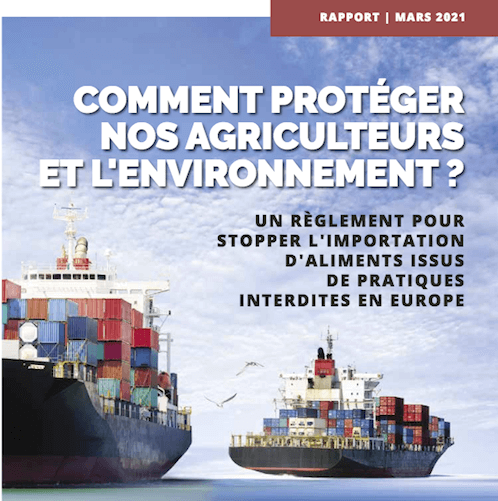

Un règlement européen pour lutter contre les dérives de la mondialisation

La mondialisation entrave la transition écologique et met en péril l’avenir des éleveurs et agriculteurs européens : c’est le constat effectué par le Think Tank de la Fondation Nicolas Hulot, l’interprofession…

-

Revoir les règles budgétaires européennes : une priorité de l’agenda.

Les plans de sauvetage menés par les Etats européens en réponse à la crise sanitaire se sont traduits par une forte hausse des dettes publiques. Se pose alors une question…