Nicolas Bouleau est un mathématicien de haut vol, passionné d’architecture, de psychanalyse et de philosophie des sciences. Il a été professeur à l’école des Ponts. Il met dans ce livre remarquable son immense talent à nous faire comprendre les arcanes de la finance de marché et ses biais stupéfiants. Il en déduit une recommandation majeure en matière de transition écologique : la nécessité, déjà pressentie par Robert Solow, de construire des institutions chargées de donner des informations sur les données physiques nécessaires à la compréhension des effets de l’homme sur la planète et ses ressources. Le GIEC a ce mandat pour le climat et joue un rôle fort utile ; mais il n’existe pas de GIEC pour les ressources en énergie fossile[1] et l’IPBES, son corollaire sur la biodiversité a du mal à se faire entendre.

Je cite[2] :

« C’est un grand mérite de Robert Solow — pourtant non soupçonnable d’aversion pour le langage néo-classique — d’avoir pressenti que la seule solution était extérieure à tous les mécanismes économiques : « Les mêmes considérations donnent à penser que le marché des ressources épuisables peut-être l’un des domaines de l’économie, où une sorte de planification indicative organisée pourrait jouer un rôle constructif. Il ne s’agit pas d’une approbation de la prise de décision centralisée qui est susceptible d’avoir des imperfections et des externalités qui lui sont propres. En effet, il pourrait être suffisant que le gouvernement s’engage dans un programme continu de collecte et de diffusion d’informations couvrant les tendances de la technologie, des réserves et de la demande […] Dans le cas des ressources épuisables, cela pourrait avoir l’effet supplémentaire de générer un ensemble de visions cohérentes quant à l’avenir lointain. »[3]

Je ne donnerai ici que deux des nombreux autres enseignements contenus dans ce livre.

Les marchés ne sont pas efficients ils sont fumigènes

Comment par exemple oser utiliser la notion très difficile de tribu borélienne (indispensable pour comprendre les bases des mathématiques financières) pour prétendre démontrer que les marchés sont efficients ? Efficients ? Voici la définition qu’en donne Eugène Fama, (l’auteur de cette « démonstration » _une imposture dénoncée par notre auteur_ et récipiendaire du prix de la Banque de Suède en sciences économiques en mémoire d’Alfred Nobel dit prix Nobel d’économie) :

« A market in which prices always ‘fully reflect’ available information is called ‘efficient’. » [4]

Nicolas Bouleau montre précisément l’inverse, dans une démonstration, elle lumineuse, même si elle nécessite un effort que notre auteur allège au maximum grâce à son talent pédagogique. Les marchés financiers ne sont pas efficients ; il sont au contraire « fumigènes » ; du fait de leur propension à engendrer de la volatilité, ils brouillent les signaux-prix ce qui empêche les dirigeants publics et privés de fonder leurs décisions de manière pertinente.

|

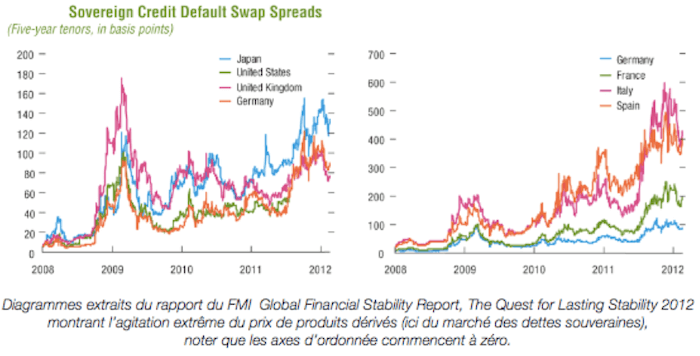

La croissance de la volatilité dans les décennies récentes  La volatilité du cours d’un actif est l’ampleur de ses variations. Intuitivement c’est son agitation. Et on peut vraiment dire qu’elle dépend des humeurs des opérateurs (de leur agitation intérieure, si j’ose dire). Elle a une définition mathématique très précise, pour laquelle je renvoie à une note technique de Nicolas Bouleau, dont sont tirés l’extrait et le graphique suivant, qui donne des ordres de grandeur.

« Pour les ordres de grandeurs, la volatilité a été beaucoup plus haute à partir des années 1970[5]. Les années 1970 sont à la fois celles de la mise en place internationale des marchés dérivés, celles du premier rapport du Club de Rome alertant sur l’épuisement des ressources fossiles et le début d’une forte volatilité. Coïncidence n’est pas causalité. On peut simplement dire que les produits dérivés n’ont pas empêché cette forte volatilité. Aujourd’hui une volatilité de 25% à 30% n’est pas exceptionnelle[6]. En ce qui concerne le pétrole, d’après une étude d’août 2013 de Total[7], la volatilité moyenne du prix du Brent était de 30% sur la période 1998-2007 avant l’envolée du prix préalable à la crise des subprimes et le pic de mi-2008. Dans la période récente, on note une augmentation lente des échanges de contrats à terme sur le brut jusqu’à 2005 suivie d’une véritable explosion qui les porte à un niveau quatre fois supérieur en quelques années. Le gaz quant à lui a des pics de volatilité qui ne correspondent pas à ceux du pétrole, et sa volatilité est plus grande : de l’ordre de 50% pour le Henry Hub et le NBP sur la période 2000-2013. » |

Le prix d’une ressource rare ne croit pas à mesure de sa disparition

Alors que les raisonnements classiques donnent à penser que le prix d’une ressource comme le pétrole croît avec sa rareté, l’analyse des marchés financiers (le marché du pétrole étant un marché largement financiarisé) montre qu’il n’en est rien. La volatilité brouille tout. Voici un extrait très clair de la démonstration.

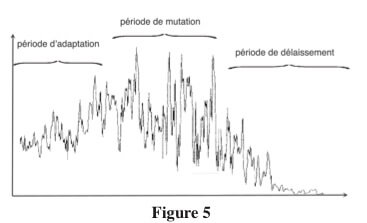

Trois phases peuvent être interprétées

- 1. Durant une première période on a une évolution suivant une dynamique de croissance relative constante perturbée par une faible volatilité, les découvertes et les tarissements de gisement se compensent plus ou moins en ajoutant des à-coups qui augmentent la volatilité spéculative ordinaire. Evidemment cette première phase peut présenter des variations macroscopiques dues à des événements particuliers de la relation producteurs-consommateurs tels que la nouvelle politique de l’Opep en 1973 ou la crise des subprimes en 2008.

- 2. Puis progressivement les incertitudes augmentent. Les découvertes éventuelles ainsi que les méthodes d’exploitations reposent sur des technologies hypothétiques, la prospection de gisements nouveaux crée des incertitudes sur les droits de propriété, les annonces de potentialités technologiques non encore confirmées, les échecs d’autres, instaurent une phase de surinterprétation aux aguets qui augmente la volatilité des cours ainsi que les amplitudes de variation. Pour certains consommateurs, le besoin désespéré de s’approvisionner pour continuer à utiliser des installations existantes crée une demande accrue pendant qu’au contraire les agents économiques non captifs de cette ressource s’échappent de ce marché. Plus la prospection est difficile plus la part des prix traduisant les incertitudes est importante dans l’évaluation des coûts de prospection et d’exploitation eux-mêmes, ce qui engendre une volatilité auto-réalisatrice[8].

- 3. La fin du processus peut prendre diverses formes suivant les circonstances et le type de ressource. Plaçons-nous dans le cas d’une ressource énergétique. Le régime de forte volatilité a la propriété de ne pas annoncer sa date terminale, la fin est toujours une crise. L’amplitude de l’agitation peut rendre difficile le rôle des organismes de marché et la cotation peut cesser comme cela s’est produit sur le Chicago Climate Exchange. L’évaluation des risques évolue, la multiplication des valeurs échouées (stranded assets) telles que les pavillons de lointaine banlieue, les industries fortement consommatrices d’énergie (cimenteries, céramiques), font que la transition est perçue comme irréversible et un basculement s’opère. A la longue, la ressource ayant perdu ses usages classiques la demande s’en détourne vers toutes les denrées de substitution exception faite de certains usages très spécifiques. C’est la phase d’effondrement.

Conclusion

Le mensonge de la finance nous permet de comprendre combien l’idée sous-jacente au libéralisme économique, et particulièrement bien développée chez Hayek est fausse. Les marchés financiers sont ceux qui s’approchent le plus d’un marché parfait, et devraient donc exhiber la propriété d’optimalité et d’efficacité revendiquée par ce courant de pensée. Ce dogme s’effondre parce que les marchés pour être proches de la théorie doivent être complets c’est-à-dire en pratique dotés de « produits dérivés » ; ils deviennent alors de plus en plus spéculatifs. Loin de calmer l’agitation des cours, ces produits financiers l’accroissent. Les assurances individuelles que prennent les entrepreneurs en achetant des couvertures se transforment en autant de sources de volatilité et de désorientation. La financiarisation a donc pour effet de réduire fortement la valeur informationnelle du signal-prix…

Cette critique assez radicale du libéralisme et de la financiarisation de l’économie de marché ne conduit pas Nicolas Bouleau à proposer un modèle d’économie entièrement planifiée, ni même à proposer l’interdiction de la spéculation. Il propose de cantonner cette dernière et de compléter les marchés financiers par des dispositifs d’informations physiques comme dit en introduction.

Les travaux encore insuffisamment reconnus d’élaboration de nouveaux indicateurs (écologiques et sociaux) trouvent ici une justification profonde. Puisse cet appel être entendu alors que le retour de la croissance du PIB est vu en France comme l’arrivée du Messie et que le gouvernement n’a pas fait en 2017 son rapport[9] « présentant l’évolution, sur les années passées, de nouveaux indicateurs de richesse, tels que des indicateurs d’inégalités, de qualité de vie et de développement durable »

Alain Grandjean

Une réponse à “Le mensonge de la finance – Mathématiques, signal prix, planète”

L’Union européenne, c’est un groupe de 27 nations qui ne sont d’accord sur rien.

Dimanche 18 février 2018 :

Le départ du Royaume-Uni va laisser un vide de 12 à 15 milliards d’euros chaque année dans les finances européennes, une perte considérable au moment où l’UE cherche à financer de nouvelles politiques, en matière de défense ou de migration notamment.

Le commissaire au Budget Günther Oettinger a suggéré que les contributions au budget puissent atteindre 1,1% à 1,2% du PIB de l’Union, contre 1,0% actuellement.

Les Pays-Bas, le Danemark, l’Autriche, la Suède et la Finlande, tous contributeurs nets, y seraient opposés.

https://www.romandie.com/news/ZOOM-A-la-recherche-d-unite-post-Brexit-l-UE-face-a-de-nouveaux-defis/891541.rom