Partout dans le monde, le confinement des populations consécutif à la pandémie cloue les avions de transport civil de passagers au sol. Le nombre d’appareils en service dans le monde a reculé à son niveau de 1991, passant d’environ 20 000 à 7 000 appareils. Le secteur de l’aviation est un employeur important, une forte capitalisation boursière et une ressource à l’export pour les principales économies avancées. Les gouvernements, notamment en Europe, ont immédiatement annoncé des plans de soutien massifs au secteur pour éviter les faillites. Les militants de la cause climatique s’en sont émus, soulignant la trace écologique du secteur. Certains gouvernements semblent disposés à conditionner une partie des aides à une amélioration de l’empreinte carbone. Les gouvernements autrichiens et français sont notamment sur la piste consistant à ne pas renflouer des lignes aériennes intérieures pour lesquelles une alternative en train existerait. Dans le cas français ,les modalités précises déterminant la pertinence de la mesure sont en discussion. Peut-être faudrait-il également examiner la piste de la suppression des subventions au secteur aérien dont certaines sont connues (absence de fiscalité sur le kérozène) mais d’autres, que nous détaillons ici, beaucoup moins (tax lease).

Ce post a été modifié le 25 mai 2020 pour tenir compte des commentaires reçus pour lesquels nous remercions les lecteurs. En particulier, nous avons préféré le terme de « tax lease » à celui de « crédit-bail fiscal », qui pouvait induire une référence au régime français du crédit-bail qui n’entrait pas dans notre propos. Les modifications sont en orange

Le transport aérien : un secteur très polluant, en forte croissance, résistant à l’action climatique et très subventionné.

Un secteur en forte croissance

Le secteur de l’aviation est un de ceux dont la croissance économique était la plus forte au niveau mondial avant la pandémie. Pour le seul trafic passager, 2016, 2018 et 2018 ont chacun enregistré des taux de croissance supérieurs à 7% au niveau mondial. C’est notamment lié au très fort développement souvent à deux chiffres dans les pays asiatiques, avec notamment une classe moyenne chinoise qui commence à voyager dans et hors du pays en avion pour ses loisirs. Dans un pays comme la France, il est évident que les incitations prix ne vont pas toujours dans le bon sens. Pour le transport de passagers, l’avion et le train bas-carbone se font concurrence sur certaines lignes, avec un différentiel de prix parfois avantageux pour l’avion.

Un secteur très polluant

Les émissions de dioxyde de carbone du secteur représentent pour 2018 2% des émissions mondiales de CO2 ; l’ensemble des contributions y compris les autres gaz sont estimées par le GIEC à 4% du forçage radiatif total, soit deux fois plus que l’impact du seul CO2. Selon des projections de la tendance pré pandémie, la part des émissions de CO2 de l’aviation pourrait monter à 22 % des émissions mondiales de gaz à effet de serre en 2050.

Un secteur qui ne contribue pas à l’effort de réduction des émissions

Les efforts pour réduire l’impact environnemental de l’aviation sont largement vains à ce jour. Il convient d’abord de rappeler que le transport international, de passagers ou de marchandises, ne fait pas partie du périmètre des émissions domestiques soumis aux engagements nationaux (NDC) de l’Accord de Paris. Il s’agit donc pour ce secteur d’accords internationaux. L’organisation internationale du secteur, l’OACI, a fini en 2016 par conclure un accord pour améliorer l’efficacité énergétique de 2 % par an et pour « stabiliser les émissions de CO2 au niveau qu’elles auront atteint en 2020 ». Ce deuxième objectif est cependant un leurre car il est supposé être atteint par le biais d’ un système de compensation des émissions de CO2 institué pour la fraction des émissions qui dépasserait le niveau atteint en 2020. Compenser n’est pas réduire…

Un secteur très subventionné

Dans un rapport de 2017, le Réseau Action Climat a recensé les aides directes et indirectes de l’Etat français au secteur de l’aviation en France. Elles se décomposent comme suit.

- Exemption de toute taxe sur le carburant à destination des vols internationaux (convention internationale de Chicago, 1944).

- Exemption de TVA et de taxes sur le carburant à usage des vols domestiques français (alors que d’autres pays comme les Etats Unis, le Japon et la Suisse ont mis en place de telles taxes). Le kérosène est ainsi le seul carburant d’origine fossile dont la consommation ne supporte aucune taxe.

- Taux de TVA réduit à 10% pour les billets sur des vols intérieurs, et de zéro pour les vols intra européens et internationaux.

- Aide publique aux aéroports : investissements de l’Etat actionnaire avec des conditions préférentielles par rapport à un investisseur privé, subventions d’exploitation.

- Aide des aéroports aux compagnies aériennes : clause de revoyure au niveau de la Commission pour les aéroports de moins de 700 000 passagers.

- Aides aux compagnies aériennes : Crédit d’Impôt Compétitivité Recherche.

Le « tax lease », oublié des subventions au secteur de l’aviation

Il existe un autre type de subvention, moins connu, qui procure des avantages fiscaux aux compagnies aériennes qui exploitent les avions et aux sociétés de location ,souvent filiales de banques, qui financent l’acquisition des appareils. Il s’agit du « tax lease » ou location avec effet fiscal. Il s’agit de montages complexes, qui font souvent intervenir plusieurs juridictions, et plusieurs aspects des lois fiscales.

Le schéma général : amortissement dégressif et absorption des déficits fiscaux.

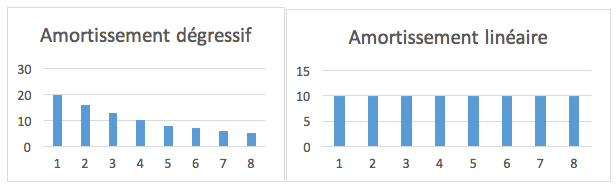

- L’amortissement dégressif

La règlementation comptable de plusieurs pays, dont la France[1], permet d’amortir les avions de manière dégressive et non linéaire. L’amortissement dégressif se calcule en pourcentage fixe de la valeur d’achat du bien. On amortit par exemple 20% la première année, puis 20% des 80% restant la seconde année, etc. La charge d’amortissement, qui est déductible du résultat imposable du détenteur de l’avion, est ainsi dégressive plutôt que constante chaque année sur la durée d’amortissement, elle est forte au début et faible à la fin.

- Les pertes structurelles

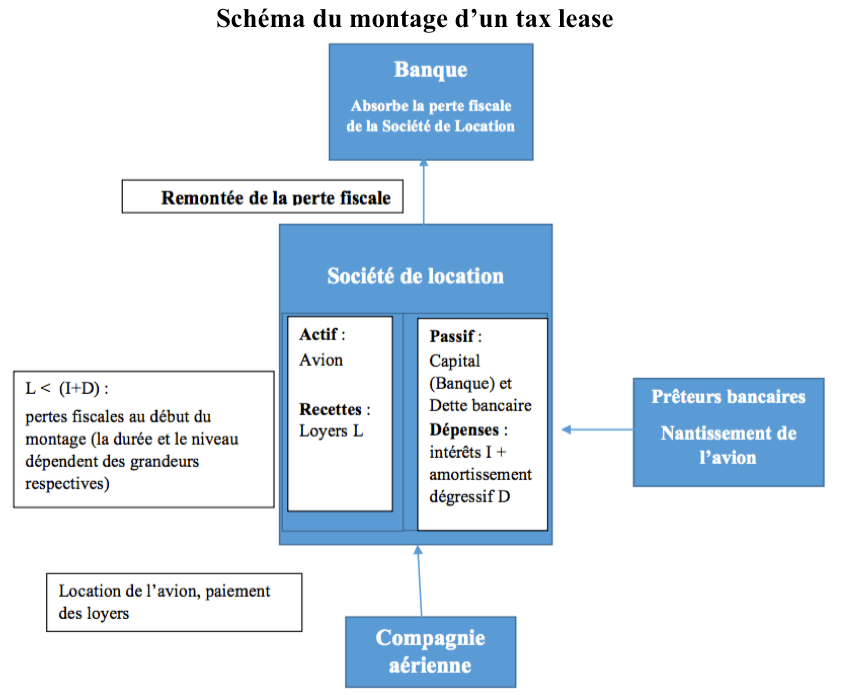

L’avion neuf est acheté par une structure de financement (Société de Location) qui va le louer à une compagnie aérienne (Air France par exemple[2],). La Société de Location a pour actionnaire une banque. Elle est financée par des crédits bancaires, en général dans un « syndicat de banques » dirigé par la banque actionnaire. Le crédit est gagé sur le bien possédé (l’avion). La Société de Location a pour charge comptable l’amortissement dégressif de l’avion (D) et les intérêts sur le crédit (I). Elle a pour recette le loyer (L) payé par la compagnie aérienne. Le loyer est constant, et comme l’amortissement est dégressif, cette société fera des pertes comptables pendant un certain nombre d’années. Plus (L) est faible, plus les pertes seront importantes, la limite étant le niveau des fonds propres. La Société de Location est souvent filiale d’une banque, qui intègre son résultat fiscal déficitaire dans ses excédents fiscaux et voit ainsi sa facture fiscale totale réduite. Certes le déficit fiscal n’est pas permanent dans le montage ; mais les sociétés de location et leurs actionnaires ont ainsi un intérêt à financer de nouveaux appareils, qui vont générer du déficit fiscal pendant les premières années du montage.

- Le double amortissement (« Double dip »)

Dans certaines juridictions comme la France, c’est le propriétaire d’un bien qui l’amortit. Dans d’autres, comme les Etats-Unis, c’est l’utilisateur. Il est ainsi possible dans certains montages de bénéficier d’une double charge d’amortissement, par exemple pour des avions utilisés aux Etats-Unis mais propriété d’une structure française. L’Etat du Delaware, par exemple, est une localisation privilégiée pour l’enregistrement la localisation de la propriété des avions en raison des multiples avantages fiscaux qu’il offre, mais il existe beaucoup d’autres exemples de localisations attractives fiscalement, permettant de jouer sur la double notion usage/propriété des appareils.

Le schéma présenté ci-dessus est une simplification grossière de la réalité de ces montages, il vise seulement à illustrer les mécanismes principaux à l’œuvre. Beaucoup d’autres paramètres interviennent dans ce type d’opération. La TVA au niveau de l’avion et du loyer ainsi que les mécanismes d’impôt différé jouent aussi. Des précisions et une indication du niveau redoutable de complexité que ces opérations peuvent atteindre sont fournies dans le document en référence[3].

La mobilité et la similitude des avions, conditions essentielles de la garantie des banques

Le nantissement de l’avion au profit des banques prêteuses à la société de location est une caractéristique essentielle de ce type de montage. Si la compagnie aérienne fait défaut sur le paiement de son obligation contractuelle, les banques saisissent l’avion et le revendent sur le marché (il est fréquent qu’un accord de revente soit signé avec une société spécialisée dans la revente d’avions, dite remarketer, en amont, pour sécuriser le montage). La mobilité de l’avion, qui lui permet d’être livré sans délai à l’acheteur éventuel, et la similitude par grandes catégories des avions, sont clés pour que les banques ne soient pas en risque. C’est le remarketer qui est en risque sur la valeur de marché des avions.

Le « tax lease » n’est pas utilisé seulement pour les avions, mais pour pratiquement tous les matériels roulants

Qu’il s’agisse des navires marchands, des rames de trains ou des moteurs d’avion ou des véhicules, dont les SUV, le « tax-lease » est utilisable sinon utilisé. Les matériels éligibles doivent être mobiles physiquement et rapidement (c’est-à-dire souvent mus par une énergie carbonée) et interchangeables, de manière à pouvoir être monétisés rapidement en cas de défaut du loueur. Le mécanisme du « tax lease » permet aux utilisateurs d’avoir des coûts d’exploitation plus bas en tant que locataire, inférieurs à ce qu’aurait été leur charge d’amortissement et de financement en tant que propriétaire, surtout pendant les premières années (amortissement dégressif) et toujours en cas de double amortissement. Le profit « normal » du financement du « tax lease » pour les banques qui financent les biens (intérêt et commissions) se double d’un avantage fiscal grâce à l’amortissement dégressif, qui leur permet d’intégrer des pertes fiscales pendant les premières années, voire une perte plus importante en cas de double amortissement.

Précisons ici que le terme anglo-saxon de « lease » recouvre deux notions juridiquement différentes en français. Le crédit-bail, défini par la loi 66-455 du 2 Juillet 1966, qui en encadre précisément les modalités, est réservé aux biens dits « professionnels », biens d’équipement des entreprises. Le bailleur d’un crédit-bail ne peut être qu’une société financière agréée par l’ACPR. Le crédit bail est régi par le code monétaire et financier. Un autre type de transaction économiquement proche mais juridiquement différent est la location avec option d’achat (LOA). La LOA est régie en France par le code de la consommation, et le bailleur n’est pas nécessairement une société financière. Les véhicules de tourisme loués par les entreprises à leurs salariés ne sont pas considérés comme des biens professionnels des entreprises, ils sont donc non éligibles au régime du crédit-bail. Ils sont loués par des filiales financières de banques (par exemple Arval pour le groupe BNP Paribas) ou par des filiales de leasing du constructeur sous le régime de la LOA (souvent appelée leasing). Les camions, camionnettes d’une charge utile supérieure ou égale à deux tonnes sont éligibles à l’amortissement dégressif, ainsi que les véhicules pouvant transporter plus de huit personnes.

Quantifier le « tax lease » et son impact : une subvention encore justifiée dans le contexte actuel ?

Nous ne disposons pas à ce jour d’une mesure de l’impact global du « tax lease »pour l’aviation en France. Quel est le volume des financements ? Quel est le montant des pertes imputées par les sociétés de locations qui pratiquent l’amortissement dégressif et éventuellement le double amortissement ? Ceci du côté des charges pour l’Etat. Et du côté Quel est l’avantage pour les compagnies aériennes en termes de minoration des loyers ? Les charges fiscales pour l’Etat sont elles compensées par des recettes directes ou indirectes, des bénéfices socio-économiques en termes d’ emplois créés ou soutenus, quels bénéfices en termes de PIB et de balance commerciale ? Autant de questions dont la réponse serait utile au moment où le gouvernement cherche des contreparties aux aides qu’il apporte à l’aérien.

On peut penser que le recours au « tax lease » est très pratiqué en observant que les compagnies aériennes louent leurs avions plus qu’elles ne les possèdent. En particulier les compagnies low cost sont en général loueurs en majorité. L’examen du Document de Référence du groupe Air France KLM pour 2018 fournit les informations suivantes. Sur 548 avions, il y en a 212 soit 39% en propriété. Sur une dette nette totale de 6 milliards, 4,2 milliards sont garanties par des avions et équipements. Transavia a 20% de ses avions en pleine propriété, KLM City Hopper 12%.

Une grande banque comme BNP Paribas s’est distinguée en 2018 comme « maison financière de l’aviation de l’année », avec notamment la mention du financement ou refinancement de 51 avions et d’un French tax lease avec une compagnie d’Afrique du Nord. Nous apprenons également que deux Airbus neufs ont été livrés à un pays de l’Union européenne avec un French tax lease. D’autres banques françaises et internationales sont aussi utilisateurs de ces structures, mais aucune information n’est accessible facilement sur la base des documents publics.

Il est bien difficile dans ces conditions d’évaluer l’importance du phénomène ou d’argumenter de son efficacité. Pour cela, il serait nécessaire d’avoir des informations chiffrées. Le French tax lease semble être un produit assez courant, à la différence de certaines transactions complexes en matière fiscales qui font parfois l’objet de rulings, c’est-à-dire d’un accord entre les autorités fiscales concernées pour classer le traitement fiscal d’une transaction comme légal, mais secret.

Une incitation fiscale, effort financier du contribuable, doit se mesurer à l’aune des bénéfices socio-économiques en résultant pour le budget public, qui elles-mêmes se traduisent par des recettes fiscales directes ou indirectes liées à l’activité économique induite. Dans le cas de l’aviation, la clé de voûte du mécanisme, l’amortissement dégressif, a été accordé dans les années 1970 (en 1967 précisément, voir note 1), pour faciliter le financement d’appareils fabriqués par un constructeur français et exploités par une société française dont les actionnaires étaient français. Il s’agissait d’encourager le développement d’une industrie de pointe dont le développement créerait incontestablement de l’emploi, de la richesse actionnariale, de la ressource fiscale et des recettes à l’exportation en France. A l’époque, l’externalité négative induite par les émissions de GES et les autres nuisances environnementales n’étaient pas perçues.

Conclusion

Sans pouvoir y répondre, il est permis de se poser la question du maintien d’une incitation fiscale à l’aérien potentiellement significative pour le budget de l’Etat dans le contexte où le bilan pour l’Etat français pourrait bien être devenu négatif, d’une part en raison de l’externalisation hors du territoire des emplois et des bénéficiaires, et d’autre part du coût désormais avéré et significatif de l’empreinte environnementale, et notamment climatique.

Le « tax lease » attire les capitaux vers le financement du secteur aérien, le couple rendement risque étant optimisé pour les banques qui financent, et encore meilleur pour celles qui intègrent le déficit fiscal des sociétés de location. L’empreinte carbone des sociétés de location d’avions, ou autres matériels roulants, peut rester invisible dans les bilans établis par les banques si celles-ci ne les incluent pas dans leur périmètre de reporting carbone[4].

Ce mécanisme rend l’activité du secteur aérien plus profitable (loyers moins élevés) et la croissance plus accessible (loyers versus capitaux à immobiliser pour l’achat d’un avion).

Cette logique vaut d’ailleurs pour tous les matériels roulants, éligibles à l’amortissement dégressif. L’amortissement dégressif est une incitation fiscale puissante, qui a soutenu le développement d’une économie des transports carbonée depuis les années 1970. Il est temps de restreindre et de conditionner son utilisation à une évolution de ces transports compatible avec l’Accord de Paris. Et d’orienter les subventions vers la construction d’une économie soutenable. Par exemple en restreignant l’usage de l’amortissement dégressif – et du tax lease- à des matériels soumis à des critères de performance environnementale. L’Etat, c’est-à-dire le contribuable, ne saurait payer deux fois : une première fois pour financer de fait une partie du carbone émis et une seconde fois pour subir le coût multiple et croissant des émissions.

Luc Roisic du Tertre, Profession : fonctionnaire

Une réponse à “Revoir les soutiens fiscaux à l’aviation à l’aune du changement climatique”

[…] règlementation comptable de plusieurs pays, dont la France[1], permet d’amortir les avions de manière dégressive et non linéaire. L’amortissement […]