Dans cette tribune parue dans Investir le 6 juillet 2019, trois des initiateurs du Manifeste étudiant pour un réveil écologique” nous expliquent pourquoi l’épargne est un levier à mobiliser pour la transition écologique.

On l’oublie parfois, à cause des abstractions des mathématiques financières, mais la finance est avant tout un pari. On parie sur la direction que prendra le futur, et on investit dans ce qui a le plus de chance de prospérer. Du point de vue d’un jeune en 2019, miser sur le business as usual – c’est-à-dire sur un monde à +4°C et sur la disparition de services écosystémiques nécessaires à notre vie – ne semble pas bien rentable, quels que soient les gains financiers de l’opération. C’est en quelque sorte un pari pascalien inversé : quoi que l’on gagne, ce que l’on perd est trop grand en comparaison.

Désinvestir les énergies fossiles

Fin 2018, 30 000 étudiants ont signé le “Manifeste étudiant pour un réveil écologique”. Faisant le constat que leur environnement est en péril, ils affirment : « le fonctionnement actuel de nos sociétés modernes, fondé sur la croissance du PIB sans considération des manques de cet indicateur, est responsable au premier chef des problèmes environnementaux et des crises sociales qui en découlent. » Ils se déclarent prêts à agir en conséquence, notamment en choisissant leur futur employeur selon l’engagement de celui-ci à mettre en œuvre une stratégie cohérente avec les objectifs de préservation du climat et de la biodiversité. Ils préfèrent ainsi investir leur énergie dans une organisation qui agit dans leur intérêt à long terme.

L’équipe du Manifeste travaille actuellement à donner des outils concrets aux futurs diplômés pour les aider à choisir un employeur dont l’engagement environnemental est réel et dont la stratégie est compatible avec le respect des limites planétaires. Mais les actions mises en place pour orienter les entreprises vers des pratiques durables ne se limiteront pas au levier de l’emploi. Ainsi, les mobilisations futures de ces étudiants concerneront également l’aspect financier.

Dans certains pays, de tels mouvement se développent déjà. Aux Etats-Unis, les universités sont des acteurs financiers à part entière grâce à leurs endowment funds – un total de plus de 500 milliards de dollars – et les étudiants militent régulièrement pour que cet argent soit désinvesti de l’énergie fossile. En unissant leurs forces et leurs voix durant un National Divestment Day en février 2020, ils souhaitent attirer l’attention des médias et de leurs universités, soucieuses de leur image.

Pourquoi donc réorienter une épargne pourtant rentable ?

Parce que même en acceptant le seul critère de la rentabilité financière, nous sommes convaincus que les risques environnementaux ne sont pas correctement intégrés dans le calcul de celle-ci. En effet, qui parvient à prendre la réelle mesure de ce que signifie un monde à +4°C tel que décrit par le GIEC ? Lorsque nous entendons Henri de Castries, PDG d’AXA alerter qu’ « un monde plus chaud de 4 degrés sera impossible à assurer » comprenons-nous que l’instabilité de ce monde-là limitera grandement la prospérité économique ? Et ce risque est déjà bien présent : la faillite de PG&E est considérée comme la première due au réchauffement climatique.

Parce que si nos sociétés prennent enfin la voie d’une transition écologique ambitieuse – comme inscrit dans la loi française – certaines activités seront amenées à disparaître. Parce que la législation, les habitudes de consommation ou les choix d’employeurs évoluent, investir dans des entreprises qui ne proposent pas de trajectoires claires et ambitieuses pour réduire leur impact sur le climat et la biodiversité semble bien incertain.

Parce qu’enfin, au-delà de tout calcul financier, nous ne voulons tout simplement pas vivre dans un monde dévasté par les effets des crises environnementales. Peu importe les rendements économiques ou le salaire qui nous est proposé, un environnement stable est un prérequis essentiel à notre confort de vie. Nous souhaitons utiliser tous les leviers à notre disposition pour transformer le monde de l’entreprise, que ce soit au niveau de l’emploi, de la consommation ou de l’investissement. Nous souhaitons que nos actions comme notre épargne soient porteuses de sens. Et nous sommes fiers de participer à notre échelle à la transition vers un monde durable.

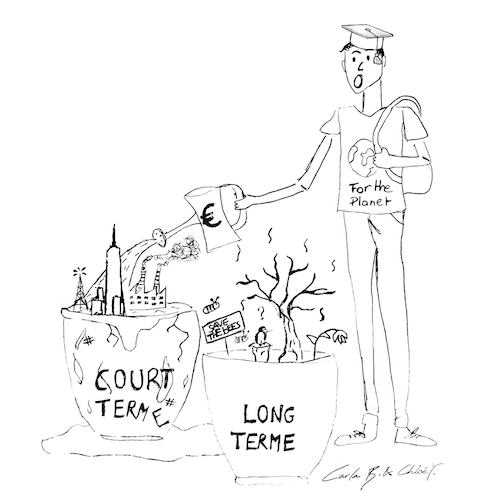

Une question demeure : si nous faisons ce raisonnement, pourquoi les autres investisseurs ne le font-ils pas ? Est-ce par habitude, par déni, par court-termisme ? Et vous ?

Corentin Bisot, Paul de Guibert et Sébastien Pezza au nom du Manifeste Étudiant pour un Réveil Écologique

2 réponses à “Pour les étudiants, le réveil écologique passe aussi par l’épargne”

[…] Chroniques de l’Anthropocène https://alaingrandjean.fr/2019/07/10/etudiants-reveil-ecologique-passe-lepargne/ via […]

C’est dommage, cette tribune contient dès son premier paragraphe des simplifications abusives qui poussent, quand on connaît un peu l’activité au quotidien d’une banque de marché, à ne pas lire le reste de ce cri du cœur :

1 – Un employé qui travaille pour une banque de marché vous dira que la banque ne fait pas de pari sur le futur. Plus exactement, à chaque pari qu’elle fait dans un sens, elle fait aussi le pari équivalent dans l’autre sens, via un produit financier d’assurance (de type option, swap…) appelé produit de « couverture » (« hedging » en anglais), qui va compenser les éventuelles pertes du premier pari (et qui ne sert pas en cas de gains). De la sorte, les deux paris s’annulent, et soit la banque gagne de l’argent, soit elle n’en perd pas (plus exactement, elle ne perd que le montant d’acquisition du produit de couverture, qui est connu dès le départ). Et la réglementation financière en vigueur (en l’espèce, la réglementation « Volcker ») donne les moyens aux superviseurs bancaires de contrôler étroitement le respect de cette règle de non-prise de position directionnelle.

En fait, les banques de marché font bien un pari, même si elles n’en ont pas toujours conscience : elles parient que le futur proche ressemblera plus ou moins au passé (du fait notamment d’un biais de conception d’un des principaux outils réglementaires d’évaluation des risques, la Value at Risk).

Ce qui m’amène naturellement à mon second point : à échéance de quelques jours, quelques mois, ou même quelques années, ce pari-là a du sens, parce que le futur ressemble effectivement beaucoup au passé ; à échéance de trente à cinquante ans, ce pari-là n’a plus de sens, parce que le changement climatique va rendre le futur très différent du passé.

2 – Considérer qu’une opération qui mise sur le « business as usual » est forcément non rentable, c’est faire la même erreur que nombre de théoriciens et praticiens de l’économie : c’est confondre les échelles de temps. Une opération peut tout à fait être rentable à échéance de trois jours, trois semaines, trois mois, ou même trois ans, et ne plus l’être à échéance de trente ou cinquante ans, du fait du changement climatique.

C’est d’ailleurs pour cela que Mark Carney, gouverneur de la Banque d’Angleterre, président du Conseil de stabilité financière et premier vice-président du Conseil européen du risque systémique, avait qualifié en 2015 le changement climatique de « tragédie des horizons » : l’horizon temporel du changement climatique n’est pas celui du financier ou du gestionnaire d’épargne, et cela explique pourquoi ce dernier ne s’occupe pas du « risque climat » dans ses actions et ses choix d’investissement au quotidien.

Si l’on prend un exemple concret : quand vous prêtez de l’argent pour financer un projet qui vous remboursera la totalité du capital sur trois, quatre ou cinq ans, pourquoi ce projet serait-ce moins rentable pour vous s’il s’agit de construire une centrale à gaz ou à charbon, plutôt que faire de la reforestation pour capturer du carbone ? (D’ailleurs, en l’espèce, la rentabilité s’avère toujours meilleure dans le premier cas que dans le second : c’est l’une des leçons que nous apprennent des travaux issus de la Chaire Énergie et Prospérité, dirigée par Gaël Giraud, en montrant que les obligations « vertes » que le monde de la finance s’est mis à nous proposer récemment pour financer la transition écologique sont en fait du greenwashing.)

Précisément du fait de cette tragédie des horizons, le seul critère de la rentabilité financière est nécessairement « court-termiste » au regard de l’horizon de temps du changement climatique. Accepter ce seul critère de la rentabilité financière rend impossible toute prise en compte correcte du risque climat (qu’il ne faut pas confondre avec le risque environnemental, soit dit en passant : c’est encore un autre des raccourcis malheureux de cette tribune). Il faut d’autres critères, d’autres outils à côté du critère strictement financier et de ses outils associés. Il faut des critères et des outils qui considèrent l’horizon de temps long, ou qui comptent des tonnes de carbone au lieu de compter des euros.

Tant que la finance ne fera que compter des euros (ou des dollars, ou des yens…), sans rien regarder d’autre (critères de long terme, bilans carbone), elle ne sera pas en mesure de participer à son échelle à la transition vers un monde durable. Ce n’est pas un problème de déni, ou d’habitude, mais d’un problème structurel des outils d’évaluation de la rentabilité des opérations financières.