La déflation arrive, et nous restons immobiles. Sommes-nous victimes d’une hallucination collective[1] ?

Même la Banque Centrale Européenne (voir cet article sur la politique de la BCE), dont l’obsession a toujours été de lutter contre le risque d’inflation[2] (pourtant largement imaginaire depuis une décennie) le reconnaît. La déflation pourrait arriver en Europe et il faut vraiment se prémunir de ce risque, porteur de conséquences plus graves qu’un typhon ou une nuée de sauterelles…Nous n’entendons pas ces avertissements, continuons très majoritairement à soutenir une politique d’austérité (moins de dépenses publiques, et encore moins d’impôts pour rétablir les sacro-saints équilibres budgétaires) alors qu’ils sont à l’évidence la cause de ce risque déflationniste. Sommes-nous victimes d’hallucinations ? Quitte à nous répéter, il est nécessaire de revenir sur nos lunettes comptables et économiques (Voir cet article et ceux auxquels il renvoie) qui sont à l’origine de cette déformation de la vue et, par conséquence, du jugement.

Le risque déflationniste est avéré ; ses conséquences sont funestes

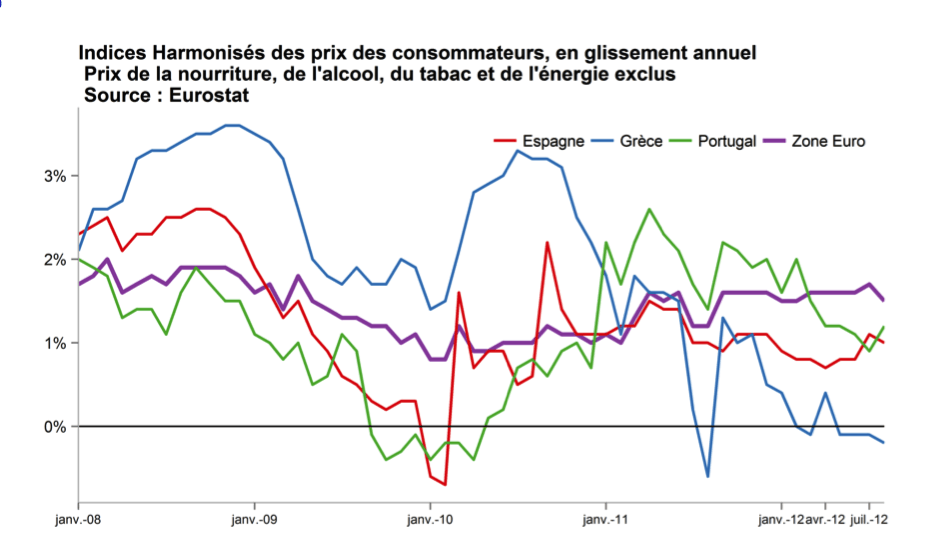

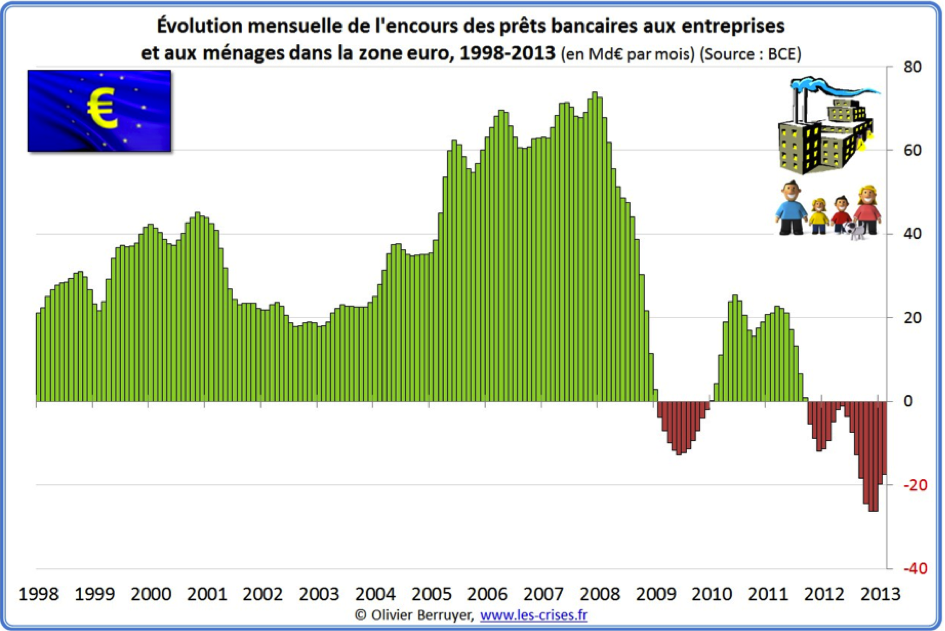

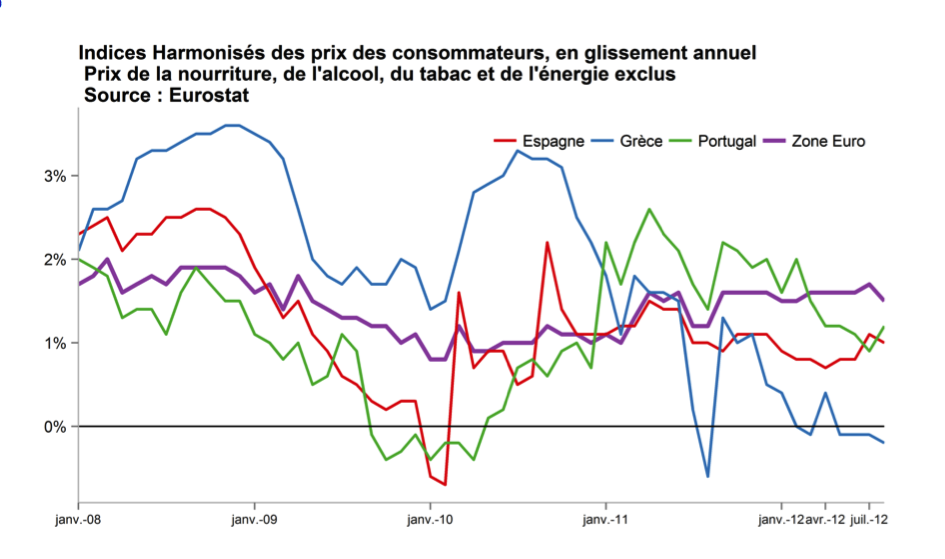

La déflation se caractérise par 4 paramètres principaux: des prix stables pouvant devenir décroissants, une absence de croissance économique, un taux d’intérêt directeur de la Banque Centrale proche de zéro (il est aujourd’hui de 0,25), une baisse des prêts à l’économie. Dans ce contexte, les acheteurs repoussent leur décision : je n’achète pas aujourd’hui car demain le produit ou le bien sera moins cher ; demain je constate que j’ai eu raison, j’attends encore. Les vendeurs « pressés « finissent par accepter des baisses de prix déraisonnables et vendent à perte. Les entreprises licencient, le pouvoir d’achat des ménages baisse. Les banques prêtent moins à l’économie réelle, faute de demandes de prêts et par peur de difficultés de remboursement.

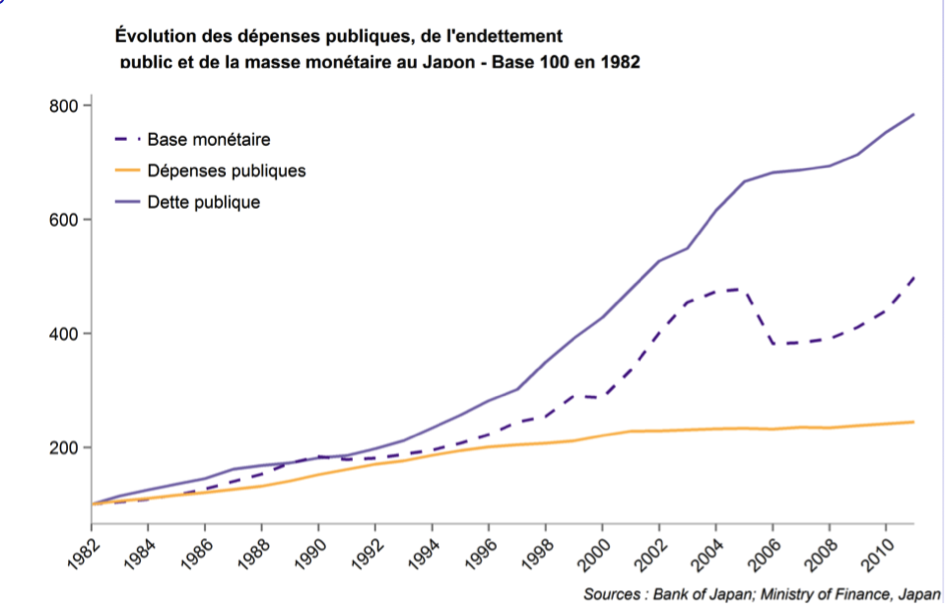

C’est ce que vit le Japon depuis la chute du Nikkei en 1991, c’est ce que les USA et l’Europe ont vécu après la crise de 1929. Il n’y pas de recettes pacifiques connues pour sortir de la déflation. Les « grands travaux » japonais n’ont pas suffi. La relance actuelle du premier ministre Shinzo Abe ne semble pas certaine de réussir malgré son ampleur et la conjugaison des moyens (monétaires et budgétaires) mis en place.

Ce n’est pas le New Deal qui a sorti les USA de la crise ; elle ne s’en est « sortie », si on ose le dire, que via une guerre mondiale qui a fait tourner à fond les usines civiles reconverties en production de matériel militaire[3]. Quant à l’Allemagne elle est sortie de la déflation, provoquée par le chancelier Bruning[4], via un plan massif de grands travaux de réarmement financés par une politique monétaire très active[5] et évidemment une politique aussi peu souhaitable que possible. La France est arrivée « en short » en 1939, d’où une drôle de guerre, qui pour finir n’a été gagnée que grâce à la conjonction d’une volonté de fer de nos alliés anglais, de la puissance industrielle américaine dont nous venons de parler, et bien sûr de la puissance militaire et politique de la Russie.

L’austérité mène à la déflation

Face au risque d’une telle situation, la plus mauvaise des politiques publiques, est celle que prônent de fait les dirigeants de la zone Euro : la politique d’austérité. Cette politique réduit les revenus, favorise les anticipations déflationnistes et accélère sa venue. Les indicateurs montrent mois après mois que cette politique ne marche pas Pourquoi cet entêtement dans l’erreur ? Cette erreur repose sur la confusion entretenue par nos lunettes comptables entre la macroéconomie et la microéconomie, confusion propagée en permanence par les économistes « libéraux[6] ».

Quand une entreprise ou un ménage voient ses recettes ou ses perspectives de recettes durablement baisser il est de bonne gestion de serrer la toile et de réduire les dépenses. C’est le point de vue microéconomique, comptable. Ne pas prendre ses mesures c’est s’exposer à terme à de gros ennuis (dans l’ordre nécessité d’augmenter son endettement si possible, puis perte du contrôle du capital puis risque de faillite). Pour un pays et pour un Etat, garant de la situation économique de son pays, il n’en va pas du tout de même. Les dépenses des uns étant les revenus des autres, et dans les pays développés la part des dépenses publiques représentant 40 à 50 % en moyenne du PIB) une action de restriction budgétaire se traduit ipso facto par une baisse du PIB. C’est l’effet multiplicateur[7], bien connu, surtout depuis que le FMI a reconnu qu ‘il avait eu tendance à le sous-estimer (Voir un des articles sur le sujet).

Cette confusion conceptuelle rend les politiques déflationnistes étrangement plus acceptables que les autres : « puisque je suis obligé de me serrer la ceinture, j’en attends autant de l’Etat et des administrations dont le gaspillage m’ulcère. Et de toutes façons, puisqu’ il n’y a plus de sous dans aucune caisse comment faire autrement ? » Convergence curieuse mais dramatique : la majorité des citoyens, des dirigeants et des élites (Exemple avec Philippe Aghion) se met à appeler de ses voix une politique totalement contraire à l’intérêt collectif. Une telle politique n’est même pas favorable aux intérêts des épargnants et des financiers. S’ils sont demandeurs d’une inflation aussi basse que possible pour sauvegarder le pouvoir d’achat de l’épargne, ils n’ont pas intérêt à la récession.

Pour autant les agences de notation ne cessent d’exiger des Etats des réformes structurelles qui aujourd’hui seraient déflationnistes. Elles sont manifestement victimes d’un biais idéologique. Plus grave au niveau européen, la conduite actuelle de l’Euro ne peut que nous conduire à la déflation. Les pays « fourmis » pour reprendre l’image du post précédent ne veulent pas payer pour les pays « cigales » qui sont pourtant leurs clients. Aux cigales de faire des efforts et de se montrer vertueux. Malheureusement ce raisonnement teinté de moralisme bute sur les réalités économiques. La baisse de leur pouvoir d’achat réduit les ventes des « fourmis ». Raisonnement partiel nous dit-on. Les pays émergents prendront le relais… Cela ne semble plus être le cas. Et l’Europe s’enfonce.

La réaction des banques centrales

La banque centrale américaine, la Fed, a lancé les programmes de Quantitative Easing qui visent à faire baisser les taux d’intérêt et à briser les anticipations déflationnistes en créant des quantités importantes de monnaie centrale (M0). Elles veulent sortir l’économie du risque de trappe à liquidité (Voir le post « L’Europe dans la trappe à liquidité ? » dans ce blog). La banque du Japon a fait de même au début des années 2000 puis depuis 2009. La BCE vient d’annoncer qu’elle était prête à prendre ce type de dispositions[8].

Ces interventions massives des banques centrales ont cependant deux inconvénients majeurs.

Ces interventions massives des banques centrales ont cependant deux inconvénients majeurs.

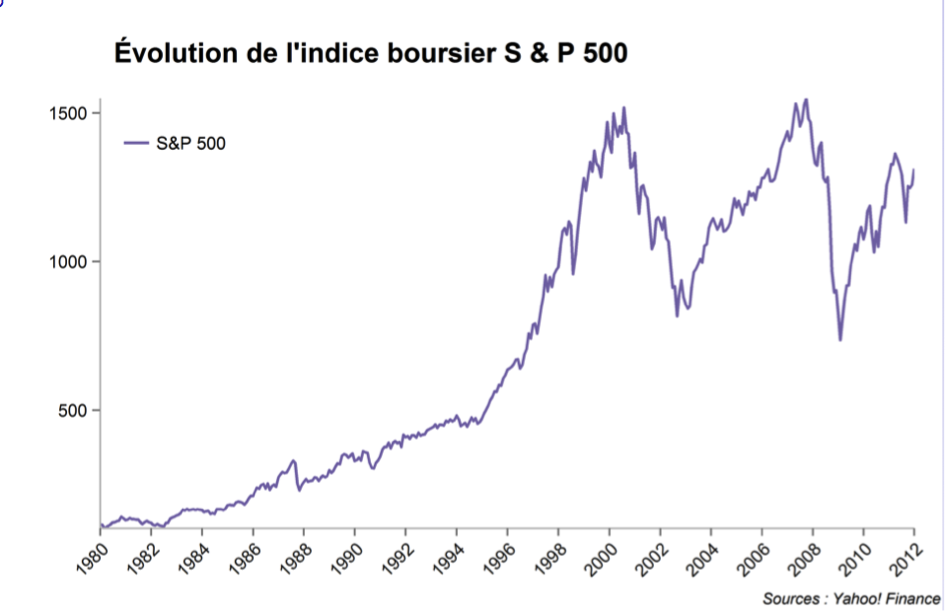

D’une part, faites dans un univers financier globalisé toujours ni régulé ni réglementé sérieusement, elles réalimentent la formation de bulles financières. Le risque d’une crise épouvantable ne peut être sous-estimé [9] : quand la bulle éclatera les Etats ne pourront ni sauver les banques ni garantir l’épargne.

D’autre part la monnaie de base M0 créée ne conduit pas mécaniquement les banques à prêter à l’économie « réelle ». Les banques privilégient toujours les opérations les plus rentables (alimentant la bulle…). Mais plus profondément encore, elles constatent l’anémie de l’économie et l’absence de demandes de prêts, ce qu’on ne peut leur reprocher.

Que faire ? Quitte à me répéter, la seule voie rationnelle aujourd’hui me semble être de relancer l’économie par des programmes d’investissements vers une économie plus sobre en énergies fossiles. La voie de l’austérité est suicidaire ; celle de la relance par la consommation vouée à l’échec économique, car elle butera sur la contrainte commerciale. Celle d’investissements « à la japonaise ou à l’espagnole » (grands programmes d’autoroutes, d’aéroports, et de construction immobilière, sans discernement énergétique) ne fonctionne manifestement pas non plus.

Qu’est-ce qui s’oppose à nous engager dans cette voie ?

Le premier obstacle est idéologique comme on vient de le voir. Une politique d’austérité semble plus facile à vendre à l’opinion et aux agences de notation. C’est pourtant une erreur gravissime dont j’espère nous allons sortir avant que notre pays connaisse émeutes et blocage politique complet, dont l’intérêt pour chacun d’entre nous pour le moins discutable. Le deuxième obstacle est celui du financement.

Comment faire quand les agents privés et publics sont endettés et les banques en mauvais état (Voir ce graphique) ? Comment faire dans le cadre de la gouvernance actuelle de la zone Euro (Voir post précédent qui décortique la gestion de la monnaie unique) ? Il me semble que la seule voie praticable est de lancer des chantiers (dans la transition énergétique) au niveau national, où les rapports de force, en démocratie, sont moins favorables au Dogme (Voir « Pour en finir avec le Dogme » et d’autres articles sur le dogme ici ou encore ici ).

Ces chantiers sont générateurs d’emplois et d’activité économique. Ils ont besoin de banquiers. Une coalition d’intérêt est donc à portée de main. Plusieurs mécanismes financiers innovants sont à l’étude aujourd’hui (voir l’étude de la CDC sur le financement de la rénovation thermique, et le lancement de l’étude de faisabilité de la création d’une Société de Financement de la Transition Energétique) pour apporter à ces chantiers des financements à bas taux, condition sine qua non de leur rentabilité.

Le fléchage de la création monétaire

Ces mécanismes visent à « flécher » une partie de la création monétaire vers l’économie réelle et précisément vers les investissements permettant d’en réduire la dépendance aux énergies fossiles. Ce fléchage pourrait être interprété comme un retour à la nationalisation du crédit ou à un dirigisme monétaire excessif.

Ce n’est pas le cas. Il s’agit simplement de prendre acte du fait qu’aujourd’hui, avec leurs instruments, les banques centrales n’ont le choix qu’entre déflation et bulle financière. Il faut donc bien inventer des mécanismes qui permettent que la création monétaire (endogène, c’est-à-dire créée par les banques commerciales) soit : – d’une part au service de l’économie réelle et – d’autre part stimulée par des « grands projets » initiés par des politiques publiques, quand les mécanismes de marché sont défaillants, ce qui est le cas dans une situation de quasi-déflation.

Remettre en cause les dogmes

Un tel fléchage est donc bien sûr contraire au dogme de l’efficience des marchés financiers, puisqu’au fond il repose sur l’idée que les marchés peuvent être défaillants. Mais qui peut croire encore, après 30 ans de crises répétées, à cette faribole (l’efficience des marchés) ? Encore beaucoup de monde[10] au sein des élites dirigeantes. Ce qui est sans doute le problème central actuel. Comment faire évoluer la gestion de l’Euro (question posée lors du dernier post) ? Sans aucun doute, en commençant par une remise à zéro des « idées reçues et des dogmes » qui ont présidé à la construction actuelle.

Alain Grandjean