Les décisions de Mario Draghi[1] ont surpris par leur vigueur : baisse des taux d’intérêt directeurs à un niveau proche de zéro, programme volontariste de relance d’achats d’actifs, annonce d’un éventuel rachat de dettes publiques. Il est clair maintenant qu’il craint l’entrée en déflation de la zone Euro[2] et qu’il fait ce qui est en son pouvoir pour l’éviter. Il continue à affirmer qu’il est nécessaire par ailleurs que les gouvernements de la zone Euro entreprennent des « réformes structurelles » (entendre réduire les dépenses publiques et libéraliser le marché du travail pour améliorer la compétitivité des entreprises) mais aussi, ce qui est plus nouveau, qu’il faut des politiques budgétaires (donc une stimulation publique de l’activité !).

Ce paquet de décisions n’a pas été pris à l’unanimité au sein du conseil de gouverneur ; le représentant de la Bundesbank[3] s’y est opposé. Les arguments sont toujours les mêmes : seule la rigueur (voire l’austérité) permettrait de faire les réformes qui ne se font pas avec une politique d’argent facile, l’inflation serait une hydre qu’il ne faut pas réveiller et … il serait préférable d’avoir une monnaie forte. Le plan Draghi a d’ailleurs en effet fait un peu baisser la parité Euro – Dollar (à moins d’1,3 dollars pour 1 euro). Certains analystes (comme ceux de Goldman Sachs) disent que l’euro pourrait baisser à un dollar (compte-tenu de la reprise américaine contrastant avec l’anémie européenne et une possible hausse des taux d’intérêt sur le dollar)

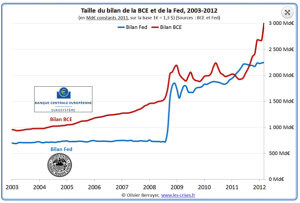

Des bilans bien dodus.

Les bilans de la Fed et de la BCE se sont considérablement alourdis depuis la crise de l’automne 2008. Celui de la BCE a cru jusqu’à 3000 milliards fin 2012 puis a maigri jusqu’à 2000 milliards et Mario Draghi semble prêt à en prendre encore pour cinq cent à mille milliards de plus. En faisant cela son premier objectif est clairement de contribuer à l’amélioration de la santé des banques.

Il leur permet de transférer des risques et d’accéder à des liquidités quasi-gratuites. On peut faire l’hypothèse que la BCE, qui doit communiquer publiquement les stress-tests de 128 banques européennes en octobre[4], après des audits assez lourds (ayant mobilisé 6000 auditeurs…), s’est rendue compte que la situation de nombre d’elles était encore très dégradée. La première banque portugaise (dont l’actif pèse la moitié du PIB portugais et finance une entreprise sur 5) n’a échappé cet été à la faillite[5] que par une injection de l’Etat portugais à hauteur de 4,4 Milliards d’euros complété par 0,5 milliard du fonds de résolution européen.

Les banques se refont aussi une santé en prêtant à des taux évidemment supérieurs au taux de refinancement, comme on le verra plus bas.

Une reprise du crédit ? Critique de la théorie du multiplicateur

En baissant encore les taux, Mario Draghi espère faire repartir le crédit bancaire. Il a d’ailleurs encore augmenté le coût des dépôts bancaires à la Banque Centrale (qui passent à 0,2%), pour inciter les banques à prêter plutôt qu’à placer leurs liquidités à son guichet. Or la reprise du crédit bancaire est la condition sine qua non de la reprise économique. Rappelons que l’économie ne croit que si le crédit « net » (flux de crédits nouveaux- remboursement de crédits – flux d’épargne) croit et que cela passe nécessairement par le crédit bancaire qui a, seul, la capacité de création de monnaie scripturale. Pour faciliter le crédit, l’arme principale de la BCE est la baisse des taux (qui sont donc maintenant quasiment nuls) avec deux effets : si elle se répercute dans la baisse des taux aux ménages, aux entreprises et à l’Etat, elle baisse leurs coûts et les encourage à emprunter. Deuxièmement, elle induirait des anticipations inflationnistes qui sont favorables aux emprunteurs.

Il y a malheureusement bien des raisons de penser que ces effets ne se produiront pas.

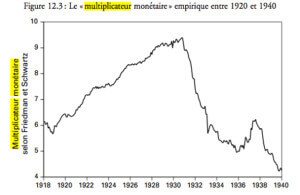

Tout d’abord la croyance dans le « multiplicateur monétaire » est fausse. La monnaie créée dans l’économie n’est pas un multiple constant de la monnaie centrale créée par la banque centrale. Bien des périodes de l’histoire le montrent. Pendant les dernières années c’est manifeste en Europe et aux USA. Les bilans des banques centrales ont enflé comme la grenouille de la fable mais les masses de monnaie en circulation n’ont pas suivi cette croissance exponentielle. Il s’est passé la même chose pendant la crise de 1929 comme le montre le graphique suivant[6].

Selon Steve Keen[7] :

« La monnaie injectée a gonflé les réserves inutilisées du secteur bancaire comme jamais auparavant (de 20 milliards de dollars avant la crise à 1 000 milliards après celle-ci), et les multiplicateurs monétaires, qui en réalité ne constituent rien de plus que les ratios des trois mesures de l’offre large de monnaie (M3, M2, et M1) sur la base monétaire, se sont effondrées comme jamais auparavant. Le ratio de M3 a chuté de plus de 16 à moins de 8, et a poursuivi son effondrement jusqu’à passer, en-dessous de 7 ; le ratio de M2 – le plus comparable au ratio de M1 dans les années 1920-1940 – est tombé de 9 à moins de 4 ; le plus embarrassant de tous, le ratio de M1, a chuté en-dessous de 1, atteignant un minimum à 0,78, et demeurant toujours en-dessous de 0,9 deux ans après l’injection de monnaie fiat par Bernanke (en avril 2009). »

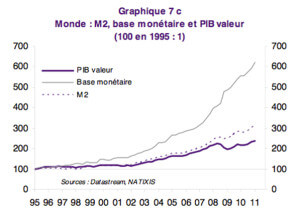

Au niveau mondial le phénomène saute aussi aux yeux comme le montre le graphique suivant dû à Patrick Artus[8]. Le multiplicateur M2/M0 a donc été divisé par deux en ordre de grandeur sur la période 1995-2011.

Cela n’a rien d’étonnant. La théorie du multiplicateur prétend que les banques ne créent de la monnaie qu’en multipliant la monnaie centraleque leur met à disposition la banque centrale. En réalité, les banques ne font que répondre à la demande de crédit qui leur est faite et la banque centrale met systématiquement à disposition la monnaie centrale dont elles ont besoin (principalement pour les échanges interbancaires mais aussi pour les demandes de billets qui sont émis par la banque centrale). Elle crainten effet par dessus tout la crise de liquidité et la faillite bancaire qui en résulte.

Dans une période de récession comme aujourd’hui, la tendance globale est plutôt au désendettement. Les banques ne font pas face à une croissance de la demande de crédit, bien au contraire. Des taux bas ne suffisent pas à renverser cette tendance. Il faut en effet que les agents économiques se remettent à croire en l’avenir, mais beaucoup plus prosaïquement que les entreprises voient leur carnet de commande se regarnir ; c’est seulement alors qu’elles vont investir et embaucher donc emprunter si nécessaire. Pour les ménages le raisonnement est le même ; ils sont évidemment beaucoup plus sensibles au risque de chômage (lié au point précédent et aux politiques publiques en la matière) qu’au taux d’intérêt et aux soi-disant anticipations inflationnistes, qui ressortissent d’une croyance des économistes néoclassiques bien moins fondée que le Vaudou!

La baisse des taux directeurs conduit-elle à la baisse des taux d’intérêt ?

Les banquiers nous disent en général qu’ils ne peuvent prêter qu’à un taux supérieur au coût de la ressource, puisqu’il faut bien qu’ils paient leurs frais de gestion, qu’ils provisionnent les risques de non-remboursements,qu’ils supportent le coût des réserves obligatoireset qu’ils margent. Pour ce qui concerne la ressource (la monnaie !) ils disent la trouver sur les marchés bancaires ou financiers, ou à la banque centrale. Ce raisonnement est faux car il oublie tout simplement la création monétaire. Les banques peuvent créer de la monnaie, qui ne leur coûte rien.

La rente monétaire

Les banques bénéficient de fait d’une rente monétaire qui est égale à la part du « produit bancaire » qu’elle gagne à partir d’une monnaie créée ex nihilo, qui ne leur coute donc rien. En suivant Gabriel Galand on peut évaluer la valeur absolue de la « rente monétaire » à : (1-1/k)MTc

Avec :

-k multiplicateur -M masse monétaire concernée -Tc taux d’intérêt « créditeur » (taux auquel il aurait dû payer l’épargne d’un autre agent) Si k = 6,25 M = 600 G€ (pour la France) Tc = 2,5%, cette rente vaut 12,6 G€ |

Quoi qu’il en soit, les banques prêtent à un taux bien supérieur au taux de refinancement de la banque centrale. Et elles ne sont jamais pressées de transmettre dans leurs conditions la baisse des taux « centraux » quand elle se produit. La baisse des taux est donc pour elles une bonne manière de « se refaire ». Pour se faire une petite idée de l’écart entre taux directeurs et taux pratiqués, il suffit de jeter un œil sur les données récoltées par le Trésor[9]. Par exemple sur le deuxième trimestre 2014 et selon les durées et les natures de prêts, les taux se promènent entre 3% (pour des durées supérieures à deux ans) et…15% (pour des crédits de trésorerie inférieurs à 3000 euros). Sans pouvoir avoir les comptes analytiques des banques, il n’est pas possible de savoir quelles marges elles font vraiment ; il est néanmoins certain que ces marges sont généreuses.

L’alimentation de bulles spéculatives

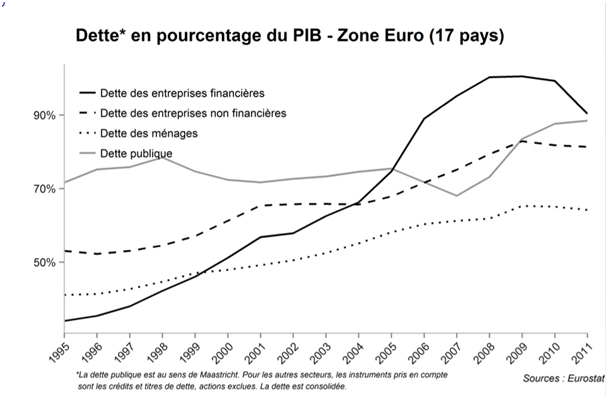

La création monétaire (de monnaie centrale, insistons à nouveau sur ce point) n’a à l’évidence pas généré d’inflation des prix courants[10] mais elle peut être soupçonnée d’être à l’origine de celle des actifs (immobiliers et financiers). Il est clair que dans la zone Euro,ces sont les entreprises financières (voir graphique ci-après[11]) qui ont vu leur endettement croître massivement. Cela donne à penser que les banques ont développé le crédit aux opérateurs financiers (les fonds d’investissement de toute nature) ce qui est conforme à l’intuition puisqu’elles maximisent dans ces opérations à fort effet de levier le rendement sur capitaux propres de leurs prêts.

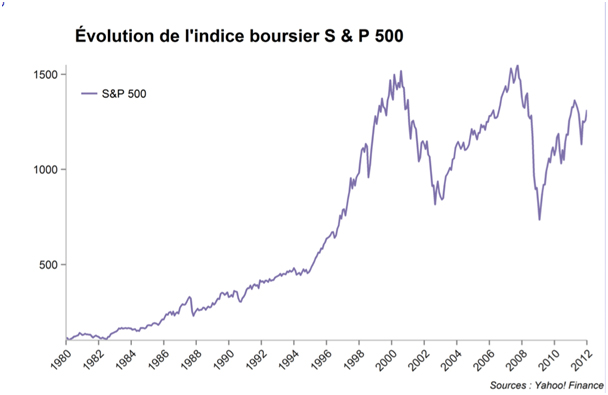

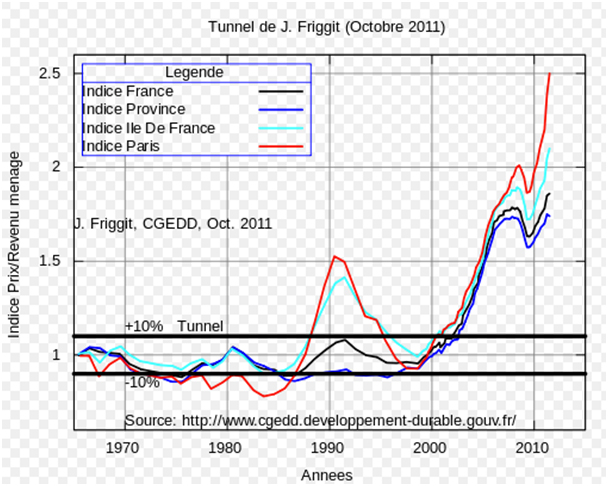

En même temps la valeur des actifs financiers et immobiliers monte au ciel comme le montrent les deux graphiques suivants (choisis entre bien d’autres !).

La création monétaire privée a sans aucun doute jouer un rôle important dans ces envols, et elle est facilitée par le comportement de la banque centrale (baisse des taux et la fourniture de liquidités à la demande ou de manière volontariste). Si les marchés financiers et immobiliers peuvent s’emballer c’est nécessairement que les acheteurs en ont les moyens financiers (directs quand ce sont des banques ou fournis par des prêts bancaires quand ce sont des institutions financières non bancaires). Ces envols sont principalement dus à la libéralisation financière.

Les banques ont acquis une taille telle que les Banques Centrales se sentent obligées de les alimenter. En faisant ainsi elles peuvent au mieux éviter à court terme l’effondrement systémique. Maispour la zone Euro qui est en récession voire de déflationla BCE ne peut agir ainsi sur l’économie réelle. Les banques ne voient pas de raison de prêter à cette économie réelle (hors immobilier, qui est à la fois de l’économie réelle et un support de spéculation), qui est moins rentable que les activités de marché. Elles s’appuient en outre aujourd’hui sur les contraintes qui pèseraient sur elles du fait des règles de Bâle III pour justifier leur attentisme.

Conclusion : n’attendons pas de miracles !

Si Mario Draghi fait ce qu’il croit nécessaire pour sortir l’Euro de la nasse déflationniste, ses actions n’auront sans doute guère d’autres effets que d’éviter le pire aux banques et d’alimenter l’a chaudière spéculative. Ce dont a besoin l’Europe ce sont des projets et une action volontariste des Etats en lieu et place d’une politique d’austérité suicidaire et de négociations extravagantes comme celles du TAFTA [12]qui l’affaibliront encore plus.

——————————————————————————————————-

[1] Voir http://www.lesechos.fr/finance-marches/marches-financiers/0203748349937-la-bce-abaisse-son-principal-taux-directeur-a-005-1039124.php

[2] Le risque déflationniste n’est évidemment pas un scoop : voir http://alaingrandjean.fr/2013/11/21/la-deflation-arrive-sauf-a-sortir-du-dogme/

La direction du Trésor craint ce risque aussi voir http://www.tresor.economie.gouv.fr/File/401670. A ce jour le taux d’inflation dans la zone Euro est environ de 0,5% par an.

[3] Et les commentateurs allemands sont critiques ; voir http://www.lesechos.fr/tech-medias/medias/0203752056208-bce-la-presse-allemande-feroce-avec-lactivisme-de-mario-draghi-1039581.php

[4] http://www.lesechos.fr/finance-marches/banque-assurances/0203647797833-bce-les-banques-recalees-aux-stress-tests-auront-peu-de-temps-pour-reagir-1025568.php

[5] http://lexpansion.lexpress.fr/entreprises/si-vous-n-avez-rien-compris-au-sauvetage-de-la-banque-espirito-santo_1563977.html

[6] Extrait de Steve Keen, L’imposture économique, à paraître aux éditions de l’Atelier

[7] Steve Keen, opus cité, à paraître aux éditions de l’Atelier

[10] Je n’ai pas jugé nécessaire ici d’illustrer ce point : les indices de prix à la consommation sont clairement baissiers, avec une nuance de taille qui est relative aux loyers…mais ceux-ci sont liés à la bulle immobilière dont on reparlera plus loin.

[11] Source Gaël Giraud d’après Eurostat. Pour les sociétés financières la dette est consolidée (ce qui élimine les dettes croisées au sein des groupes bancaires). On voit aussi dans ce graphique la phase de désendettement dans laquelle nous nous trouvons et qui est très significative.

9 réponses à “La multiplication des pains et des poissons initiée par Mario Draghi va-t-elle faire des miracles sur l’activité économique ?”

1974 – 2014 : les Quarante Décadentes.

1974 – 2014 : quarante ans de construction européenne ininterrompue.

Résultat : un désastre.

Sapin revoit la croissance à la baisse à 0,4% en 2014, 1% en 2015.

Le ministre des Finances Michel Sapin a fortement revu à la baisse mercredi 10 septembre ses prévisions de croissance de l’économie française, à 0,4% cette année puis 1% l’an prochain.

Estimant que la zone euro toute entière était confrontée à une « situation exceptionnelle » en termes économiques, il a précisé par ailleurs lors d’une conférence de presse que la faible inflation devrait perdurer en France, avec un taux prévu à 0,5% en 2014 puis 0,9% en 2015.

http://tempsreel.nouvelobs.com/economie/20140910.OBS8680/la-france-devrait-maintenir-son-objectif-d-economies-pour-2015.html

Vous vous rappelez toutes les belles promesses au moment du référendum sur le traité de Maastricht ?

– « Si le traité de Maastricht était en application, finalement la Communauté européenne connaîtrait une croissance économique plus forte, donc un emploi amélioré. » (Valéry Giscard d’Estaing, 30 juillet 1992, RTL)

– « L’Europe est la réponse d’avenir à la question du chômage. En s’appuyant sur un marché de 340 millions de consommateurs, le plus grand du monde ; sur une monnaie unique, la plus forte du monde ; sur un système de sécurité sociale, le plus protecteur du monde, les entreprises pourront se développer et créer des emplois. » (Michel Sapin, 2 août 1992, Le Journal du Dimanche)

– « Maastricht constitue les trois clefs de l’avenir : la monnaie unique, ce sera moins de chômeurs et plus de prospérité ; la politique étrangère commune, ce sera moins d’impuissance et plus de sécurité ; et la citoyenneté, ce sera moins de bureaucratie et plus de démocratie. » (Michel Rocard, 27 août 1992, Ouest-France)

– « Les droits sociaux resteront les mêmes – on conservera la Sécurité sociale –, l’Europe va tirer le progrès vers le haut. » (Pierre Bérégovoy, 30 août 1992, Antenne 2)

– « Pour la France, l’Union Economique et Monétaire, c’est la voie royale pour lutter contre le chômage. » (Michel Sapin, 11 septembre 1992, France Inter)

– « C’est principalement peut-être sur l’Europe sociale qu’on entend un certain nombre de contrevérités. Et ceux qui ont le plus à gagner de l’Europe sociale, notamment les ouvriers et les employés, sont peut-être les plus inquiets sur ces contrevérités. Comment peut-on dire que l’Europe sera moins sociale demain qu’aujourd’hui ? Alors que ce sera plus d’emplois, plus de protection sociale et moins d’exclusion. » (Martine Aubry, 12 septembre 1992, discours à Béthune)

– « Si aujourd’hui la banque centrale européenne existait, il est clair que les taux d’intérêt seraient moins élevés en Europe et donc que le chômage y serait moins grave. » (Jean Boissonnat, 15 septembre 1992, La Croix)

Quatre ans après le référendum sur le traité de Maastricht, un débat télévisé oppose deux camps :

dans le camp de ceux qui avaient voté « non » à Maastricht : Jean-Pierre Chevènement, Marie-France Garaud ;

dans le camp de ceux qui avaient voté « oui » à Maastricht : Jacques Attali, Simone Veil.

Quand on regarde ce débat 18 ans après, on se rend compte que l’Histoire a tranché.

18 ans après ce débat télévisé, on se rend compte que Jacques Attali, Simone Veil, et tous les neuneus qui ont voté « oui » au référendum sur le traité de Maastricht avaient tout faux.

Les partisans du « oui » à Maastricht avaient tout faux, et nous en payons aujourd’hui les conséquences.

Jacques Attali, Simone Veil, et tous les neuneus qui ont voté « oui » au référendum sur le traité de Maastricht sont les responsables du désastre actuel.

L’Histoire les jugera.

L’Histoire sera très sévère avec tous ces irresponsables.

Lors de ce débat, Jacques Attali prononce ces phrases hilarantes : « Quand on dit que l’Europe de Maastricht créera des emplois, ça reste vrai. Il se trouve que le traité de Maastricht n’est pas encore appliqué. Lorsqu’il le sera, il est évident qu’il y aura une très forte croissance qui en découlera, car nous aurons un grand espace économique avec une monnaie unique. »

C’est à environ 5 minutes 20 :

http://www.les-crises.fr/debat-attali-veil-garaud-chevenement-sur-leuro-en-1996/

Bonjour,

Dans ce billet, j’ai noté 2 approximations très révélatrices des raisonnements macroéconomiques typiques :

« Or la reprise du crédit bancaire est la condition sine qua non de la reprise économique. Rappelons que l’économie ne croît que si le crédit « net » (flux de crédits nouveaux – remboursement de crédits – flux d’épargne) croît […] »

Affirmer cela, c’est croire que le crédit bancaire est la seule entrave possible à la croissance. Ce qui est parfaitement faux. Certes, c’est effectivement une entrave possible à la croissance, mais c’est loin d’être la seule. Et si ce qui entrave aujourd’hui la croissance est autre, alors l’économie pourra bien disposer de tout le crédit possible à un coût ridicule, la croissance ne sera pas au rendez-vous. Il aurait donc été plus juste de dire : la reprise du crédit bancaire est UNE condition sine qua non de la reprise économique ; l’économie ne PEUT CROÎTRE que si le crédit « net » croît.

Cette approximation, c’est précisément l’erreur que font les banquiers centraux aujourd’hui (tout comme d’ailleurs nombre d’économistes et de dirigeants politiques : croire que le problème concerne le capital, et que sa cause est un investissement insuffisant (d’où la baisse des taux d’intérêt qui, croient-ils, va permettre plus d’investissements puisque investir va coûter moins cher).

La réalité que nous vivons a beau contredire ce raisonnement (les taux d’intérêts n’ont jamais été si bas, et pourtant les entreprises n’investissent toujours pas ; quelqu’un de sensé devrait se dire que le problème vient d’ailleurs), tous ces économistes patentés persistent à tenir ce raisonnement erroné. Jusqu’à quand ?

@HollyDays

merci de votre vigilance, vous avez écrit ce que je voulais dire; je corrigerai dès que possible ce passage, en vous remerciant!

bien à vous. Sur le fond je pensais avoir été clair et évidemment faire comprendre que nos banquiers centraux croient à tort que leur politique monétaire relancera l’activité…La formulation de sa propre pensée est un exercice parfois délicat.

Bien à vous

ag

Comment comment ? Un lecteur de Steve Keen en France ? Serions-nous désormais deux ?

Blague à part, et tant qu’à faire, Lord Adair Turner, Michael Kumhof, ou encore Blyth et Lonergan ne sont pas mal non plus… 🙂

Quelques liens ci-dessous :

– Manifeste des économistes déterrés – Pour une sortie de crise sans violence, équitable et progressive (Foucher 2013)

avec John-Maynard Keynes, Milton Friedman, Henry Simons, Irving Fisher, Maurice Allais, Hyman Minsky, Joseph Schumpeter…

d’après les travaux de Lord Adair Turner, Steve Keen et Michael Kumhof

http://fr.scribd.com/doc/146132103/Manifeste-des-economistes-deterres-Pour-une-sortie-de-crise-sans-violence-equitable-et-progressive

– Print Less but Transfer More, Why Central Banks Should Give Money Directly to the People

By Mark Blyth and Eric Lonergan in Foreign Affairs, September/October 2014 Issue

http://www.foreignaffairs.com/articles/141847/mark-blyth-and-eric-lonergan/print-less-but-transfer-more

Traduction en français : « Et si les banques centrales versaient de l’argent aux ménages » http://www.liberation.fr/economie/2014/08/27/et-si-les-banques-centrales-versaient-de-l-argent-aux-menages_1088166

– Debt, Money and Mephistopheles: How do we get out of this mess?

06 Feb 2013

Speech by Adair Turner, FSA Executive Chairman at the Cass Business School

https://www.youtube.com/watch?v=Znw6H_WGRw4

http://www.fsa.gov.uk/library/communication/speeches/2013/0206-at

– An open letter to Brussels

By Steve Keen | June 30, 2014 | Debtwatch

http://www.debtdeflation.com/blogs/2014/06/30/an-open-letter-to-brussels/

… et bien d’autres liens dans la description du dernier Mini-Show ici :

http://www.youtube.com/watch?v=JYyk-k2ZoTk

@gerardfoucher

Merci beaucoup pour tous ces travaux et ces liens. Je pense qu’on est en phase sur le fond sur pas mal de choses! J’espère que la venue en France de Steve keen et la traduction en français va le faire connaître à plus de quelques « happy fiews ». Pour information nous sommes aussi en contact avec Michael Kumhof.

Bien à vous.

AG

Partout dans le monde, les dettes publiques forment une gigantesque bulle de savon.

QUAND cette gigantesque bulle de savon va-t-elle éclater ?

Lundi 22 septembre 2014 :

«Il y a beaucoup trop de liquidités, et trop d’endettement en Europe et dans le monde», a indiqué Wolfgang Schäuble, refusant toute croissance financée par la dette.

http://www.lefigaro.fr/conjoncture/2014/09/21/20002-20140921ARTFIG00037-le-g20-s-engage-a-doper-la-croissance-mondiale-de-2000-milliards-de-dollars.php

En Europe :

1- Médaille d’or : Grèce. Dette publique de 314,801 milliards d’euros, soit 174,1% du PIB.

2- Médaille d’argent : Italie. Dette publique de 2120,143 milliards d’euros, soit 135,6 % du PIB.

3- Médaille de bronze : Portugal. Dette publique de 220,696 milliards d’euros, soit 132,9 % du PIB.

4- Irlande : dette publique de 202,920 milliards d’euros, soit 123,7 % du PIB.

5- Chypre : dette publique de 18,206 milliards d’euros, soit 112,2 % du PIB.

6- Belgique : dette publique de 404,248 milliards d’euros, soit 105,1 % du PIB.

7- Espagne : dette publique de 989,925 milliards d’euros, soit 96,8 % du PIB.

8- France : dette publique de 1985,918 milliards d’euros, soit 96,6 % du PIB.

9- Royaume-Uni : dette publique de 1486,878 milliards de livres sterling, soit 91,1 % du PIB.

Ailleurs qu’en Europe :

Etats-Unis : dette publique de 17 751,224 milliards de dollars, soit 105,59 % du PIB.

Japon : dette publique d’environ 240 % du PIB.

« En 2014, compte tenu de la très forte dette publique du Japon, qui est d’environ 240 % du produit intérieur brut …

rfi.fr/asie-pacifique/20140903-japon-plus-jamais-shinzo-abe-veut-relance-croissance/

Mercredi 24 septembre 2014 :

L’économiste Bernard Maris est professeur des universités à l’Institut d’études européennes de l’université Paris-VIII. Il est membre du conseil général de la Banque de France.

Alors qu’il était pour la monnaie unique depuis 25 ans, il a changé d’avis : maintenant, il est pour la sortie de l’euro.

Bernard Maris écrit cet article fondamental :

« L’autre politique économique, ou comment échapper aux Chinois.

Sortir de l’euro permettrait de retarder la conquête de notre marché du travail par la Chine.

Existe-t-il un autre modèle que le modèle Valls – Fillon – Juppé – Sarkozy ? Oui, il y en a un, et un seul. C’est le modèle macroéconomique fondé sur une sortie totale ou partielle de la zone euro. Autrement dit, et je pèse mes mots, si on ne sort pas partiellement ou totalement de la zone euro, la seule politique macroéconomique possible est celle de Valls-et-les-autres.

– Si l’on garde l’euro, le seul moyen de ne pas crever face à la politique menée par l’Allemagne est de mener une politique de contre-offensive en vendant nos produits faits par nos petites mains, travaillant plus dur et plus longtemps pour des salaires plus faibles. A cette seule condition, on peut espérer tenir sur le radeau. Combien de temps ? Un demi-siècle environ. Après, toute la technologie sera passée aux Indiens et aux Chinois, qui deviendront nos employeurs.

– Une sortie totale ou partielle de la zone euro permettrait à l’économie française de se redresser plus rapidement, avec un coût inférieur en termes de pouvoir d’achat et de souffrance sociale. On gagnerait 25 ans environ par rapport au plan Juppé-Valls. Une génération de gagnée. Une cohésion sociale plus forte, pour envisager l’avenir (les conditions de travail offertes par nos futurs employeurs, les Chinois et les Indiens ; les conditions de rivalité de nos anciens amis – les Espagnols, les Allemands, etc, à qui nous aurions damé le pion).

Je ne vais pas exposer à nouveau les conditions d’une sortie intelligente et raisonnée de l’euro, négociée avec nos partenaires de la zone.

On aura beau dire que, français ou étranger, un patron est d’abord un patron, et que son capital comme son âme, par définition, sont mondialistes ou apatrides ou internationaux, un gouvernement français dominé par des patrons étrangers serait totalement soumis, muselé, sans aucun pouvoir.

Un gouvernement français dominé par des patrons français aurait plus d’autonomie parce qu’il pourrait négocier ses prébendes, fiefs, affermages contre quelques avantages sociaux relevant du modèle dit « français ». Or, pour pouvoir négocier ces fiefs, affermages (ainsi les concessions des autoroutes honteusement refilées par Villepin), il faut au moins être propriétaire du bien public fondamental qu’est l’argent.

Donc il faut sortir partiellement ou totalement de l’euro. Pourquoi l’euro ? Pour l’Europe fédérale. Qui veut de l’Europe fédérale ? Hollande et Bayrou. C’est peu. L’Allemagne ne veut pas d’Europe fédérale, ni l’Espagne, ni l’Italie, ni personne. Peut-être la Belgique et le Luxembourg, mais certainement pas le Royaume-Uni, la Pologne ou l’Irlande. Ou l’Italie. Ciao l’euro, et vraiment pas de regret !

(Charlie Hebdo, mercredi 24 septembre 2014, page 6)

Mieux vaut tard que jamais pour ces commentaires, mais ce n’est plus que jamais d’actualité

Ces temps-ci, on parle beaucoup de la japonisation de l’économie.

De quoi s’agit-il en réalité ?

A – Rappel des données de l’économie japonaise (1980 – 2012)

Ces données sont tirées des publications de la Banque Mondiale et de l’OCDE.

L’évolution du PIB qui était en moyenne annuelle de l’ordre de + 6,3% dans la décennie 1980/1989 est passée à + 2% dans la décennie suivante, avant de chuter en territoire négatif à – 0,7% en 2000/2009. De 2000 à 2012 le PIB japonais flirte autour de zéro en moyenne annuelle à + 0,2%.

Le taux d’inflation qui était en moyenne annuelle de l’ordre de + 1,9% dans la décennie 1980/1989 est passée à + 0,5% dans la décennie suivante, avant d’atteindre un taux de déflation de – 1,2% en 2000/2009. De 2010 à 2012 le taux de déflation s’est plutôt aggravé à – 1,4%.

Dans le même temps, la composition du PIB (Consommation + Investissement + Export – Import) a évolué comme suit :

La consommation finale est passée de 68,5% (1980/1989) à 80% (2010/2012) du PIB, tandis que l’investissement est tombé de 29,5% à 20,5% et le solde de la balance commerciale de 2% à – 0,5%, la somme des % de chaque composante étant égale à 100 naturellement.

Le taux d’épargne brute des ménages japonais est passé de 31,2% en 1980 à 26,6% en 2000 et enfin à 18,8% en 2012.

Par comparaison, le taux d’épargne brute des ménages américains est passé de 16,7% en 1980 à 14,0% en 2000 et enfin à 9,6% en 2012.

B – Premières observations

On voit qu’il existe une relation étroite entre la croissance du PIB et le taux d’inflation, ce qui paraît normal. Au fur et à mesure que le taux de croissance diminue jusqu’à entrer en dépression, le taux d’inflation suit à peu près la même courbe pour atteindre la déflation.

Il semble paradoxal de constater que le part de la consommation finale (principalement des ménages) dans le PIB ait augmenté alors que celui-ci s’est contracté. Cela s’explique par la chute spectaculaire de l’investissement. Les entreprises n’investissent qu’à la condition que la demande soit soutenue (ce qui n’est plus le cas quand le PIB est en baisse) et la construction de logement chute en même temps que le revenu des agents économiques se dégrade (PIB en baisse = Revenu national en baisse, puisque PIB = RN).

Le revenu des ménages, c’est-à-dire leur pouvoir d’achat, étant nécessairement affecté par la baisse du PIB et dans des proportions voisines, le recours à l’épargne explique la baisse très sensible de l’épargne brute constatée.

Le taux d’épargne des japonais est grosso modo deux fois plus élevé que le taux américain, mais en chute aussi prononcée. Même cause (dégradation du PIB) = mêmes effets (dégradation du taux d’épargne brute).

C – Politique de la Banque centrale du Japon

Rappelons que la dette publique du pays représente actuellement environ 250% de son PIB. Pour un taux moyen d’intérêts de 3%, le service de la dette représente alors 7,5% du PIB. Elle est supportée par l’économie du pays.

Pour juguler la déflation et relancer l’économie, la Banque centrale du Japon s’est engagé depuis avril 2013 dans une politique d’assouplissement quantitatif, à l’instar de la Fed aux USA.

Si l’économie (PIB) a été relancée dans des proportions moindres que prévues, la déflation court toujours.

Voici mon analyse :

1 – Pourquoi les émissions monétaires par la Banque du Japon (BOJ) aboutissent-elles dans les comptes des banques commerciales ?

Parce que la BOJ traite directement avec le Trésor Public (TP) japonais, sans passer (ou seulement en partie) par les marchés. Une étude sur le financement de l’Etat – au sens général – le démontre ici.

Comme la Fed, la Banque centrale du Japon peut souscrire directement à l’émission de bons et obligations du TP, sans passer par les marchés, alors que dans la zone euro cela est interdit par les traités de Maastricht/Lisbonne.

Les banques de dépôt trouvent ainsi des moyens financiers, en monnaie centrale, pour spéculer sur les marchés. Elles bénéficient de cette manne monétaire en raison de l’organisation – à leur avantage – des systèmes de compensation. Mais cette monnaie ne leur appartient pas, elle provient des concours bancaires à l’économie qu’elles ont elles-mêmes accordés.

Ainsi, la politique d’assouplissement quantitatif a des effets collatéraux malheureux puisqu’elle sert abusivement la profession bancaire pour ses opérations spéculatives. Cette politique, tant américaine que japonaise, alimente les bulles tant redoutées sur les marchés de capitaux mondiaux.

2 – Pourquoi les fonds captés par les banques ne servent pas à l’économie ?

Tout le monde s’étonne de voir que les fonds dont disposent les banques ne sont pas réinjectés dans l’économie réelle.

Voici ma réponse :

Il existe deux sortes de monnaie scripturale : la monnaie centrale émise par la Banque centrale et la monnaie secondaire émise par les banques commerciales ou de dépôts. Ces deux monnaies circulent dans deux zones indépendantes l’une de l’autre. Il faut avoir un compte dans l’une ou l’autre zone pour la faire circuler et en pratique ceux qui disposent de comptes dans une zone n’en disposent pas dans l’autre.

C’est une spécificité de la monnaie scripturale qui semble échapper à la connaissance des experts eux-mêmes, puisque l’on croit que les masses de monnaie centrale que possèdent les banques de dépôt peuvent servir à l’économie réelle, oubliant que l’économie réelle ne fonctionne qu’avec de la monnaie secondaire.

Les excédents de monnaie centrale – de plus en plus conséquents – aux comptes des banques ne servent qu’à celles-ci.

D – Comparaison des économies japonaises et occidentales (européennes principalement)

1 – Sachant que la crise de 2007/2008 a précipité les économies développées du monde entier dans la récession, pourquoi l’économie japonaise est-elle en avance de 20 ans environ, par rapport aux économies occidentales, sur le processus de dégradation du PIB ?

On peut en attribuer la cause principale à son taux d’épargne brute supérieur à celui des économies occidentales, en particulier à celui des USA (cf. chapitre A au-dessus). Mes études sur le fonctionnement de l’activité nationale montrent que l’épargne constitue le frein le plus puissant sur l’activité de production tandis que le crédit joue tant bien que mal – en l’absence de régulation – le rôle de l’accélérateur.

Si le rôle prépondérant de l’épargne n’est pas reconnu – par suite d’un manque flagrant de théories – les autorités monétaires admettent implicitement l’action du crédit sur l’économie en adoptant l’assouplissement quantitatif.

2 – En résumé, toujours selon mon point de vue :

Les économies européennes sont en bonne voie de japonisation, c’est-à-dire en décroissance du PIB pouvant aller jusqu’à la récession voire la dépression, d’une part, et en déflation chronique, d’autre part, ceci en raison d’une épargne trop forte (selon les coutumes du pays), mais insuffisamment couverte par le recours au crédit quel que soit le pays.

3 – Particularités européennes

N’en déplaise à son Président, la Banque Centrale Européenne ne peut absolument pas imiter la Fed et la BOJ en matière d’assouplissement quantitatif, car les traités de Maastricht/Lisbonne le lui interdisent. Et prétendre le contraire revient à abuser l’opinion.

D’ailleurs, les chiffres ne trompent pas. Ils montrent que depuis la fin de 2012 le bilan consolidé de l’Eurosystème n’en finit pas de baisser.

De fin 2012 à fin 2013, la situation consolidée de l’Eurosystème est passé de 2.960 mds€ à 2.270 mds€, perdant ainsi près de 700 mds d’euros en 1 an. Au 26 septembre 2014, elle s’établit à 2.040mds€, perdant 200mds€ de plus (source : Bulletins mensuels de la BCE).

Où sont donc passés les 900 mds€ ?

On peut émettre l’hypothèse que certaines dettes souveraines dépréciées ont pu être dirigées sans le dire et subrepticement vers une structure de défaisance.

Il est important de noter que les comptes consolidés de l’Eurosystème ne sont pas certifiés par un ou plusieurs cabinets de commissaires aux comptes comme le sont ceux de la Fed. Dès lors on peut imaginer que tout est permis au pouvoir monétaire.

Enfin, comment pourrait-on faire de l’assouplissement quantitatif, c’est-à-dire autoriser les BCN à émettre de la monnaie au bénéfice des Etats de la zone euro, alors que la politique monétaire de la BCE s’emploie au contraire à obliger les Etats à revenir sous le seuil autorisé des 60% du PIB ? On baigne dans la contradiction !

Pourtant, il est question de faire repasser le bilan de l’Eurosystème à 3.000 mds€. Comment ? En bricolant avec la titrisation et la prise en pension de créances d’entreprises, mais en oubliant que l’on ne réussira pas à faire boire un âne qui n’a pas soif ?

E- Considérations générales

L’écart se creuse de plus en plus entre les hauts et les bas revenus entrainant dans leur sillage vers le bas les classes moyennes. Ce phénomène prend sa source, à mon avis, dans la mondialisation des échanges et il est accéléré par la crise que nous traversons.

Le capitalisme – le gros mot est dit – surfe sur les marchés internationaux pour en obtenir les meilleurs rendements. C’est ainsi qu’hier la mécanisation et aujourd’hui la robotisation réduisent considérablement (dans les produits) la part de la main d’œuvre et évidemment sa rémunération dans un marché du travail ravagé par le chômage qui en est la conséquence.

Le capitalisme trouve ses moyens financiers dans l’épargne en provenance de l’activité de production et dans les ressources monétaires que les banques mettent à sa disposition, selon l’adage « on ne prête qu’aux riches ». Où croyez-vous que les grandes firmes trouvent l’argent des absorptions et fusions de leurs concurrents et activités voisines ? Et à quoi sert cet argent, créé ex-nihilo par les banques, sinon à consolider leurs positions de quasi monopole ?

Sans y prendre gare, le capitalisme est en train de tuer la poule aux œufs d’or. Comment ? C’est très simple.

La politique mercantile orientée coûte que coûte vers le profit, conduit inéluctablement à l’appauvrissement des masses laborieuses. Mais, comme ce sont elles par leur grand nombre – effet de masse – qui font marcher la machine, celle-ci ralentit.

Ainsi donc, l’épargne des rentiers et des capitalistes de plus en plus forte tue l’économie réelle.

Les injections de monnaie par les banques centrales sont vouées à l’échec car elles alimentent tout d’abord et naturellement le capital et l’épargne.

On en veut pour preuve ses effets limités à court terme : quelques mois seulement après leur versement au Trésor Public, c’est pourquoi il faut en injecter sans cesse.

Et puis, il ne faut pas oublier la charge de la dette grossissante qui va au capital ou aux rentiers. Que reste-t-il alors aux masses laborieuses, touchées de plein fouet par le chômage ?

Il est temps de changer le logiciel de l’économie afin de passer d’une structure capitaliste à une structure délibérément orientée vers l’amélioration du pouvoir d’achat des masses laborieuses. Et ce n’est pas en augmentant le salaire minimum que l’on peut y arriver dans l’état actuel de la structure de l’économie. Les solutions sont ailleurs.