Le révélateur grec nous oblige à refaire le procès de l’Euro et de son mode de gestion actuel : nos dirigeants sont manifestement décidés à nous faire boire le calice jusqu’à la lie, malgré les déconvenues de l’Eurozone et les promesses non tenues. Le taux de chômage a cru de puis la création de l’euro et dépasse les 11% de la population active. Les inégalités sociales ont cru aussi comme le taux de pauvreté. On pourrait certes se dire que c’est un mouvement mondial qui dépasse l’Europe. Ce serait donc que l’Euro n’aurait pas servi de protection à ce mouvement contraire à son projet ?

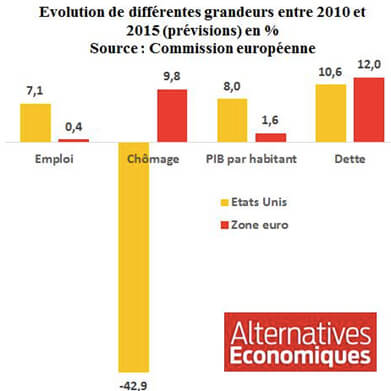

Le graphique suivant comparant la zone Euro aux USA n’appelle guère de commentaires…

Je vois mal comment la question de l’Euro ne va pas être posée lors de la campagne électorale espagnole cette année et de la présidentielle en France en 2017. Les échéances arrivent vite. Ils vont donc bien falloir retravailller le sujet, mais dans la perspective nouvelle créée par l’électrochoc du 13 juillet .

Pour proposer des changements (nécessairement assez radicaux) il importe de bien poser les problèmes, au moins dans les grandes lignes. Nous disposons pour cela de réflexions théoriques, certaines antérieures à la mise en place de la monnaie unique et d’une expérience maintenant assez longue, dans laquelle cependant tous les facteurs sont mêlés.

Il n’est pas facile de savoir dans les problèmes observés ceux qui sont dûs intrinsèquement à l’Euro et ceux qui sont issus de son mode de gestion. Ce d’autant que la crise de 2008-2009 a brouillé les cartes et peut apparaître dans l’analyse comme la cause centrale des difficultés de la zone Euro. Faisons d’abord le point sur les problèmes posés. Nous tenterons d’indiquer pour chacun s’il est lié intrinsèquement à la Monnaie Unique (MU) ou au Dogme ordo-libéral (D).

1) Les divergences de compétitivité entre pays de la zone Euro (MU)

Les hausses de prix dans les pays de la zone Euro ne suivent pas les mêmes trajectoires (voir aussi); l’impossibilité de pratiquer des dévaluations affaiblit progressivement les pays à inflation plus forte qui voit leur activité économique s’affaiblir.

La seule solution qui s’offre à eux c’est de pratiquer la déflation salariale et la réduction des dépenses publiques. Ce d’autant que la fiscalité reste du domaine souverain tout comme la sécurité sociale. La course au moins disant social et fiscal est tentante et bien sûr tentée.

2) Des déséquilibres commerciaux et monétaires croissants entre les pays de la zone (MU)

Les échanges intra-zone sont déséquilibrés avec des pays excédentaires qui vendent aux pays déficitaires. Ces déséquilibres commerciaux (issus des écarts de compétitivité) se traduisent par des déséquilibres monétaires au sein de l’Eurosystème. Ces déséquilibres rendent les pays déficitaires dépendants de la Banque Centrale Européenne pour leur alimentation en monnaie, comme on l’a vu dans la dernière ligne droite de la négociation avec la Grèce.

3) Monnaie et banque

3.1 Perte de souveraineté monétaire (MU)

La monnaie unique suppose une banque centrale unique par définition. Cet abandon de souveraineté pose en soi un gros problème économique : c’est l’un des deux leviers majeurs d’une politique macroéconomique et, plus prosaïquement un instrument vital de base en cas de crise comme l’a remontré la Grèce après tous les pays qui ont vécu une crise monétaire de cette ampleur. Si les économies des pays d’une zone monétaire sont très convergentes et si les contraintes sur la Banque centrale (point suivant) sont raisonnables on pourrait estimer que le prix à payer n’est pas trop élevé. Mais dans le cas de la zone Euro les économies divergent et une politique monétaire unique ne peut être adaptée à chacun d’entre eux à chaque moment.

3.2 Indépendance et mission anti-inflationniste de la BCE (D)

Le traité de Maastricht a donné les clefs de la monnaie à la BCE, l’a rendu indépendante et lui a confié une priorité claire : la lutte contre l’inflation (du prix des biens courants[1]. L’indépendance est clairement d’origine dogmatique, et pose un sérieux problème démocratique, pas perçu comme tel dans la vision ordo-libérale qui se méfie viscéralement de l’usage de la monnaie par un gouvernement et lui préfère la règle.

3.3 Le « biais » en faveur des banques et de la finance[2] (D)

Les banques ont été sauvées de la crise par l’intervention massive des Etats et de la Banque Centrale, sans contreparties sérieuses. Le coût social et économique en a été colossal en Grèce, Irlande, Espagne, Italie et Portugal. Un peu moins lourd en France. Grâce aux programmes massifs de la BCE (OMT, LTRO, TLTRO), présentés comme des parades au risque de déflation, les banques ont pu faire de fortes marges sur leurs prêts aux pays de la zone Euro. Ceci eût été évidemment impossible si la BCE avait comme aux USA ou en Grande-Bretagne la possibilité de prêter directement aux Etats.

De ce fait, le risque d’insolvabilité d’un Etat peut se transformer en risque bancaire systémique. La maîtrise de la dette publique de chaque pays devient cruciale. Certes le projet d’Union Bancaire, mis en place pour couvrir les défauts des banques européennes de manière centralisée prévoit la mise en place d’un Fonds de résolution bancaire européen, alimenté progressivement par les banques. Mais la taille maximale de ce Fonds ne sera que de 55 milliards d’euros[3] et ne sera atteinte qu’en… 2023.

Autant dire qu’il s’agit d’un gobelet destiné à éteindre les cendres de l’incendie. Un rapport pour le Parlement européen fait par Gaël Giraud et Thore Kockerols montre que face à un choc bancaire (chute de la valeur des actifs d’une banque systémique) d’amplitude analogue à celui de 2008, le contribuable européen serait contraint de mettre la main au portefeuille même si le Fonds de résolution était mis en place dès aujourd’hui et le conséquences économiques seraient à nouveau très lourdes.

Plus généralement, du fait de expositions des banques sur le marché des dérivés, dont le montant notionnel se compte en dizaines de trillions d’euros, aucun Etat ne pourra se payer le luxe de réitérer l’expérience « Lehman Brothers » sur l’une de ses banques systémiques[4].

4 Le budget et la dette publics (D)

4.1 Perte de souveraineté budgétaire

Dans les faits l’Euro conduit à une mise sous tutelle progressive des Etats sur leur budget avec notamment le Traité sur la stabilité, la coordination et la gouvernance de l’UEM (TSCG) rentré en vigueur début 2013 . C’est le deuxième levier majeur de la politique macroéconomique avec la monnaie qui échappe au gouvernement donc à la démocratie, et se transforme en règle, nécessairement inadaptée aux particularités des diverses économies de la zone.

4.2 Gestion « austéritaire »du budget et de la dette

Dans ces deux domaines on pourrait imaginer un traité qui ne coule pas dans le marbre des règles aussi strictes que celles du traité de Maastricht dont la justification économique est toujours attendue mais dont les effets délétères sont manifestes. Néanmoins l’histoire de l’Euro montre une tendance forte au durcissement.

Dès lors qu’un gouvernement a dû imposer ce type de rigueur à ses concitoyens, il en attend de même des autres membres du club, même si c’est contraire aux intérêts du pays concerné et aux intérêts de la zone dans son ensemble. Le moralisme sous-jacent à la rigueur joue aussi : les « mauvais » élèves sont culpabilisés et ne se sentent pas en droit de critiquer l’absurdité de cette politique et de proposer des alternatives. Bref c’est un instrument de domination.

4.3 La spéculation sur la dette publique

Si l’euro a arrêté par définition la spéculation sur les monnaies de la zone, celle-ci s’est précipitée sur les dettes publiques lors de la crise de 2008-2009. Cette spéculation n’a été limitée que par l’intervention massive de la BCE qui en inondant les banques de liquidités quasi gratuites, a réactivé leur activité spéculative sur d’autres proies et accru encore leur pouvoir économique. Elle a ainsi réalisé un transfert objectif des Etats vers les banques. Celles-ci sont en effet en capacité de prêter aux Etats à un taux beaucoup plus élevé que le coût de leurs « ressources » (la monnaie que leur prête à taux quasi nul la BCE ) en jouant en outre sur un effet de levier (elles peuvent prêter plus aux Etats que ce qu’elles empruntent à la BCE).

5 La focalisation sur quelques indicateurs macroéconomiques (D)

Les obsessions de l’ordo-libéralisme prennent toute l’attention des dirigeants de la zone euro. Leur tableau de bord est ridiculement incomplet. En résumé il comprend deux chiffres en plus du taux de croissance du PIB, celui du déficit budgétaire et de la dette publique. Dès lors ils sont aveugles ou presque à des enjeux majeurs du développement durable, que le CESE propose, dans le cadre de la loi sas, de suivre par un tableau de bord comportant une dizaine d’indicateurs .

Citons entre autres : le rapport de la masse des revenus détenue par les 10 % les plus riches et les 10 % les plus pauvres, l’espérance de vie en bonne santé à la naissance, le taux d’emploi de la population active, l’empreinte carbone, la dette des différents agents économiques non financiers (administrations publiques, entreprises, ménages) rapportée au PIB, les actifs productifs physiques et incorporels en % du Produit intérieur net, l ‘indice subjectif de satisfaction de la vie.

Ce rapide aperçu montre que nos dirigeants polarisent leur attention et donc leurs décisions sur des registres très limités de la vie sociale, écologique et économique de notre pays. Il ne peut en résulter que des décisions et des gestions de priorité erronées.

Quel plan B ?

Cette analyse rapide me semble montrer que l ‘Euro en tant que monnaie unique est directement responsable des problèmes 1, 2 et 31. Les autres sont plutôt liés aux dogmes ordo-libéraux[5]. Supposons donc qu’on envisage de renégocier le Traité de l’Union Européenne, car c’est bien de cela dont il est question, en gardant l’Euro monnaie unique.

Il faudra alors revenir sur :

- la mission de la BCE qui devra inclure la lutte contre le chômage et pas uniquement l’inflation ; et lui autoriser la possibilité, certes encadrée, de prêter directement aux Etats

- tout ce qui concerne la rigueur budgétaire et la manière dont est centralisée son contrôle

- Il faudra lancer sans attendre un grand plan d’investissements dans la transition énergétique et écologique, aujourd’hui bloqué par le dogme, qui ne permet que du bricolage.

- Il faudra mettre au pas la banque et la finance, en commençant par une véritable séparation bancaire, l’interdiction de travailler avec les paradis fiscaux et l’encadrement sérieux des activités spéculatives.

- Il faudra mettre en place un vrai tableau de bord qui ne se limite pas aux seuls déficit et dette publics et PIB.

Mettre en place un tel programme revient à abattre l’idéologie ordo-libérale et plus généralement néolibérale. Dans un tel programme, il est urgent de revenir sur le TAFTA et d’arrêter les projets de libre-échange en cours (Afrique de l’Ouest, Japon). Et de stopper le projet d’ union des marchés de capitaux.

Mais ce programme ne marchera évidemment pas s’il n’est pas fortement différencié entre les pays de la zone. Les besoins d’investissements et de financements dans les pays affaiblis voire exsangues sont (par habitant) bien supérieures à ceux de l’Allemagne et de ses satellites, ce qui conduira de fait à un transfert des uns vers les autres.

Par ailleurs il ne règlera pas les problèmes 1 et 2 sauf à prévoir en plus d’autres transferts massifs, ce qui est bien d’ailleurs la solution toujours évoquée par ceux qui militent pour une solution fédérale. Or ces transferts ne sont pas acceptés par les « pays du Nord » qui refuseront en outre le transfert de compétences qu’ils supposent (car dans tous les cas ces montants, prélevés sur les impôts ne pourraient être gérés que par la Commission européenne). Il apparaît donc que le cœur du problème sera in fine la question de la solidarité au sein de la zone.

Le paradoxe auquel nous devons faire face c’est que l’Euro a été mis en place pour accroître le sentiment de communauté et de solidarité et est en effet devenu un symbole très concret de cette solidarité (on manipule tous les jours des euros). Mais dans les faits il a fait l’inverse. Il a distendu les liens entre les peuples, car, au fond, tel qu’il fonctionne, c’est une machine concurrentielle impitoyable.

La sortie de crise passe donc à la fois par l’abandon des dogmes néolibéraux (au sens où je les ai définis ici) mais aussi par un renouveau solidaire en Europe (ce qu’on peut aussi inclure en fait dans l’abandon du dogme, si l’on reconnaît que le néo-libéralisme a pour valeur profonde la lutte de chacun contre tous). Si cette révolution était à portée de la main alors il serait possible de passer à un Euro, monnaie commune la seule solution pour organiser rationnellement la solidarité entre les Etats membres, en respectant le principe de subsidiarité et le respect des identités de ces Etats qui me semble viscéralement incontournable en Europe[6].

Reste la question clef : peut-on construire un tel programme économique et qui peut le porter ?

————————————————————————

[1] On insistera jamais assez là-dessus tant la BCE semble insensible à l’inflation des actifs, qui pose pourtant des problèmes sociaux et économiques majeurs.

[2] Voir à ce sujet le bien documenté « livre noir des banques », Attac et Basta, Les liens qui libèrent, 2015

[3] Le total des actifs des seules banques françaises s’élèvent à près de 6000 milliards d’euros. Une perte de valeur de ces actifs de 10% pèse donc 600 milliards…

[4] En effet, laisser tomber une telle banque, ce serait prendre le risque de mettre en faillite les chambres de compensation qui seront incapables d’assurer le risque de défaut contre la disparition d’une contrepartie pesant plusieurs dizaines de trillions. Et la faillite des chambres de compensation provoquerait, à son tour, celle d’un grand nombre de banques…

[5] Ceci dit en première analyse. Il est quand même clair qu’une monnaie unique nécessite des garde-fous, qui sans être aussi stricts que nos « totems » ne sont pas nécessairement efficaces dans une zone monétaire non optimale.

[6] L’Europe n’a jamais été transformé en Empire. C’est sa faiblesse et sa force. La tentative « impériale » implicite du projet européen actuel est vouée à l’échec .

7 réponses à “Ce qui ne tourne pas rond avec l’Euro et son mode de gestion actuel”

Bonjour,

pourquoi alors Finlande, Slovaquie, Michel Sapin, Danemark, Etats Baltes, si petits, appuient-ils l’Allemagne?

Bonjour jp42

je ne suis pas dans le secret des dieux; pour ce qui concerne Michel Sapin, je suppose que c’est parce que François Hollande pense ne pas avoir de marge de manoeuvre. Et en effet sans stratégie structurée il est difficile de ne pas suivre le mouvement…C’est ce que j’ai essayé de montrer me semble-t-il. Il reste quelques mois pour établir un vrai plan B. TSipras était probablement sincère lors de sa campagne électorale. mais lui et la majorité de son parti (à ce stade, car j’ai le sentiment que ça bouge suite au débat au Parlement) en ne voulant pas envisager d’alternatives (sortir de l’euro vers une monnaie commune ou créer une nouvelle monnaie) ont buté sur un rapport de forces qu’ils ont sous-estimé. Plus profondément il me semble que françois hollande en proposant un « gouvernement » économique va dans le sens du renforcement de la gestion actuelle de l’euro. il pense sans doute que c’est mieux?

cordialement

AG

Le point de vue de Cohn-Bendit est intéressant:

http://bruxelles.blogs.liberation.fr/2015/08/13/daniel-cohn-bendit-le-souverainisme-est-de-droite-parce-quil-repose-sur-legoisme-national-et-legoisme-nest-pas-une-valeur-de-gauche/

Merci JP Simand de ce lien. Je me sens assez profondément en désaccord avec ce qu’écrit cohn-bendit.Quand il écrit »les transferts financiers entre États exclus, car chacun reste responsable de sa politique économique et budgétaire » je suis pour le moins un peu surpris. Quant à sa réponse sur les banques « C’est du baratin ! Aucune société ne peut vivre sans banques : les banques, c’est le crédit, cela permet aux entreprises, aux agriculteurs, aux ménages de vivre » elle montre qu’il n’a pas regardé ce dossier. Bien sûr qu’on a besoin des banques; mais qu’il lise le « livre noir » des banques et il verra bien que la crise de la dette publique est liée à la socialisation de leurs pertes et il verra en s’intéressant aux travaux de finance watch qu’elles ont une activité majoritairement déconnectée de l’économie réelle. Il fait la confusion entretenue depuis le referendum de Maastricht entre l’euro (et son mode de gestion défini précisément dans le traité) et l’Europe. On peut concevoir et il faut concevoir d’autres modes de gestion de l’euro.

enfin le souverainisme n’est en rien une valeur de droite et on peut concevoir une monnaie commune qui respecte des valeurs auxquelles sont attachées tous les européens y compris les allemands (puisqu’il dit lui-même qu’ils sont favorables à ce que chacun soit responsable de sa politique budgétaire. Quand au fédéralisme qu’il continue à promouvoir je n ‘y crois pas une demi-seconde; je pense qu’on doit redéfinir précisément en fonction d’un principe de subsidiarité bien appliqué ce qui est commun à l’europe et doit être géré au niveau européen, et ce qui doit rester au niveau des Etats nations; au total j’ai le sentiment qu’il est bien représentatif d’un courant politique qui s’aveugle par idéologie et ne voit pas à quel point l’idée de l’Europe est en train de se perdre dans son mode de gestion actuel.

bien cordialement

ag

Merci pour vos réponses.

Jps

Merci pour cette passionnante analyse .

mais comment donc tous les tëteurs du biberon neo-libéral , breuvage magique auquel nous devons pêle mêle le mythe de l’ autorégulation des marchés , l hypertrophie de la cupidité financière , la fable de l’ egoisme cupide porteur de progrès, le mort d’ ordre » parce que je le vaux bien et sans limite » , traduit en « abuser des produits dérivés c’ est bon pour la santé …. »

comment donc de tels intoxiqués peuvent ils contempler pour la soigner leur fatale addiction ? prendre conscience que ce lait contient bien pire que du bisphenol A est certes nécessaire , et le fait d’une analyse rationnelle dont disent se prévaloir ses intoxiqués ,adorateurs du veau d’ or puissance 10 , mais la dangereuse consommation du mythe ne fait que croitre en dépit des crises itératives .

faut il attendre la bulle qui fera exploser les concepts de l ordre libéral auto proclamé ?

La maladie semble toucher notre actuel président…

et aucun opposant ne se pose en proposant !!

aie aie aie !! faut il se tourner vers Marie pleine de grâces en ce 15 aout ? Le lait de sa mamelle spirituelle serait il la potion qu’ il nous faut ??

bonsoir André, j’ai bien le sentiment qu’on vient d’en reprendre pour quelques années…en tous les cas l’encyclique de François va dans le bon sens…amitiés

alain