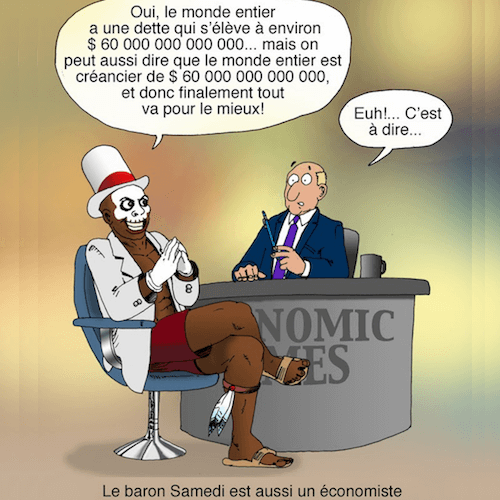

L’idée que les banques centrales puissent, par leur pouvoir de création monétaire, annuler purement et simplement les titres de dette publique qu’elles détiennent, sans conséquence négative sur l’économie, relèverait selon certains économistes de « l’économie vaudoue » [1]. A l’opposé, se trouverait la dure réalité dont ces économistes s’autoproclament les garants et qu’ils rappellent en répétant à l’envi des expressions telles que : « Une dette est une dette »; « Annuler la dette, c’est toujours en transférer le fardeau à d’autres »; « Il n’y a pas d’argent magique»; « Il n’y a pas de repas gratuit[2] » etc.

Pourtant, les banques privées pratiquent depuis longtemps cette économie vaudoue. L’origine serait à rechercher chez les orfèvres anglais au XVII°siècle, qui comprirent qu’il ne leur était pas nécessaire d’avoir autant d’or dans leur coffre que de certificats de dépôts d’or en circulation (et en principe émis contre dépôt). A l’occasion d’un prêt accordé à un client, ils pouvaient lui fournir un tel certificat. Les demandes de retrait d’or étant largement inférieures au total des certificats, ils pouvaient ainsi prêter plus (bien sûr dans certaines limites) que le total des dépôts, sans risque de faillite. La comptabilité en partie double permettait d’enregistrer ces opérations sans faire apparaître de déséquilibres à leur bilan.

La magie monétaire au service des banques

Plusieurs siècles plus tard, la monnaie scripturale, celle que nous utilisons pour l’essentiel de nos transactions n’a plus aucune garantie matérielle, pas plus que les billets ou les pièces de monnaie. Ces moyens de paiement ne valent que par la confiance qu’on a en eux, et sont majoritairement créés par les banques commerciales.

Cette réalité n’a plus besoin d’être discutée malgré l’ignorance d’un certain nombre d’économistes, y compris parmi les plus reconnus[3]. La Banque centrale d’Angleterre elle-même l’a expliqué dans un article intitulé La création monétaire dans l’économie moderne[4] publiée en 2014 et dans lequel les économistes de la BoE expliquent : « Dans l’économie moderne, la majeure partie de la monnaie prend la forme de dépôts bancaires. Mais la manière dont ces dépôts bancaires sont créés est souvent mal comprise : le plus souvent, ils le sont via les prêts accordés par les banques commerciales. Lorsqu’une banque établit un prêt, elle crée simultanément un dépôt correspondant sur le compte bancaire de l’emprunteur, et crée ainsi de la nouvelle monnaie. […]. Ce n’est pas lorsque les ménages épargnent que les banques obtiennent des dépôts qui leur permettent de prêter, ce sont au contraire les prêts consentis par les banques qui créent des dépôts. »[5].

Deux conséquences économiques majeures de la création monétaire privée.

- La « magie monétaire » alimente la destruction de la planète

D’une part, elle a permis le découplage entre le financement de l’économie _dont le crédit est le déterminant premier_ et les contraintes physiques qui étaient liées à la production de métaux précieux dont sont faites les pièces métalliques.

C’est ce qui préoccupait d’ailleurs Hubbert[6] le physicien à l’origine de la notion de « peak oil » : « Cette disparité entre un système monétaire qui continue à croître exponentiellement et un système physique qui ne peut en faire autant conduit, à mesure que le temps passe, à un accroissement du rapport entre masse monétaire et production du système physique. Ceci se manifeste par l’inflation. Une alternative monétaire correspondant à une croissance physique nulle serait un taux d’intérêt nul. Le résultat dans les deux cas serait une instabilité financière de grande échelle. »

Ce découplage continue à préoccuper celles et ceux qui y voient une liberté et une facilité de plus pour détruire la planète. En effet, il est urgent que ce « pouvoir magique » soit bien mis au service de la « reconstruction » écologique plus qu’a sa destruction. Ceci suppose de nouvelles régulations mais n’oblige en rien à revenir à l’or cette « relique barbare », comme disait Keynes. Nous faisons plusieurs propositions dans ce sens dans le livre « une monnaie écologique ».

- La « magie monétaire » conduit à un endettement généralisé

D’autre part, ce mécanisme de création monétaire est fondé principalement[7] sur le crédit. Dès lors, pour que de la monnaie soit injectée dans l’économie, il faut qu’un acteur économique, public ou privé, s’endette. Précisons tout de suite que l’endettement total des acteurs économiques comporte aussi la contrepartie de l’épargne constituée préalablement par d’autres, sans lien avec la création monétaire, même s’il n’est pas facile de séparer ces deux natures de dettes. Les dépôts à vue et l’épargne proviennent en effet soit des revenus économiques non dépensés soit des crédits accordés, sans qu’on puisse les distinguer au passif du système bancaire.

Quoi qu’il en soit, la création monétaire se paie donc au prix d’un endettement qui peut croitre plus vite que le PIB si les taux d’intérêt réels sont supérieurs au taux de croissance. Si l’on peut parler d’économie vaudoue c’est bien à propos de ce mauvais sort jeté sur nos économies qui les conduit à s’enfoncer dans le surendettement généralisé.

Libérer la monnaie de l’endettement sous conditions écologiques.

Pourquoi serait-il fatal que la création monétaire endette les acteurs économiques ? Pourquoi ne pas inventer une monnaie libre de dette, comme on a inventé une monnaie libre de garantie matérielle ? C’est ce que nous proposons dans notre livre « Une monnaie écologique ».

Mais à nouveau, il importe que les conditions de la création de cette monnaie libre soient telles que la monnaie soit bien au service de la reconstruction de la planète et non de sa destruction. Certains voient d’ailleurs dans le surendettement un moyen de limiter notre prédation. C’est malheureusement bien discutable : les modalités selon lesquelles les crédits sont accordés, tout comme celles qui président au refinancement bancaire ou au quantitative easing sont déconnectés du caractère durable ou pas des opérations financées. Quant à la finance verte, elle reste marginale et sans efficacité prouvée.

La sortie de l’économie vaudoue peut passer par l’abandon des dettes publiques détenues par la Banque centrale, ce qui revient à laisser circuler dans l’économie une monnaie qui aura été libérée de sa dette (en l’occurrence celle de l’Etat émetteur de l’obligation annulée). Mais pour que les contraintes écologiques soient respectées, il faut que cette annulation ne concerne que les dépenses publiques qui tiennent compte de la dimension environnementale. Il serait ainsi possible d’associer libération de la dette publique et reconstruction écologique par l’Etat. Ce serait par exemple le cas si le plan de relance annoncé par l’Europe était consacré au Green Deal et financé par émissions de dettes rachetées par la Banque centrale.

Alain Grandjean

6 réponses à “Sortir de « l’économie vaudoue » pratiquée par les banques commerciales”

Excellent réponse à l’accusation de pratique vaudoue

[…] Sortir de « l’économie vaudoue » pratiquée par les banques commerciales […]

[…] https://alaingrandjean.fr/2020/06/18/sortir-de-leconomie-vaudoue-pratiquee-banques-commerciales/ […]

[…] https://alaingrandjean.fr/2020/06/18/sortir-de-leconomie-vaudoue-pratiquee-banques-commerciales/ […]

Salut Alain !

Bravo et merci pour cette réplique à ceux qui croient malin de qualifier « d’économie vaudoue » les propositions très utiles que vous avez faites, avec Nicolas Dufrêne, dans votre livre:

https://www.odilejacob.fr/catalogue/sciences/sciences-de-la-terre/une-monnaie-ecologique_9782738152220.php

Sans oublier O. Dussopt, qui en installant la commission chargée de réfléchir au « futur de la dette publique »… a traité « d’illusionnistes », ceux qui soutiennent, comme vous, qu’une partie de la dette peut ne pas être remboursée.

Oui, il serait absurde – et criminel vu l’urgence de la transition – de se priver de ~ 500 milliards de fonds publics pour rembourser les titres de la dette publique rachetés par la Banque de France ! (Propriété de l’État depuis qu’elle a été nationalisée à la Libération, conformément au programme du CNR » Les Jours Heureux ».)

Que l’État rembourse de l’argent qu’il… « se doit à lui même », ne serait-ce pas cela, la… « Finance vaudoue » ?!

Comme cela fait juste 5 ans que l’accord de Paris sur le climat a été obtenu, je partage le point de vue suivant:

http://France-alter.info/5_ans_apres_la_COP_21.htm

M. Grandjean

Je partage votre avis sur la question monétaire. Je crois que les États on fait une grave erreur, dans les années 70, en remettant le rôle de la création monétaire aux banques privées et à la Fed, aux USA. Cette dernière appartient à une douzaine de banques privées. En 2008, comme en 2020 les riches auraient perdu des fortunes colossales si la Fed n’avait pas investi des milliers de milliards de dollars US dans le marché boursier pour sauver les riches (dont moi-même). Selon l’étude annuelle du Crédit Suisse 85% des richesses appartiennent à moins de 10% de la population mondiale. Si le système s’était écroulé et que les banques centrales n’ avaient pas socialisé les pertes, c’est ce 10% qui aurait tout perdu au fond. J’admets que le chaos aurait touché tout le monde cependant…

Voici ce que Frederick Soddy, prix Nobel de chimie (1921), écrivait en 1926 dans son livre « Wealth, virtual wealth and debt » p.70 (ma traduction):

« Les dettes sont sujettes aux lois des mathématiques et non aux lois physiques. Contrairement à la richesse, qui est sujette aux lois de la thermodynamique, les dettes ne se détériorent pas (ne disparaissent pas) avec l’âge et ne se consument pas durant leur existence. Au contraire elles croissent de tel pourcentage par année par les lois mathématiques bien connues de l’intérêt simple ou composé, Le premier s’applique lorsque l’intérêt est payé périodiquement et le second lorsque l’intérêt n’est pas payé. Pour une raison évidente le procédé de l’intérêt composé est physiquement impossible, alors que le procédé de décrément composé est physiquement très commun. Parce que l’intérêt composé, avec le temps, croît de plus en plus rapidement vers l’infini qui, comme moins un, n’est pas une quantité physique mais une quantité mathématique alors que les quantités physiques tendent toujours plus lentement vers zéro qui est, comme nous l’avons vu, la limite inférieure des quantités physiques. C’est cette confusion sous-jacente entre richesse et dette qui a fait un tel drame de l’ère scientifique».

C’est à cause de cette loi mathématique, applicable aux prêts bancaires, que l’écart de richesse augmente continuellement dans cette économie de plus en plus financiarisée.

Dans votre entrevue sur Thinkerview, vous semblez un homme très posé. Personnellement je crois, comme l’écrit le Sénateur Bernie Sanders dans son livre « Our Revolution » : « The reality is that fraud is the business model on Wall Street It is not the exception to the rule – it is the rule »: tiré de son chapitre « Ending a rigged economy » p. 302.

Tant que les États ne reprendront pas le contrôle de la création monétaire (cf. le livre de 2017: « Souvereign money » de Joseph Huber et ne limiteront pas cette création monétaire à l’économie réelle et non à la création de produits dérivés de toutes sortes, plus fous les uns que les autres, je crois que le monde entier court à sa perte par la course à la croissance économique infinie. Sur ce point je suis 100% d’accord avec M. jancovici.

Si vous trouvez quelqu’intérêt à ces remarques préliminaires, j’aimerais obtenir votre « adresse mail » pour pouvoir vous faire parvenir un texte mieux structuré sur des points que je crois que vous, MM. Auzanneau, Jancovici et Gaël Giraud ne couvrez pas suffisamment pour que les gens normaux (style gilets jaunes en France) comprennent réellement les enjeux monétaires qui font que c’est presqu’impossible d’arrêter la course à la croissance tant qu’on ne changera pas le système monétaire et le but ultime des compagnies privées i.e. la recherche maximale du profit. La recherche d’une vie plus simple et moins centrée sur la consommation matérielle « boostée » par une publicité envahissante et débilitante, exigera une transformation sociale fondamentale que je ne vois pas poindre à l’horizon. Ai-je tort?

Merci à l’avance M. Grandjean

Daniel Boisvert, LLL, MBA, homme d’affaires.