Nous avons vu dans un post précédent comment le débat sur les dépenses publiques pouvait être faussé et conduire à des conclusions hâtives, voire franchement erronées. Notamment nous avons vu que la France n’avait pas de honte à avoir de son modèle social et que le ratio dépenses publiques/PIB n’avait juste aucun sens économique. Mais pour certains, peu importe, car la dette publique étant de toutes façons trop élevée, il serait nécessaire de la réduire en baissant les dépenses et … les recettes, car les taux de prélèvement obligatoire seraient exorbitants. Cette contrainte présentée comme incontournable conduit à des coups de rabots dans les dépenses publiques présentés comme autant de « choix courageux ». Dès lors, sont justifiées la privatisation de notre patrimoine national (aéroports, autoroute et bientôt routes nationales), la réduction des prestations sociales qui protègent nos concitoyens des aléas de la vie (retraite, chômage, assurance maladie) et une exigence de rentabilité croissante des services publics (écoles, hôpitaux etc.) conduisant à la dégradation des conditions de travail et de la qualité pour les usagers. Sans oublier bien sûr, l’impossibilité d’investir dans la transition écologique, sauf à réduire à due concurrence, voire plus, des dépenses publiques excessives, ce qui, pour le moins, peut créer de la viscosité. Nous avons proposé un mode de calcul du déficit public, plus cohérent que celui existant, consistant à « amortir » les investissements de la transition. Cela permet de réduire de manière raisonnée le déficit mais cela ne change rien au calcul de la dette publique. En effet, la dette augmente avec le besoin de financement donc avec les investissements réalisés, à hauteur des décaissements réalisés. Il faut, ainsi, revenir au fond sur cette question et les idées reçues véhiculées depuis des décennies. « L’Etat vit au-dessus de ses moyens. Notre pays affiche le taux de prélèvement obligatoire le plus élevé d’Europe. Il faudra impérativement réduire la dette publique, ce fardeau insupportable pour les générations futures. Il faudra bien rembourser la dette à un moment ou à un autre. » Autant de lieux communs assénés comme des arguments d’autorité qui sont devenus l’alpha et l’omega des politiques publiques. Nous souhaitons ici tordre le coup à toutes ces erreurs qui font du plafonnement de la dette publique et en particulier du taux de 60% du PIB, inscrit dans les traités européens, le saint graal de la bonne gestion.

Et elles sont nombreuses.

Savoir de quoi on parle !

La dette publique n’est pas la dette du pays mais celle des administrations publiques (l’Etat, les collectivités locales, les administrations de sécurité sociale).

Il ne faut donc pas la confondre avec :

-la dette extérieure du pays (celle que contractent tous les agents économiques par rapport à des créanciers étrangers), qui peut être autrement préoccupante, comme l’ont vécu les pays attaqués sur leur devise.

-la dette totale des agents économiques ; la dette privée des agents non financiers (les ménages et les entreprises) est en France supérieure à 130% du PIB[1], soit 30% de plus que le ratio de dette publique. Son niveau élevé est une source de préoccupation macroéconomique : des agents privés trop endettés, dans une période de stagnation économique, ou qu’ils perçoivent comme telle, ont tendance à se désendetter, ce qui alimente la tendance récessionniste de l’économie.

La dette publique n’est pas léguée à nos enfants.

La dette publique est placée auprès de créanciers et non auprès de nos enfants. Si nos enfants héritent d’une situation d’endettement, certains d’entre eux vont hériter des créances, contreparties de cette dette. La question de la dette publique est donc plus une affaire de justice sociale que d’équité intergénérationnelle. On rétorque alors en général que dans leur ensemble, ils vont quand même devoir payer des impôts pour rembourser la dette. L’histoire montre que ce n’est pas vrai. Les dettes publiques, sont rarement remboursées et, de fait, sont perpétuelles. On verra un peu plus loin que cela n’a rien d’anormal.

Dans son article « Faut-il se soucier de la dette publique ? » l’économiste François Meunier explique très bien cela. « Si l’État s’endette aujourd’hui, c’est qu’il y a, aujourd’hui et non demain, des gens qui acceptent, en prêtant à l’État, d’épargner plutôt que de consommer et qui le font pour transférer dans le futur leurs ressources, y compris pour leurs enfants ; et ces gens sont souvent contents, on y vient, de trouver de la dette publique pour s’occuper du transport. Le camion qu’est l’épargne voyage dans les deux dimensions que sont le temps et l’espace. La dette financière, comme la créance qui va en face, n’est toujours et partout que le transfert d’une poche à l’autre de droits sur une richesse qui reste identique en première approche et en l’absence de coûts de faillite. Tout ce qu’on peut dire, c’est que la génération future est face à une dette publique plus importante en absolu, mais pas forcément relativement à son revenu. C’est ce qui distingue cette dette de ce qu’on appelle la dette écologique, quand la génération présente abuse de ressources épuisables et spolie alors les générations futures. »

Ce que nous léguons à nos enfants, c’est un patrimoine public en plus ou moins bon état et une dette écologique

Le patrimoine public, un stock à ne pas confondre avec le PIB ou tout indicateur de flux, s’il est affecté par le niveau d’endettement est d’abord un ensemble de biens naturels, culturels, artistiques, intellectuels, physiques (des bâtiments, des logements, des équipements etc.) dont la création et le maintien en bon état, (voire la réparation quand il s’agit de patrimoine naturel) bénéficient aux générations futures. Elles nous sauront plus reconnaissantes d’avoir investi pour maintenir les services publics en bon état (hôpitaux, infrastructures de transports, écoles etc.), pour éviter des désastres écologiques (en réduisant nos émissions de GES) et pour rendre notre économie résiliente (à la montée des eaux, aux événements extrêmes), quitte à nous endetter que l’inverse. La gestion budgétaire restrictive qui domine actuellement l’Europe laisse ce patrimoine partir à vau l’eau et se manifeste par un retard toujours plus grand dans la transition écologique. C’est ce qu’on constate quand on se penche sur les investissements nets de notre pays c’est-à-dire ceux desquels on a retranché la dépréciation du capital existant (en gros l’usure des machines, des infrastructures etc.). D’après l’INSEE, ils se sont élevés à moins d’un milliard en 2017 ! Cela signifie que notre pays investit à peine assez pour entretenir et renouveler les infrastructures publiques (transports, bâtiments publics tels les hôpitaux, les casernes, les écoles, stations de traitement de l’eau, ou des déchets etc.). C’est ce genre de trajectoire qui mène à des catastrophes telles le déraillement du train Corail Intercités en juillet 2013 ou l’effondrement du pont de Gênes en Italie.

Ajoutons enfin, que les dépenses publiques d’investissement ont un effet multiplicateur sur le PIB qui peut se traduire par une amélioration des comptes publics. Une hausse des dépenses publiques augmente plus que proportionnellement le PIB (car la somme investie au départ va accroitre le revenu des entreprises / ménages concernés qui vont ensuite utiliser une partie de ce revenu supplémentaire pour investir, consommer, embaucher etc.). Concernant les finances publiques, cela se traduit par des recettes supplémentaires pour l’Etat (via la fiscalité sur les nouvelles activités et/ou la baisse de dépenses de protection sociale telles celles liées au chômage) qui viennent limiter voire compenser la hausse des dépenses.

Cet effet est d’autant plus important dans les situations de ralentissement économique et de surendettement du secteur privé. Insistons sur le fait qu’un montant trop élevé de dettes privées (on a vu plus haut qu’en France elles étaient en point de PIB bien supérieures à la dette publique) est une source de problème économique grave. Dans cette situation, certains acteurs économiques sont exposés à des risques de non remboursement, voire de faillites pour les entreprises. Les banques ne souhaitent plus leur prêter et eux-mêmes cherchent plutôt à se désendetter. D’autres acteurs peuvent encore le faire mais la situation d’ensemble est le prélude d’un ralentissement économique voire d’une récession. Cet enchaînement est connu sous le nom de « dette-déflation [2] ».

L’Etat est alors le seul acteur a pouvoir relancer la machine économique car tous les autres cherchent avant tout à se désendetter ce qui enclenche une spirale déflationniste. Dans cette situation, l’accroissement des dépenses publiques permet d’améliorer le ratio dette publique / PIB par rapport à ce qui se serait passé sans intervention publique (la baisse de l’activité sans intervention publique menant à une hausse automatique des dépenses de protection sociale et une baisse des recettes fiscales).

Mais il faudra bien rembourser la dette !

3% de déficit public, 60% de dette publique – l’absurdité des ratios comptables

Depuis le début des années 90, les traités européens statuent que, pour chaque Etat membre, le déficit public doit être inférieur à 3 % du PIB et la dette publique à 60% du PIB. On peut déjà s’interroger sur la pertinence de poser de tels seuils dans les Traités, donc tout en haut de la hiérarchie des normes européennes, au risque de figer la politique économique qui devrait au contraire évoluer selon le contexte de chaque époque et de chaque pays. Par ailleurs, ces seuils sont d’autant plus questionnables quand on sait comment ils ont été élaborés. Le 3% a ainsi été calculé sur un coin de table par un haut fonctionnaire français pour répondre à des objectifs conjoncturels du Président François Mitterrand, avant de se généraliser à l’Europe[3].

A l’évidence il n’existe pas de règle invariable pour déterminer le niveau soutenable de déficit et d’endettement. La règle de 60% est parfaitement arbitraire et n’est d’ailleurs respecté que par très peu de pays dans le monde. Le Japon en est à près de 240%, les Etats-Unis à 105%.

Le facteur décisif pour stabiliser le niveau de la dette (quel qu’il soit) est la différence entre la charge d’intérêt, qui contribue mécaniquement à la croissance de la dette, et l’augmentation des revenus (impôts et autres produits). Cette différence détermine l’effet « boule de neige », positif ou négatif, inhérent à tout endettement. Si elle est positive, l’effet « boule de neige » de la dette nécessite de dégager durablement des excédents hors intérêt et conduira tôt ou tard à des réductions de dépenses nettes.

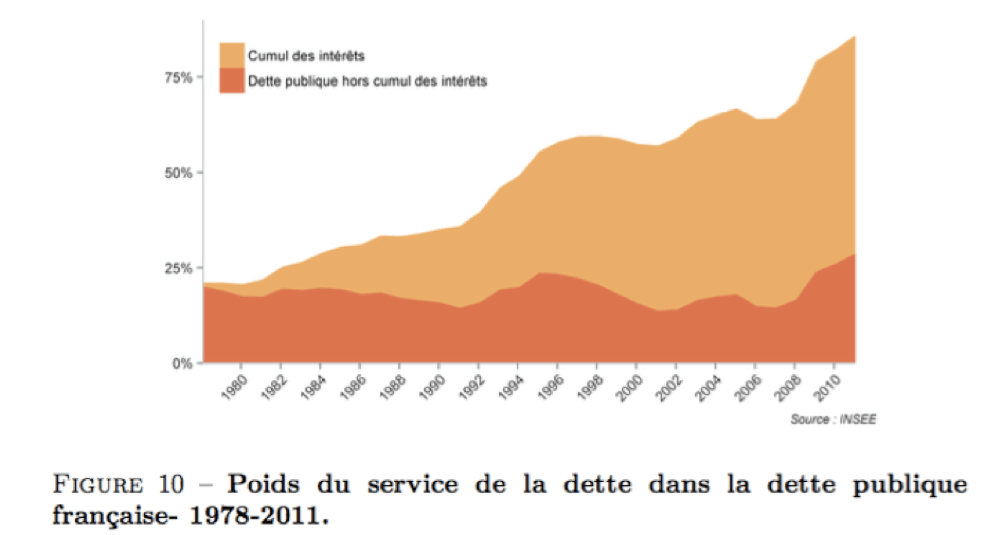

C’est d’ailleurs cet effet boule de neige qui explique pourquoi une large partie de la dette actuelle n’est en fait composé que de la capitalisation des intérêts sur les dettes passées. Dit autrement, si l’histoire était refaite avec comme seule modification, donc toutes autres choses égales par ailleurs, un taux d’intérêt nul depuis 1978 la dette publique ne serait, comme le montre le graphique, que de 25% du PIB aujourd’hui en ordre de grandeur.

Par contre, si la différence entre la charge d’intérêt, et l’augmentation des revenus est négative, elle réduit mécaniquement le rapport de la dette sur le PIB : le refinancement de la dette n’est alors pas problématique et un déficit à hauteur de cet effet n’imposera aucune hausse des impôts ultérieure. C’est ce que nous rappelle Olivier Blanchard, ancien chef économiste du FMI, peu soupçonnable d’hétérodoxie, dans un récent article où il insiste sur les erreurs d’appréciation liées à une vision trop étroite de la dette publique.

La Commission Européenne calcule cet effet « boule de neige » (voir rubrique 18.1) pour tous les pays de l’Union Européenne et la zone euro. La bonne nouvelle est que pour la zone Euro prise dans son ensemble, l’« effet boule de neige » contribue mécaniquement depuis 2015 à réduire le taux d’endettement d’environ 1 point de pourcentage du PIB par an. En outre, depuis 2017 tous les pays sauf un bénéficient d’un effet boule de neige réduisant mécaniquement leur endettement. Comme, par ailleurs, les États de la zone Euro dégagent un excédent hors intérêt également proche de 1 % du PIB, le ratio de la dette sur le PIB diminue d’environ 2 points de pourcentage du PIB par an. Mais est-ce le bon choix, même si la dette moyenne dans la zone euro en % du PIB (84%) dépasse la valeur de 60% sacralisée il y a trente ans? La France fait un peu figure d’exception car sa dette publique a continué à augmenter, mais comme les autres pays européens elle sous-investit massivement.

Les marchés financiers ne risquent-ils pas de s’attaquer à la dette publique française comme ils l’ont fait pour la Grèce et faire monter les taux d’intérêts ?

Ce n’est clairement pas la voie qui est prise aujourd’hui. La situation économique d’ensemble de la France est en fait plutôt bonne. Les titres de dette publique française sont toujours placés très facilement à taux très bas (alors qu’elle doit placer 200 Milliards d’euros en 2019) : taux négatif à 5 ans ; 0,6 % à 10 ans et 1,6% à 30 ans[4]. C’est au contraire dans ce type de situation qu’il faut investir : les marchés nous rémunèrent, à court terme et même à 10 ans quand nous nous endettons (car à 10 ans l’inflation moyenne est très certainement supérieure à 0,6%…). Il est donc pour le moins discutable qu’un niveau de dette voisin de 100% du PIB soit perçu comme un risque par les investisseurs. D’une part, du fait d’une épargne très abondante, ils ont besoin de placements vus comme sûrs même si leur rendement est très faible voire négatif à court terme. C’est bien ainsi qu’est perçue la dette publique française : un placement sûr demandé par les marchés. D’autre part, la capacité d’un pays à lever l’impôt ou la stabilité politique sont tout autant décisives, sinon plus, pour apprécier le risque de défaut de paiement d’un Etat.

Rappelons que les Banques Centrales ont le pouvoir de création monétaire et qu’elles peuvent en théorie financer les Etats. C’est ainsi que la Banque Fédérale américaine peut racheter des bons du Trésor et financer directement une partie des besoins de financement de l’Etat. Cette créance de l’Etat sur la Banque Centrale est de fait si ce n’est de droit perpétuelle. Elle ne coûte rien à l’Etat car la Banque Centrale reverse à l’Etat les intérêts de la dette qu’elle lui accorde.

Ce mécanisme est interdit en Europe et même franchement tabou. Il s’agissait d’une des conditions non négociables pour l’Allemagne de l‘abandon du Mark et de la création de l’Euro.

Pour autant même dans la zone Euro il n’y a pas de grandes difficultés à assurer le financement de la dette publique par la BCE. Les banques privées et publiques ont le droit d’acheter les instruments de cette dette. Elles ne s’en privent pas. Elles ont ensuite la possibilité de les placer auprès de la Banque Centrale Européenne qui ne leur refuse pas, en échange de monnaie centrale, créée par la Banque Centrale. La Banque de France en particulier détient de la dette publique française pour un montant de l’ordre de 320 milliards d’euros. Elle encaisse sur cette dette des produits financiers qu’elle reverse sous forme de dividendes à l’Etat français. Ces 320 milliards sont donc au sens littéral une dette fictive et il est absurde de l’intégrer dans le ratio de dette publique.

On le voit, il n’y a pas, dans cette affaire de monétisation possible de la dette publique, de blocage absolu dû au traité ; il s’agit aujourd’hui de questions de mise en œuvre et d’interprétation de la situation des pays

|

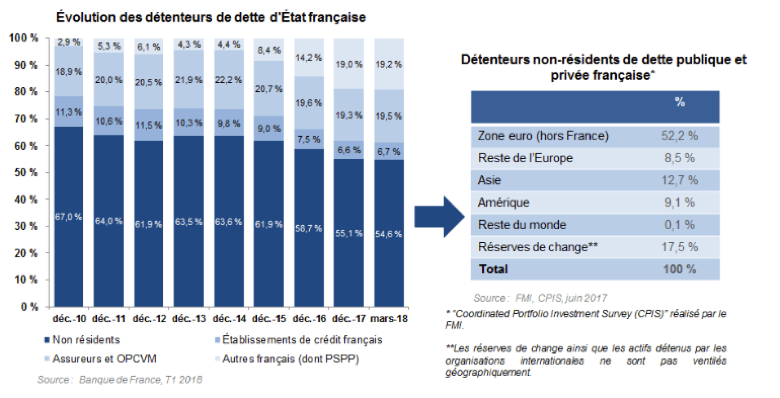

La détention des titres de la dette souveraine française par la BCE D’après le bulletin d’août 2018 de l’Agence France Trésor, 19,2% de la dette publique française négociable (en valeur de marché) était détenu par la banque de France dans le cadre du programme d’achat de la BCE (PSPP) au premier trimestre 2018. Sachant que fin 2017, la dette publique négociable s’élevait à 1686 Mds€, cela fait environ 320 mds détenus par la Banque de France.

|

Enfin, il est possible de changer en profondeur les modalités de création monétaire, comme nous l’avons proposé dans le livre « La monnaie dévoilée » en 1997. La monnaie scripturale, celle qui nous sert dans la majorité de nos échanges, pourrait être créée, non pas par les banques « de second rang », mais par la Banque Centrale, si ce n’est exclusivement, au moins en grande partie. De multiples propositions existent en ce sens[5] et nous avons notamment dans ce blog écrit un post sur les avantages que présenterait une monnaie libre par rapport au système actuel fondé sur une monnaie d’endettement.

Nous nous limitons ici à une seule observation. Dans ce cas, les besoins de l’Etat pourraient être financés directement par création monétaire, pour leur grande majorité. L’épargne servirait essentiellement à alimenter un crédit bancaire non créateur de monnaie. L’endettement public arrêterait instantanément de croître pour autant bien sûr que les dépenses publiques soient correctement maîtrisées.

Conclusion

Le montant actuel de la dette publique en France (et plus généralement en Europe où elle représente en moyenne un peu plus de 81% du PIB) n’est pas un mur infranchissable qui nous obligerait à des mesures radicales. Ce n’est en rien un obstacle au financement des investissements publics qu’il est urgent de réaliser le plus vite possible pour éviter des problèmes bien plus sérieux auxquels nous nous exposons chaque jour un peu plus.

Alain Grandjean

8 réponses à “La dette publique ne doit plus être un prétexte empêchant la transition écologique”

Merci pour ce post qui enfonce le clou. Il y a bien une différence fondamentale entre l’accumulation d’une « dette écologique », en réalité l’exploitation abusive et irréversible de ressources non renouvelables, qui pose un vrai problème de justice intergénérationnelle et une dette financière publique qui est conventionnelle. Si nous pouvions demander à la génération en train de naitre ce qu’ils préfèreront quand ils auront trente ans, une planète en ébullition ou une dette publique « maîtrisée », la réponse devrait être claire pour tout le monde.

Pas inutile non plus de rappeler ce que l’on apprend en première année de sciences eco. : lorsque les taux d’intérêt sont inférieurs au rendement attendu, on investit. C’est pourquoi, Il va falloir aussi s’interroger sur les raisons qui font que les gouvernements ne sont pas prêts à agir en tenant compte d’un fait aussi simple : les investissements indispensables aux générations futures ont un rendement supérieur au taux d’intérêt. La surreprésentation des personnes âgées et aisées dans l’électorat qui se déplace et a de l’influence n’y est probablement pas étranger.

Il pourrait cependant être utile de préciser l’argument en tenant mieux compte du contexte institutionnel. J’ai eu l’impression que le texte « flottait » entre trois arguments différents:

1) Il n’y a en aucune circonstance de limite à l’endettement public / financement monétaire (ce que je ne partage pas)

2) en l’état actuel la France a un déficit public courant sub-optimal et donc sous-investit (même si il y a une limite supérieure qu’il ne faudrait pas dépasser pour éviter un scénario à la grecque ou même « seulement » italienne avec une hausse substantielle du spread? ). Elle pourrait s’endetter (seule, conjointement avec d’autres ?) (un peu, beaucoup ? ) plus sans mettre en danger ni son credit rating ni la stabilité de la zone euro mais elle en est empêchée par des règles arbitraires

3) en l’état actuel les pays de la zone euro pris ensemble se sous-endettent et sous-investissent. Donc – sous-entendu l’euro étant une monnaie de réserve internationale – ces pays n’exploitent pas pleinement leur capacité d’endettement en raison de règles absurdes alors que les besoins en investissement dans la zone sont immenses…et qu’ils dégagent un excédent courant sur le reste du monde.

Ce dernier point nous amène à la nécessité d’une réflexion supplémentaire.

Il n’est en effet pas possible de faire l’impasse dans le raisonnement sur le fait, pour la zone euro, qu’à un pouvoir monétaire unique font face 19 pouvoirs budgétaires. Si l’on admet qu’il y a une limite à mettre au déficit public pour la zone euro dans son ensemble et pour garantir que le jeu avec la BCE ne soit pas déstabilisant, on a nécessairement besoin d’une règle de répartition entre les 19 budgets. Le problème est que dans l’état actuel des règles, les pays qui – à tort ou raison de leurs points de vue, à tort du point de vue des générations futures – ont une préférence marquée pour le désendettement financier au détriment des investissements imposent politiquement et par les effets externes de leurs politiques déflationnistes leurs préférences aux autres…A mon avis, ce sont bien les règles qu’il faut remettre en cause, tout en soulignant qu’elles sont nécessaires (y compris pour éviter des procès en laxisme)..Mais, avec une monnaie commune dont l’avantage est qu’elle a un statut de monnaie de réserve au contraire de ce que seraient 19 monnaies nationales prises séparèment, une réorientation radicale du policy mix dans les Etats nécessite un accord sur de nouvelles règles, y compris dans les relations entre pouvoirs budgétaires et la BCE.

Aux États-Unis, la question se pose différemment. Le pouvoir budgétaire fédéral qui est la seule autorité budgétaire de référence macroéconomique, fixe toujours une limite supérieure au surcroît d’endettement. Cette annonce est à mon avis essentielle pour la stabilité macro. L’annonce d’un endettement fédéral sans limite avec à la clé un financement monétaire conduirait nécessairement à un moment à une rupture, soit sous forme d’un décrochage massif du dollar, soit de bulles financières à des endroits où on les attend le moins, soit même à notre bonne , vieille inflation. Toute monnaie de réserve internationale que le $ soit, il y aurait un moment où les détenteurs de portefeuille seraient saturés et se poseraient des questions. Par ailleurs, aux Etats-Unis, les Etats eux-mêmes peuvent faire faillite. Le pouvoir fédéral les laisse faire faillite car il dispose des moyens d’amortir les coûts sociaux et économiques par des interventions directes auprès des personnes ou des entreprises et parce que le système bancaire n’est pas systémiquement plombé par des dettes des collectivités subfédérales. La réalité institutionnelle est de toute évidence radicalement différente en Europe..

merci @ Ollivier; en effet il faut préciser. Je ne crois pas (avoir dit) qu’il n’y a pas de limite à l’endettement (qu’il soit privé ou public); mais je crois qu’il y a de la marge et pas pour faire n’importe quoi mais pour adresser un problème vital vraiment. Nos successeurs se moqueront de nos raisonnements spécieux sur la dette publique et seront en revanche intransigeants sur la réalité qu’ils vivront (les infrastructures, l’énergie, les ressources naturelles autres, les déchets…) et que nous n’aurons pas su gérer en « bons pères de famille ». Tu as raison de rappeler le contexte institutionnel et le fait que l’ Europe ne peut marcher comme les Etats-Unis. L’idée de mettre en avant le cas de la France est de l’ordre de la tactique ou de la stratégie: il faut avancer et je crois qu’un pays comme la France peut le faire, et peut pousser les autres à agir, même dans le cadre des traités actuels.

Enfin mon allusion au processus de création monétaire n’est pas anodin, je crois vraiment qu’il y a là à la fois un élément majeur de diagnostic (sur notre économie d’endettement) et un élément de résolution de pb. Je propose qu’on essaie de préciser tout cela.

amct

Alain

Merci aussi bien pour cet article que pour les précisions apportées.

Il est clair qu’entre deux maux, personne ne comprendrait que l’on ne choisisse pas le moindre. Il est beaucoup plus important de maîtriser notre dette écologique plutôt que notre dette publique.

Quelles sont les règles à établir pour permettre un investissement massif entre autre dans la transition écologique, sans pour autant tomber dans un chaos économique qui serait généré par une perte de confiance des acteurs économiques ? Ce chaos ne pourrait qu’être préjudiciable au traitement de le transition écologique.

Merci

Merci Alain de nous aider à faire un pas de côté. Une question : si l’on envisage l’activité économique comme un ensemble d’interactions qui ne peuvent prospérer que sur un substrat vivant (notre capital naturel) ; si l’on considère que notre système économique, pour le moment très clairement non durable, érode sérieusement le capital naturel ; alors ne doit-on pas craindre que notre capacité à générer de l’activité économique demain (notre potentiel) soit irrémédiablement (ou, au moins, durablement) atteint ? Ainsi, notre capacité à produire de la richesse économique serait elle aussi touchée, donc une partie de notre capacité à rembourser la dette. Bref, comment cette donnée majeure intervient-elle dans le système ? Merci de tes lumières.

[…] Nous avons vu dans un post précédent comment le débat sur les dépenses publiques pouvait être faussé et conduire à des conclusions hâtives, voire franchement erronées. Notamment nous avons vu que la France n’avait pas de honte à avoir de son modèle social et que le ratio dépenses publiques/PIB n’avait juste aucun sens économique… lire […]

Merci pour ce post très intéressant et très juste sur les fantasmes qui entourent la dette publique. Pour apporter de l’eau à votre moulin, la France a versé 1 254 milliards d’euros d’intérêts entre 1978 et 2014 pour la dette de toutes les administrations publiques confondues. Cela en fait de l’argent qui aurait pu être investi utilement ailleurs, et notamment dans la transition écologique…

Dans un rapport sur la dette publique à la rédaction duquel j’avais participé, nous avions établi une règle simple « tant que la dette nominale n’augmente pas plus vite que la croissance du PIB (g), augmentée de l’inflation (i), le ratio dette/PIB n’augmente pas. Dès que la dette nominale augmente plus vite que g + i, le ratio augmente inéluctablement quels que soient les efforts budgétaires consentis ». http://www2.assemblee-nationale.fr/documents/notice/14/rap-info/i3936/(index)/rapports-information#P257_33484.

Dès lors ce qui importe vraiment c’est la dynamique de la croissance, plus que celle de la dette. Et aujourd’hui il nous faut une croissance qui soit respectueuse de l’environnement.

J’émettrai juste un petit bémol par rapport au dernier paragraphe : autant je suis favorable à l’introduction de monnaie libre par des mécanismes spécifiques, autant je pense qu’il ne serait pas bon de retirer le pouvoir de création monétaire des mains des banques pour le confier à la banque centrale car cela conduirait à supprimer le principe même du crédit, et donc de la monnaie endogène. En effet, selon quelles règles la banque centrale pourrait-elle décider de l’évolution souhaitable de la masse monétaire ? Cela risque d’être trop arbitraire. A moins bien sûr que, pour préserver le principe du crédit, ce soit la banque centrale elle-même qui détienne les comptes des particuliers et des entreprises et accorde ainsi des crédits. Mais dans ce cas, on change radicalement d’échelle et les banques privées ne sont plus « nécessaires »… C’est d’ailleurs un des scénarios possibles qui se dessinent avec l’introduction progressive des central banks digital currencies (CBDC).

Toutes ces discussions sur la dette et l’investissement dans l’écologie responsable ne sont que des cataplasmes pour masquer l’essentiel:une société humaine utilise de l’énergie pour produire des biens et des services matériels en quantités qu’elle veut croissantes et l’argent, qui n’est ni énergie ni matière, n’est qu’un agent servant à diriger énergie et matières vers là où elles sont « censées » être les plus utiles aussi bien au niveau individuel qu’au niveau collectif.

C’est donc l’énergie, qui permet de transformer la matière, mais aussi la matière disponible, qui devraient être au centre de toutes nos attentions, et non l’argent!

A noter que l’écologie politique a eu jusqu’à présent une tendance stupéfiante à s’engager sur des fausses pistes ( voir par exemple l’échec des biocarburants, mais encore plus celui de l’Allemagne que nos gouvernements s’acharnent pourtant à imiter depuis maintenant 20 ans!

Sans doute parce que l’écologisme est peuplé de philosophes auxquels les concepts scientifiques sont étrangers.

[…] https://alaingrandjean.fr/2019/04/05/dette-publique-obstacle-financement-de-transition-ecologique/ […]