Dans un post récent j’ai écrit « Les dépôts des clients sont sous une certaine limite (en gros 100 000 euros en France) garantis par l’Etat, qui ne pourra donc les laisser tomber. » Il est écrit dans le site du fonds de dépôt et de résolution (avec lequel je fais le lien dans cette phrase) :

« Lorsqu’une banque n’est plus en mesure de rembourser les dépôts de ses clients, le Fonds de Garantie des Dépôts et de Résolution (FGDR) indemnise ceux-ci jusqu’à 100 000 € en 7 jours ouvrables, dans certaines conditions et limites. La garantie des dépôts en protégeant les déposants, contribue à entretenir la confiance et à assurer la stabilité du système bancaire. »

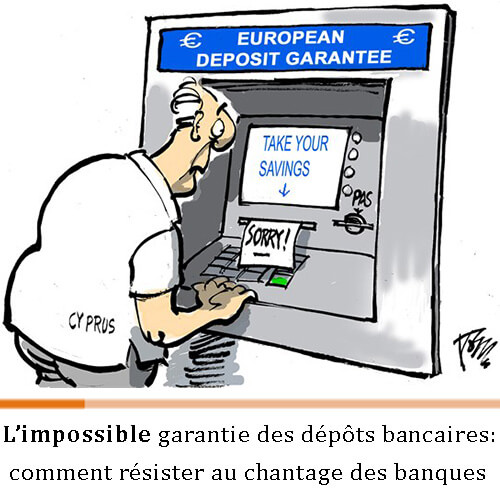

J’aurais dû préciser que l’ Etat est en fait incapable d’assurer cette garantie. Ce que Michel Crinetz précise dans un article posté dans son blog et qu’il m’a autorisé à publier ici. Et c’est ce que Gaël Giraud écrit dans un billet publié récemment sur Atlantico en en tirant une conclusion majeure, pour laquelle j’ai milité et publié ici :

« Vous savez que la loi en Europe fait obligation à l’Etat de garantir chaque compte ouvert dans chaque établissement à hauteur de 100 000 euros. Vous ne savez peut-être pas, en revanche, qu’en cas de grave crise, l’Etat français est incapable d’assurer cette garantie. Elle lui coûterait beaucoup trop cher dans un contexte où nos finances publiques ne sont pas florissantes. Du coup, les banques mixtes, qui savent fort bien tout cela, exercent un chantage malsain sur le gouvernement (qu’il soit de droite ou de gauche) en expliquant à l’équipe qui occupe l’Elysée : « si vous ne faites pas très exactement ce que nous exigeons, vous risquez de nous mettre en difficulté et vous serez incapables d’assumer les conséquences d’un tel risque ». Je rappelle que, lors de la crise chypriote (ridicule en comparaison de ce que serait la faillite de BNP-Paribas, par exemple), Bruxelles a envisagé pendant 24 heures de ne pas respecter la garantie des 100 000 euros par compte. Au bout d’une journée et d’une nuit, la Commission européenne s’est ravisée, ayant compris que, si l’Europe donnait le signal que les dépôts ne sont pas assurés, nous risquerions un bank run (une course au guichet) dans toute l’Europe, qui eût mis au tapis tous les établissements bancaires du continent. Pour mettre fin au chantage des banques, il faut séparer les banques de dépôt des banques de financement et d’investissement* (lesquelles n’ont fusionné que dans la seconde moitié des années 1990, c’est une invention récente, et qu’il convient de ranger au rayon des très mauvaises innovations financières des deux dernières décennies) ; réhabiliter le métier de banquier aux dépens de celui de trader de salles de marchés. De cette manière, on ôte l’épée de Damoclès qui flotte actuellement au-dessus des dépôts des Français ».

Voir, pour plus d’information sur la séparation bancaire notre série de billet sur la séparation bancaire, qui précise les modalités possibles, démonte les arguments des banques et fait le point sur les lois et projets en cours.

Voici maintenant le billet de Michel Crinetz : (A lire aussi sur propre son blog)

Vous prêtez votre argent aux grosses banques : est-ce bien prudent ?

Ces derniers temps, les Français ont laissé de plus en plus d’argent sur des comptes et livrets bancaires.

Certains croient qu’ainsi, ils déposent de l’argent à la banque. Il n’en est rien.

Déposer de l’argent, ce serait louer un coffre, payer la location, l’assurance du contenu, venir avec une clé et une pièce d’identité pour le retirer pendant les heures d’ouverture, circuler avec des paquets d’argent en espèces. Cher, dangereux, pas pratique.

En fait, votre argent, vous le prêtez à la banque. À une grosse banque le plus souvent, qui doit déjà par ailleurs beaucoup d’argent à beaucoup d’autres contreparties.

Les grosses banques inspirent d’autant plus confiance qu’elles sont plus grosses. Erreur funeste : ce sont les plus exposées, les plus dangereuses, les moins garanties.

Ce sont celles qui ont le plus d’agences, luxueuses et en dur, sources de gros frais fixes. Qui travaillent dans plusieurs pays, sources de risques variés. Qui spéculent sur les marchés financiers, sources de risques divers ; à l’aide d’énormes flux de produits dérivés, aux contreparties incertaines. Qui sont les plus compliquées à gérer, même pour leurs dirigeants très très bien payés.

Pour vous rassurer[1], le gouvernement français a créé un Fonds de garantie censé vous rembourser jusqu’à 100 000 euros si votre banque fait faillite[2]. Pas 100 000 euros par compte, mais pour le total de tous vos comptes et livrets (sauf les livrets A, LDD et LEP, garantis par l’État) par déposant et par banque.

Ce Fonds de garantie des dépôts et de résolution, alimenté progressivement par les banques, dispose de 3 milliards d’euros[3], qui seront portés à environ 5 milliards d’ici fin 2023[4].

On voit que le Fonds de garantie n’en garantit en réalité qu’une toute petite partie, d’autant que, comme son nom l’indique, il sert aussi à la résolution, en clair, à secourir la banque et non pas seulement ses clients.

Quand une banque prête à un particulier ou à une entreprise, elle est, à juste titre, très attentive à ses comptes passés et à venir, et à l’usage fait de l’argent prêté. Et, bien souvent, exige des garanties.

Mais vous, vous prêtez toutes vos économies sans demander ni comptes annuels ni garanties[5].

Il serait plus prudent, donc, de déposer votre argent dans une petite banque[6]. Plus elle sera petite, et plus vous aurez de chance d’être remboursé complètement par le Fonds de garantie…

En plus, il vous sera plus facile de savoir s’il elle spécule peu et finance correctement l’économie réelle, notamment locale. Et vous serez plus à même de parler d’égal à égale avec elle.

Michel Crinetz

[1] Nos autorités financières vont répétant que l’essentiel est de rétablir la confiance. Votre confiance, c’est précisément ce dont les financiers abusent pour vous vendre des produits financiers moins rémunérateurs qu’ils ne le laissent entendre, mais plus risqués. Et pour oublier de vous parler des risques qu’ils courent par ailleurs. Il faudrait au contraire rétablir une saine défiance.

[2] Plus 70 000 euros pour un éventuel compte titres.

[3] Au 31 décembre 2014, ce montant s’établit à 3 131 millions €, répartis de la manière suivante : Garantie des dépôts : 2 958 millions, Garantie des titres : 135 millions, Garantie des cautions : 37 millions. 3 milliards, rapportés aux 1500 milliards de dépôts constituant M2 à fin 2015, ne forment qu’une garantie de 0,2%. Comme ces sommes garanties sont, pour la plus grande part, concentrées dans les quatre grands groupes bancaires français, la garantie correspondante est de l’ordre de 0,6%, si un seul de ces groupes fait défaut. Bref, vous risquez de tout perdre, moins un dédommagement de quelques centaines euros !

[4] En complément, le FGDR peut appeler des contributions exceptionnelles auprès de ses adhérents bancaires, et il peut également emprunter. Du moins, c’est ce que prévoit le code monétaire et financier. En pratique, emprunter à d’autres banques qui seront peut-être aussi elles-mêmes en difficulté…

[5] On a essayé, en vain, de scinder ces banques trop grosses pour être gérées, trop grosses pour être contrôlées, trop grosses pour être réglementées, trop grosses pour être secourues. Mais si elles sont si grosses, c’est de votre faute. À vous d’agir pour les faire maigrir, en transférant vos fonds dans les banques les plus petites possibles…

[6] Je ne dis pas qu’une petite banque est forcément moins risquée qu’une grosse ; je dis seulement que le fonds de garantie aura les moyens de rembourser la totalité des comptes inférieurs à 100 000 euros. Le Fonds a déjà remboursé les clients de trois petites banques : Dubus SA (3,8 M€ remboursés pour la garantie des titres), le Crédit martiniquais (frais d’avocats), et Européenne de Gestion Privée (22 M€ remboursés). Consulter son site Internet : https://www.garantiedesdepots.fr

*Correction de la citation avec l’accord de Gaël Giraud

3 réponses à “Garantie publique des dépôts bancaires et chantage des banques”

Sacré Cheminade, quel lanceur d’Alerte ! Depuis 1995, il est vraiment partout ! Bravo !

Record historique battu !

Pour empêcher l’effondrement total du système européen, la Banque Centrale Européenne a été obligée de racheter 24,7 milliards d’euros en une semaine !

Vous avez bien lu : 24,7 milliards d’euros en une semaine !

Pour empêcher l’effondrement total du système européen, la BCE est obligée de racheter :

– des obligations d’Etat pourries, qui n’ont plus aucune valeur,

– et aussi des obligations d’entreprise, dont la valeur dépend de la soi-disant « croissance économique », qui ne cesse de baisser en Europe.

Problème :

1- Les pays membres de la zone euro sont en faillite, et ils ne pourront jamais rembourser leur dette publique.

2- A part en Allemagne, les entreprises privées de la zone euro ne connaissent pas la soi-disant « croissance économique », qui aurait dû créer des millions d’emplois dans la zone euro. Rappelez-vous des promesses qu’on nous avait faites au moment de la création de l’euro.

3- Toute la zone euro est en faillite, et il n’y a plus que la Banque Centrale Européenne pour empêcher l’effondrement du système.

4- Malheureusement, une banque centrale n’a jamais pu, ne peut pas, et ne pourra jamais empêcher une crise financière. Lors de la prochaine crise financière, c’est toute la zone euro qui explosera, et sa banque centrale explosera avec elle.

Lundi 16 janvier 2017 :

La BCE a acheté pour 24,7 milliards d’euros d’actifs en une semaine, un record.

http://www.boursorama.com/actualites/la-bce-a-achete-pour-24-7-milliards-d-euros-d-actifs-en-une-semaine-un-record-3171a89d1668028ae8b5e02891fdf5fe

Bonjour,

Vous conseillez de déposer son argent dans une petite banque.

Que penser des banques locales ou régionales qui se sont affiliées à d’autres au point de former de gros groupes bancaires :

* D’une part, les banques affiliées à un groupe qui possède aussi une filiale de type banque d’investissement (par exemple la CasDen ou la Banque Palatine, affiliées au groupe BPCE qui possède une filiale nommée Natixis de sinistre renom ; ou bien le réseau de banques coopératives et mutualistes du Crédit agricole, qui possède des filiales nommées Crédit agricole Corporate and Investment Bank ou encore Amundi ; ou encore les banques du groupe Crédit Mutuel-CIC, qui a une filiale nommée CM-CIC Market Solutions).

* D’autre part, les banques affiliées à un groupe qui ne possède aucune filiale de type banque d’investissement, et uniquement des filiales de dépôt/crédit (mais en existe-t-il vraiment ?)

Enfin, que penser de La Banque Postale, grosse banque et société anonyme, certes, mais à capitaux 100% publics (La Banque Postale est une filiale à 100% de La Poste, qui, elle-même, est détenue à 100% par l’État et la Caisse des Dépôts et Consignations) ?

Merci de votre éclairage.