La dette publique française agite les marchés. Comme le dit le banquier Marc Fiorentino[1] :

« Comment sait-on que la dette française est au centre des attentions des investisseurs ? Par les volumes traités. On traite actuellement sur les marchés des volumes record sur la dette française. Des volumes que nous n’avions pas vus depuis la crise de la zone euro. Juste pour vous donner une idée de l’ampleur du phénomène, il se traite chaque jour en février 16 milliards d’euros de dette française, il y a un an, c’était la moitié exactement. C’est une progression spectaculaire. Et la différence de taux avec l’Allemagne est au plus haut depuis 4 ans. »

Comment en serait-il autrement à proximité d’échéances électorales où Marine Le Pen pourrait gagner ? Et où, comme il y a 5 ans, les « marchés », dit autrement, car les marchés sont des institutions sans volonté propre, les acteurs de ces marchés, les financiers, banquiers, investisseurs institutionnels, gérants d’actifs et fonds d’investissement) aiment à rappeler aux candidats qu’ils peuvent exercer une pression très forte sur la politique économique du futur président de la République. Le remboursement annuel de la dette est de 180 milliards d’euros, c’est le montant que l’agence française du Trésor doit lever en 2017 et le poids des intérêts s’élève à 43 milliards, alors que les taux sont très bas, et constitue le deuxième poste budgétaire. Les « marchés » agitent donc le spectre de deux risques : d’abord celui de l’impossibilité à lever la dette (il s’agit du risque de défaut, qui conduirait tout droit à une nouvelle crise de la zone Euro et, au mieux, à des interventions du type FMI conduisant à une cure d’austérité imposée et humiliante), et un deuxième, celui de l’augmentation du poids des intérêts, conduisant, du fait de limitation du déficit public à 3% du PIB[2] (, à tailler dans d’autres postes de dépenses.

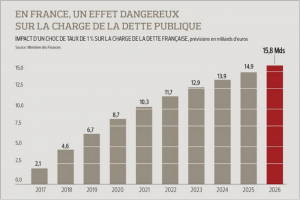

Une hausse des taux d’intérêt de 1% qui s’appliquerait sur le total de la dette publique (qui s’élève à 2100 milliards d’euros) ce serait 21 milliards de dépenses annuelles en plus. Une hausse des taux de 1% sur les emprunts nouveaux aurait un impact évidemment plus faible mais significatif (cf tableau) de l’ordre de 2 Milliards pour 2017 croissant à 12 milliards en 2022. Michel Pébereau auteur en 2005 d’un rapport critiquant une dette publique excessive sonne à nouveau le tocsin[3].

Face à cette menace les candidats les plus proches du monde de la finance (Emmanuel Macron et François Fillon) annoncent des mesures de réduction des dépenses publiques. 500 000 fonctionnaires en moins côté Fillon ; 60 milliards d’euros de dépenses en moins côté Macron[4]. Ils les présentent avec l’argument habituel de la « crédibilité restaurée », un Etat incapable de maîtriser ses dépenses étant considéré comme pas sérieux ; sa voix dès lors ne pouvant porter lors des discussions entre « grandes personnes » au sein de l’UE et pour faire avancer les réformes indispensables tant dans pour l’ UE que pour la zone Euro. Serrer la ceinture est donc un mal doublement nécessaire : éviter les attaques des marchés financiers, retrouver notre capacité de négociation à Bruxelles et Berlin.

Propositions néolibérales dans la lignée de ce qu’ont essayé de faire François Hollande et Nicolas Sarkozy. Elles s’accompagnent de réduction d’impôts donc de recettes publiques d’autant, laissant le déficit public inchangé, et même en augmentation en début de quinquennat : la dette continuerait à augmenter. Mais même sans ces réductions d’impôt leurs conséquences (si elles étaient mises en œuvre) sont prévisibles. L’effet multiplicateur des dépenses publiques[5] est bien connu et jouera pleinement à l’envers. Il est, dans une économie comme la nôtre compris entre 1,2 et 1,5[6]. Un point de PIB de dépenses publiques en moins c’est 1,2 à 1,5 points de PIB en moins. Il en résultera donc une baisse de l’activité économique et une augmentation du poids relatif de la dette publique sur le PIB (puisque la baisse du PIB sera plus forte que celle de la dette publique). Bref réduire le déficit public aujourd’hui c’est jouer à Gribouille, qui plonge dans la mare pour éviter de se mouiller par temps de pluie.

Par ailleurs, le maintien de l’austérité budgétaire implique en pratique le maintien de la politique d’assouplissement quantitatif de la BCE. En effet, celle-ci a notamment pour fonction d’assurer pour les investisseurs la liquidité dans le marché d’emprunts d’Etats dont la situation reste très tendue en période d’austérité. Or, il est désormais avéré[7] que cette politique monétaire laxiste accroît les inégalités. Elle fait monter le prix des actifs financiers, sans que cela s’accompagne d’une hausse des revenus ou d’un effet significatif sur la relance de l’économie réelle.

Nous allons montrer ici que ces deux risques agités par les marchés financiers sont tout-à-fait maîtrisables et qu’il existe des solutions pour sortir de ce piège par le haut, en redonnant à notre pays les moyens de sortir du marasme social et économique actuel, grâce à un plan ambitieux d’investissement dans la transition énergétique et écologique.

Nous retrouverons alors un projet commun, des emplois et bien sûr un vrai poids au sein de l’Europe.

1 La France n’est pas au bord de la faillite

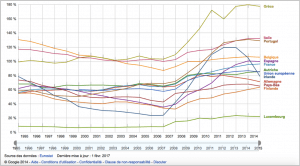

La dette publique française est environ à 100% du PIB. C’est la moyenne de la zone euro. Nous ne sommes donc ni pires, ni meilleurs que les autres élèves de la classe.

C’est inférieur à la dette publique des Etats-Unis (125% au moins, au niveau fédéral + sous-fédéral), c’est très inférieur au Japon (250%). Il n’y a donc aucune raison spécifique de s’inquiéter et ce pour au moins trois raisons.

D’abord, le traité de l’union européenne impose un plafond de 60% pour le ratio dette publique/PIB. Même l’Allemagne ne satisfait pas ce critère. Le débat ne peut donc plus porter sur le respect des traités européens, qui sont violés allègrement. Plus personne de sensé ne croit que l’Allemagne, la France, le Japon ou les Etats-Unis vont payer un jour leur dette publique. C’est un secret de Polichinelle. Tout le monde la fait « rouler » et va continuer à le faire.

Deuxièmement, les gros investisseurs (comme AXA) ne veulent évidemment pas voir la valeur de leur portefeuille se déprécier ce qui serait le cas s’ils mettaient la France en défaut. En théorie et pour faire pression sur le gouvernement ils peuvent menacer par exemple de ne pas répondre à une adjudication[8] – c’est-à-dire à une levée hebdomadaire de fonds, il y en a une par semaine – pour qu’il ne puisse pas faire la paie des fonctionnaires. Mais ce serait au fond contraire à leurs intérêts.

Enfin, les investisseurs ont besoin de dette publique en euro pour diversifier leurs portefeuilles. Et il y a peu de pays de la zone euro qui émettent de la dette de manière substantielle et qui sont crédibles. Donc, s’ils faisaient s’effondrer la dette française (ce qui leur est très possible), il ne leur resterait plus que l’Allemande et la Belge, lesquels émettent trop peu pour les besoins de la planète financière.

2 Les marchés financiers peuvent cependant faire monter les taux d’intérêt et peser sur le déficit public.

Suite à l’élection de Donald Trump, les taux des obligations ont augmenté entraînant à la hausse les taux d’intérêt un peu partout dans le monde (y compris en France) ; il est donc possible que ce mouvement (aujourd’hui encore limité, les taux sont toujours très bas) se poursuive et qu’il en résulte comme indiqué ci-dessus une pression à la baisse des autres dépenses publiques du fait du ratio maastrichtien relatif aux déficits publics à respecter. Rappelons d’ailleurs que la procédure que peut enclencher de Bruxelles pour « déficit excessif [9]» est plus dissuasive que ce qui concerne la dette. Elle rend possible l’application de sanctions imposées de manière graduelle dans l’ordre suivant:

- l’obligation de faire un dépôt portant intérêt de 0,2 % du PIB au cours de la phase préventive auprès de la Commission;

- l’obligation de faire un dépôt ne portant pas intérêt de 0,2 % du PIB au cours de la phase corrective auprès de la Commission. Ce dépôt est converti en amende pouvant aller jusqu’à 0,5 % du PIB si les recommandations visant à corriger le déficit excessif ne sont pas suivies d’effet.

En outre, tous les pays de l’UE (à l’exception du Royaume-Uni) peuvent faire l’objet d’une suspension des engagements ou paiements au titre des Fonds structurels et d’investissement européens.

Mais c’est bien à cette pression qu’il faut résister et pour ce faire un détour explicatif s’impose pour imaginer des solutions pour sortir de ce piège.

3 Les deux causes de la croissance de la dette publique

31 D’où vient l’ordre de la dette et l’abandon par l’Etat de la planche à billets ?

On doit à Benjamin Lemoine[10] un travail très approfondi sur « l’ordre de la dette » (l’idée transformée en « évidence » selon laquelle l’Etat doit se financer par endettement) qui montre que Bercy s’est attaché progressivement à organiser la dépendance de l’Etat à l’égard des marchés financiers, en démantelant ce qui permettait son autonomie, le circuit du Trésor et l’organisation qui allait avec. Simultanément a été réduite puis annulée la possibilité que la Banque de France fasse des avances au Trésor (sans intérêt), ce qui revenait à utiliser la « planche à billets » pour financer les dépenses de l’Etat. Le traité de Maastricht a interdit cette pratique au sein de la zone Euro. Si la Banque centrale peut détenir des obligations souveraines aujourd’hui c’est par rachat sur le marché secondaire et non par achat direct à l’émetteur.

Cet ordre de la dette a un effet considérable sur la dette publique comme nous l’avons écrit dans l’ouvrage Financer la transition énergétique :

« Dès lors, se privant définitivement du pouvoir régalien de battre monnaie et le transférant aux banques privées, l’Etat se voit obligé d’emprunter aux conditions de marché pour financer l’intégralité de sa dette. Aujourd’hui, les charges financières de la dette constituent le deuxième poste budgétaire (43 Milliards d’euros en 2014 pour des dépenses publiques de 1227 milliards), dans une période de taux d’intérêt particulièrement bas, de 2,1% en moyenne pour une dette publique de l’ordre de 2100 milliards.

Or il est facile de se rendre compte que le service de la dette total ce sont les intérêts et le principal. La charge en cash flow était en 2014 de 135 milliards d’euros de principal et 43 milliards d’intérêts soit un total de 178 milliards : dans une économie en croissance il faut toutes choses égales par ailleurs faire croître la masse monétaire.

Si l’Etat ne peut, pour des raisons doctrinales, disposer de cette création monétaire, le bénéfice en reviendra au secteur bancaire… Très concrètement le dispositif pleinement mis en place depuis les années 80 a obligé l’Etat à recourir aux marchés financiers (en pratique les banques et les investisseurs institutionnels) pour financer sa dette. Or le relâchement monétaire (connu sous le terme anglais quantitative easing) mis en place par la BCE ultérieurement a permis aux banques de se refinancer à taux quasi-nul. Dès lors ce sont les banques les principales bénéficiaires de l’opération puisqu’elles peuvent prêter aux Etats à un taux largement supérieur au coût de leurs ressources (qui sont pour partie gratuites, issues de leur propre création monétaire, et pour partie quasi-gratuites, issue des avances de la Banque Centrale).

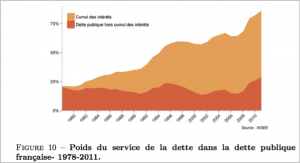

On comprend le caractère vertigineux des conséquences de ce choix quand on se souvient en outre que les intérêts de la dette viennent alourdir la dette elle-même (dès lors que le solde budgétaire primaire, c’est-à-dire avant paiement des charges d’intérêt est nul ou négatif). La dette publique s’envole, en étant in fine essentiellement composée des intérêts cumulés que la puissance publique a à payer, comme le montre ce graphique[7][11]. En termes simples, le droit (qui ne peut être que régalien) de créer gratuitement de l’argent a été remplacé par le devoir de s’endetter en payant évidemment les intérêts de ladite dette. »

Comme le disent les auteurs (« si l’Etat français s’était endetté à taux nul notre dette publique brute, aujourd’hui, eût été de 28,5% du PIB en 2011 (au lieu de 86%) toute chose égale par ailleurs. » Elle serait aujourd’hui de moins de 40%.

32 La crise bancaire et les mesures d’austérité prises après la crise de 2008

Le graphique précédent d’évolution du ratio dette publique/PIB montre qu’à l’évidence, ce ratio a explosé à partir de 2008. Pour un pays comme l’Espagne (avant 2008 montré comme un bon élève de la zone Euro), il est passé de 40 % à aujourd’hui 100%. Pour la moyenne de l’Union Européenne il est passé de 60% à plus de 80 % aujourd’hui. Dans certains pays (comme l’Irlande, la Grèce ou l’Espagne) la hausse de la dette publique est due en grande partie au transfert à l’Etat des passifs bancaires. Pour l’ensemble de l’Union ce sont les mesures d’austérité qui ont contribué à l’engluer dans cette situation. Réduire les dépenses publiques ne peut en situation de sous-emploi améliorer le ratio dette publique/PIB, comme on l’a vu plus haut, du fait de l’effet multiplicateur des dépenses publiques. De nombreux économistes l’ont signalé et c’est ce sur quoi insiste avec raison Lord Adair Turner dans son livre consacré à ce sujet. Citons-le[12] :

« Le coût total pour l’économie du krach et de la récession consécutive à la crise est, lui, bien plus élevé. En moyenne, dans les économies avancées, la dette publique a augmenté de 34 % du PIB entre 2007 et 2014[13]. »

Les baisses de recette fiscales (en général faites en faveur des entreprises et des plus haut revenus) rendent évidemment encore plus difficile la limitation de la dette publique. Dit encore autrement, les politiques adoptées en Europe depuis la crise ont échoué. Qu’elles soient encore appelées de leurs vœux par certains partis politiques, par les milieux d’affaire, qu’elles soient paradoxalement considérées comme les seules crédibles n’y changent rien.

4 Ce qu’il faudrait faire

Il faut d’abord faire comprendre les origines de la dette publique, partager le diagnostic et faire sortir l’opinion de la fascination qu’exercent des mantras répétés ad nauseam. Notons que les économistes comme Andrew Haldane (chef économiste de la Banque centrale d’Angleterre) ou Adair Turner[14] aident à en sortir en expliquant clairement pourquoi le financement monétaire de l’économie peut être une solution et dans quels cas.

Voici deux propositions, l’imagination pouvant permettre d’en proposer plusieurs autres.

1 Lancer un grand programme d’investissement (de 300 milliards[15] sur le prochain quinquennat à poursuivre ultérieurement) public et privé, dans la transition énergétique et écologique financé par la Banque de France en maximisant l’effet d’entraînement de cet investissement[16] pour mobiliser l’épargne privée (internationale du coup) sur cette transition. La part publique effective serait donc bien inférieure au total à ce montant.

Techniquement la part public de ce financement pourrait se faire par « don » de la Banque de France[17] aux opérateurs publics chargés de réaliser les investissements en question ou à des banques publiques mobilisées à cette fin. Cela pourrait se faire par aussi par rachat direct d’obligations émises par les banques publiques (la banque postale d’abord puis la BPI, qu’il faudrait transformer rapidement en établissement de crédit, en lui attribuant la licence bancaire) auprès de la Banque Centrale. L’essentiel est que le taux concédé soit proche de zéro (et ne couvre que les frais directs de gestion des opérations mises en place).

Ces dépenses d’investissement seraient isolées et comptabilisées en dehors du ratio des 3% de déficit courant, ce qui suppose bien sûr une négociation avec nos partenaires européens.

Elles engendreraient quatre effets positifs à chiffrer plus précisément :

- un effet multiplicateur sur l’économie à court terme, et de la création d’emploi

- une baisse corrélative des dépenses d’assurance chômage

- des économies d’énergie et une baisse du déficit commercial (dont une part est due aux achats de pétrole et de gaz)

- des économies en assurance maladie, les pollutions ayant des conséquences sanitaires bien connues.

L’équivalent pourrait être fait au niveau européen sous réserve d’un accord sans doute difficile à obtenir avec nos partenaires.

2 Lancer un audit citoyen au niveau de la zone euro sur le caractère « odieux »[18] ou non des dettes publiques. En France, on a vu que notre dette serait de 40% du PIB si nous n’avions pas à payer les intérêts aux investisseurs privés. Les 60% restants sont-ils légitimes ? Il faudrait évidemment commencer par la Grèce et le Portugal mais en faisant en sorte qu’on arrive vite à la France.

La part déclarée illégitime, serait rachetée par le BCE en échange d’une reconnaissance de dette perpétuelle (que le pays ne remboursera jamais), ce qui permettrait à la BCE de garder cet « actif » (dont la valeur est évidemment théorique, mais peu importe, les équilibres comptables sont maintenus) dans son bilan, et donc de ne pas déclarer de perte en capital (de sorte que le mécanisme de recapitalisation obligatoire de la BCE par les pays membres de la zone euro ne peut pas se déclencher).

Cette proposition est bien sûr disruptive et suppose une négociation européenne. La Banque Centrale, dans les conditions actuelles, s’y opposera, sous le motif que cette dette perpétuelle n’a pas de valeur. En revanche les « marchés » n’auraient aucun intérêt à mal réagir, au contraire ; ils ont bien réagi au Quantitative Easing de la BCE. Cette mesure allégeant les dettes publiques serait au contraire applaudie.

Conclusion

L’ordre de la dette installée progressivement dans les dernières décennies, s’est imposé dans les pratiques et dans les esprits. Il impose des politiques budgétaires ineptes qui interdisent le financement de la transition énergétique et écologique, maintient un taux insupportable de sous-emploi et va conduire, si l’on n’y remédie pas rapidement à la montée au pouvoir en France du Front National. Ce schéma est connu. Le chancelier Bruning[19] a conduit une politique déflationniste en réponse à la crise de 1929 et a fait le lit d’Hitler. Cet enchaînement n’a rien de fatal. Il faut cependant du courage politique, de la lucidité et de la capacité à affronter les tenants d’une ligne dure en Europe, qui semblent ne pas se rendre compte des risques qu’ils font prendre au motif d’un moralisme complètement déplacé et inopérant.

Alain Grandjean

PS : Extrait de la postface d’Adair Turner (ex président de la FSA, le gendarme de la finance anglais et actuellement président de l’INET Institute for New Economic Thinking et de la CET Commission for Energy Transitions) à son ouvrage « Bewteen the Debt and the Devil » (Dont la traduction française sortira le 13 avril sous le titre : « Reprendre le contrôle de la dette » – voir nos notes de lectures) :

« Le manque d’une réflexion suffisamment approfondie sur la monnaie et le crédit, et le tabou néfaste qui a interdit le financement monétaire ont privé l’économie orthodoxe des outils nécessaires pour tracer une voie de sortie du surendettement que la crise a laissé derrière elle.(…) Si nous ne tirons pas les leçons de ce catalogue d’erreurs, la victoire populiste de Donald Trump sera suivie de beaucoup d’autres. »

Notes :

[1] https://www.monfinancier.com/leurope-au-centre-des-attentions-25282.html

[2] Rappelons que les intérêts sur la dette publique sont des dépenses publiques, et viennent donc alourdir le déficit

[3] http://www.lesechos.fr/economie-france/budget-fiscalite/0211765795439-dette-le-nouveau-rapport-pebereau-sonne-lalarme-2065105.php

[4] « Selon nos informations, l’ancien ministre de l’Economie ambitionne de faire baisser sur le prochain quinquennat de trois points de pourcentage le ratio des dépenses publiques par rapport au PIB, actuellement proche de 56,5 %. Trois points qui signifient environ 60 milliards d’euros d’économies. A un horizon plus lointain, l’objectif d’Emmanuel Macron est de faire descendre ce taux à 50 %. « La France est le mauvais élève en Europe dans ce domaine, elle doit retrouver sa crédibilité », assure un proche du candidat. « Tout en le faisant à un rythme acceptable et en préservant notre modèle social », ajoute un autre. » cf http://www.lesechos.fr/elections/presidentielle-2017/0211803800132-macron-vise-60-milliards-deconomies-sur-le-quinquennat-2065250.php

[5] Voir https://fr.wikipedia.org/wiki/Effet_multiplicateur pour une explication simple et http://www.chomage-et-monnaie.org/Documents/Multiplicateur_V7.pdf pour un développement plus complet.

[6] Ce sont les chiffres retenus dans le modèle Mésange utilisé au ministère des finances pour faire les prévisions budgétaires.

[7] Voir le discours d’Andrew Haldane, chef économiste de la Banque d’Angleterre, en Juin 2016 http://www.bankofengland.co.uk/publications/Documents/speeches/2016/speech916.pdf et Adair Turner, « Reprendre le contrôle de la dette », Editions de l’ atelier à paraître ou notre fiche de lecture : https://alaingrandjean.fr/2016/01/06/between-debt-and-devil-adair-turner-monnaie-credit/

[8] Voir par exemple pour une explication bien faite et claire http://www.captaineconomics.fr/-adjudication-de-dette-comment-ca-marche

[9] http://eur-lex.europa.eu/legal-content/FR/TXT/?uri=URISERV%3Al25020, dont nous extrayons le passage sur la procédure

[10] L’ordre de la dette. Enquête sur les infortunes de l’État et la prospérité du marché. Editions La découverte, 2016

[11] Extrait du papier de Rossi Abi-Rafeh Gaël Giraud Florent McIsaac, La dette publique française justifie-t-elle l’austérité budgétaire ?, 23 décembre 2012 voir http://www.gaelgiraud.net/wp-content/uploads/2013/11/dette_publique-4.pdf

[12] Between Debt and the Devil: Money, Credit, and Fixing Global Finance, 2015, Adair Turner, dont la traduction en français sortira le 13 avril 2017 sous le nom « Reprendre le contrôle de la dette »

[13] FMI, « Moniteur des finances publiques », octobre 2014, tableau 7, qui montre une hausse sur la base de la dette brute de 72,5 à 106,5 %. Sur la base de la dette nette (tableau 8), la hausse fut de 44,7 à 73,6 %.

[14] Ancien dirigeant européen d’une banque américaine globale, ex-patron du superviseur britannique des services financiers, ex-directeur général de la confédération de l’industrie britannique, et ex-président du comité britannique sur le changement climatique. Auteur du livre

[15] Voir par exemple ce chiffrage des postes de dépense de transition réalisé par la FNH : http://www.fondation-nicolas-hulot.org/magazine/mettre-la-politique-monetaire-au-service-de-lavenir

[16] L’argent public doit être utilisé au mieux pour mobiliser le financement privé. Voir le rapport Canfin-Grandjean , https://alaingrandjean.fr/2015/06/18/rapport-canfin-grandjean-disponible/

[17] Proposition de Michel Crinetz, qui a remarqué qu’elle n’était pas interdite par les traités européens, mais qui supposerait l’accord du gouverneur de la Banque de France, ce qui n’est évidemment pas acquis à ce stade…car l‘article L142-8 du code monétaire et financier en conformité avec l’article 14 du statut du système européen des banques centrales, annexé aux traités, prévoit que le gouverneur ne peut être « relevé de ses fonctions « sauf faute grave et qu’il est indépendant du pouvoir politique.

[18] Notion élaborée initialement pour les régimes dictatoriaux et dont l’emploi a été suggérée par des organisations comme le CADTM pour les pays du Nord, à commencer par la Grèce. Voir https://fr.wikipedia.org/wiki/Dette_odieuse

[19] Voir la monnaie dévoilée, gabriel galand et alain grandjean, l’harmattan, 1997 et https://fr.wikipedia.org/wiki/Heinrich_Br%C3%BCning

5 réponses à “Sortir du piège de la dette publique”

Le grand plan d’investissement dans la transition énergétique et écologique, c’est au niveau européen qu’il faut le faire, non ? Vous parlez de le faire seulement au niveau français parce que c’est politiquement impossible de se mettre d’accord sur ce point au niveau de la zone euro (avec les Allemands) pour le moment ? Il est vrai qu’on n’a pas forcément les mêmes priorités (par exemple sur le nucléaire, le charbon…)

Bonjour Cyril, deux réponses:

1 oui il serait préférable de le faire au niveau européen, mais c’est long et compliqué, et pas gagné pour de nombreuses raisons liées surtout à des questions de politique économique et monétaire (je pense qu’avec un peu d’intelligence on pourrait se mettre d’accord avec nos voisins sur des « communs » (réduction des emissions de GES, de notre dépendance aux fossiles etc. encore faut-il sortir de notre autisme qui consiste à nous croire meilleurs que nos voisins)

2 donc en attendant il faut lancer une initiative au niveau national

je suis extrêmement inquiet de l’attentisme actuel en matière économique, qui fait le lit du FN; comme le chancelier Bruning a fait celui d’Hitler

cdt

ag

Bonjour Alain,

D’une étude que je viens de terminer, à partir des TEE (Tableau Economique d’Ensemble) de l’Insee sur une période de 20 années, je suis arrivé à des conclusions surprenantes (voir http://www.bayard-macroeconomie.com/budgEtat.html).

L’étude montre qu’en 20 ans :

a) – les investissements (Formation brute de capital fixe) de l’Etat et des collectivités ont atteint la somme de 1.383 mds€ tandis que la dette publique s’est accrue de 1.414 mds€, apportant ainsi la preuve que:

L’INVESTISSEMENT PUBLIC N’EST PAS PRIS EN COMPTE DANS LE BUDGET DE L’ETAT

b) – les administrations publiques (Etat et collectivités) ont dégagé une épargne brute de 428,6 mds€, ce qui permet d’avancer avec certitude que :

IL N’Y A PAS EU DE DEFICIT PUBLIC

Ce qui est en contradiction formelle avec les informations diffusées par les médias et autres experts selon lesquelles la dépense publique ne cesse d’augmenter obligeant l’Etat à emprunter toujours plus.

Amicalement.

Jean

Une petite remarque : la BPI possède déjà une licence bancaire (sa branche financement et non sa branche investissement mais la première peut prêter à la seconde). Cependant, comme elle ne dispose pas de dépôts, elle doit refinancer l’ensemble des prêts qu’elle accorde, y compris auprès de la BCE. Ce qui est donc formidable mais totalement négligé, c’est que la BPI peut acheter des titres de dette publique et les revendre à la BCE en échange de liquidités ! Mais elle ne le fait pas en raison de sa doctrine : c’est sa doctrine qui pose problème, non pas les mécanismes financiers.

Pour le reste, je partage entièrement votre avis sur l’introduction de monnaie libre (que ce soit par don ou par prise en pension perpétuelle de titres publics ou de titres d’une agence de financement dédiée par la BCE) pour financer la transition écologique et réduire la dette.

Néanmoins, dès que l’on parle de monnaie libre, une question me semble encore irrésolue : quelle est l’influence sur le taux de change ? S’il y’a un afflux de masse monétaire interne, il est en effet possible que la monnaie se déprécie, ce qui contribuera à de l’inflation importée et nécessitera peut -être encore plus de monnaie (sauf si l’effet bénéfique sur les exportations prend le dessus) ? N’ y’a t’il un risque de cercle vicieux selon vous ?

@Nicolas, merci pour l’info et l’idée sur la BPI. Peut-on aller plus loin dans l’élaboration sur ce point pr écis? Avez-vous des documents et des éléments qui permettraient de faire un papier là-dessus?

Puis-je vous contacter par mail (à quelle adresse,) la mienne est grandjean.a(a)gmail.com.

Sinon plus de monnaie libre c’est pas forcément plus de monnaie. En effet le sujet aujourd’hui n’est pas les liquidités mais l’endettement (d’autant que la hausse des taux est progressivement de retour). Adair Turner dans son bouquin (reprendre le contrôle de la dette) propose tout simplement que le taux de reserve obligatoire soit augmenté.

cela étant par ailleurs un peu d’inflation et un peu de dépréciation ca fera pas de mal (si en effet on ne rentre pas dans une spirale « infernale »!) bien à vous et merci encore pour ce message. AG