Les présidentielles pourraient bien réveiller le débat sur l’Europe et l’Euro, ce qui serait salutaire, tant les programmes économiques en lice sont déterminés par l’attitude à prendre sur ce sujet. Ce post vise principalement à poser un diagnostic économique et se limite à une esquisse de quelques pistes de solution pour sortir de « l’étrange suicide de l’Europe ».

Le refus du débat comme à l’époque où Jean-Paul Fitoussi publiait Le débat interdit (c’était alors sur la politique du franc fort préparatoire à l’Euro) est très dangereux. La raison invoquée pour que ne soit pas critiqué l’Euro est toujours la même : ce serait être au choix fasciste, populiste, nationaliste, contre l’Europe. L’assimilation du vote au référendum sur le Traité de Maastricht ou sur le traité constitutionnel à un vote pour ou contre l’Europe a laissé des traces profondes dans l’opinion. Car ces référendums posaient non pas la question de l’Europe mais bien d’une forme particulière d’organisation de l’Union Européenne et de gestion de la monnaie unique. Comme, en plus, nos dirigeants n’ont pas tenu compte du vote négatif au dernier référendum, la blessure démocratique est loin d’être cicatrisée. Enfin les opinions n’ont peut-être pas oublié les promesses qui ont été faites à la naissance de l’Euro et qui ne sont pas du tout remplies[1]. La croissance attendue[2] n’est pas au rendez-vous, pas plus que la prospérité ni que l’unité et l’intégration qui sont au contraire en train de s’effilocher à mesure des échecs économiques de la zone.

Du coup, seul le Front National ose la critique et… récolte l’adhésion de ceux et celles qui voient bien que quelque chose ne colle pas. Les votes plus récents (Brexit et référendum italien) et la peur dont les marchés ont été saisis du fait de la situation économique désastreuse des grandes banques italiennes devraient pourtant faire réfléchir. La politique de l’autruche et l’absence d’initiatives sur ce terrain font clairement le lit des extrêmes. Par ailleurs, la surenchère en matière de rigueur budgétaire et de politique sociale qui a animé les candidats à la primaire de droite montre qu’à ce jour, de ce côté de l’échiquier politique l’échec des dites politiques n’est pas acté malgré leur caractère patent et les effets délétères qu’elles engendrent, on y reviendra plus loin.

Le sujet est difficile d’une part, car la politique économique européenne, qui échoue manifestement, résulte de plusieurs facteurs entremêlés qui ne se résument pas à la l’Euro. On peut mettre en cause d’autres facteurs qui concernent l’UE dans son ensemble : le libre-échange avec les pays hors UE, sa gouvernance complexe qui ralentit les décisions et les rend obscures, le rôle excessif des agences indépendantes qui fait perdre l’adhésion au projet européen, la crise financière et économique de 2008, les mesures (déflationnistes) prises pour en sortir qui ont été inadaptées, la manière désastreuse sur tous les plans dont la crise grecque a été traitée…Insistons sur un point précis. La crise de 2008 a manifestement aggravé les divergences économiques entre les pays de la zone, du coup on pourrait être tenté de penser que l’Euro n’est pas en cause. C’est oublier que la vie économique étant faite de chocs et de cycles, les instruments de politique économique doivent être conçus pour réduire les déséquilibres et limiter la durée des crises. Ce n’est pas ce que permet de faire l’Euro tel qu’il est construit aujourd’hui.

Le sujet est difficile, d’autre part, car il s’agit d’une question macroéconomique globale où les phénomènes ne se perçoivent pas de manière sensible mais à travers des données statistiques, des représentations construites, et des théories explicites ou implicites. L’économie n’étant pas une science exacte il n’est pas possible de se référer à l’une des ces théories en la pensant vraie. Dès lors comment se faire une opinion et à qui se fier, dans un maquis où les plaidoyers et les réquisitoires ont souvent des arrière-pensées manifestes ?

Enfin dans la vie quotidienne, l’Euro a eu un impact mineur sur l’inflation. « Depuis 2000, le niveau de vie réel des Français a plutôt tendance à s’élever, même si c’est de manière modérée – d’environ un point par an, souligne Jérôme Accardo, chef du département ressources et conditions de vie à l’Insee. Et l’on ne voit pas de rupture marquée entre un avant et un après l’euro. » Ces points sont ceux qui sont immédiatement perceptibles pour l’utilisateur de l’euro. En surface, on peut avoir l’impression que l’euro est neutre ou positif. C’est le rôle quotidien de la monnaie ; ce avec quoi je fais mes courses, ce que je reçois en salaire. Les dommages que l’euro créent dans l’économie européenne sont plus difficiles à percevoir mais bien réels comme on le verra plus loin.

Il n’est pas possible en quelques lignes de faire le tour de la question, Joseph Stiglitz, prix Nobel d’économie vient par exemple de consacrer 500 pages au sujet. Je vais me contenter ici d’évoquer ce qui me semble être les points clefs du problème posé par la construction de l’Euro, afin de voir quelles pourraient être les pistes de solution à débattre.

Rappelons d’abord que réaliser une union monétaire en Europe était une idée audacieuse. De nombreux économistes, américains notamment, nous avaient fait part de ses risques. On considérait alors qu’ils militaient contre l’Euro, de peur que ne s’installe une devise concurrente au dollar…

Voici maintenant quelques-uns des problèmes à traiter. On n’évoquera pas ici, dans ce diagnostic, les questions liées à la transition énergétique et écologique qui sont communes à l’ensemble de l’Union Européenne.

1 Le diagnostic

11 Divergence des économies réelles du fait de l’insuffisance des transferts entre pays de la zone

Une union monétaire ne peut réussir de manière durable que si les économies ainsi réunies sont proches. Cette convergence est en outre nécessaire pour que les instruments de politique économique centralisés, sur lesquels nous reviendrons, soient globalement efficaces. Si certains pays sont en récession pendant que d’autres sont au contraire en bonne santé comment manipuler les politiques monétaire et budgétaire ?

C’était bien dans les esprits des pères fondateurs qui ont défini des critères de convergence sur plusieurs critères : le déficit public, la dette publique, le taux d’inflation. Manifestement cela n’a pas suffi. Les pays dont l’inflation intérieure était plus forte ou dont la compétitivité relative était moindre ont progressivement décroché. Ceci a été accéléré par les mesures de rigueur salariale de l’Allemagne au début des années 2000 et la crise financière de 2008.

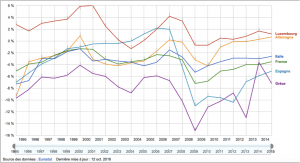

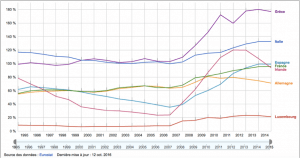

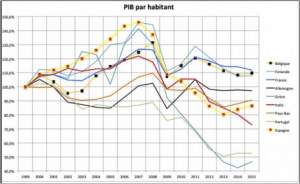

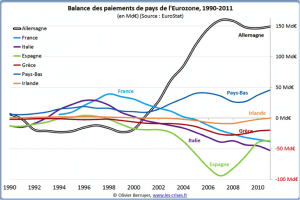

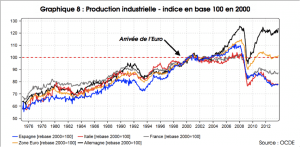

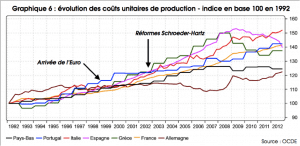

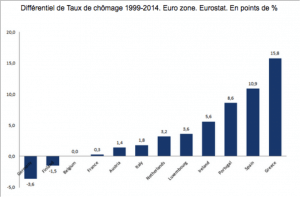

Voici quelques graphiques illustrant cette divergence pour quelques indicateurs (excédent-déficit publi/PIB, dette publique/PIB, le PIB par habitant, balance des paiements, production industrielle, coûts unitaires de production et taux de chômage).

source FMI

Notons que concernant la production industrielle la divergence avec l’Allemagne se déclenche avant la crise de 2008. L‘Allemagne est cependant la seule à se sortir de la crise. Sa performance hors prix est durablement confortée par des coûts unitaires de production bas, résultant des réformes Schroeder-Hartz et par son accès aux pays d‘Europe de l’Est. La France quant à elle se désindustrialise gentiment.

Ce type d’écarts ne se produisent pas ainsi dans un état fédéral comme les Etats-Unis. Qu’un ou plusieurs Etats décrochent peut arriver aux Etats-Unis mais trois leviers sont alors actionnés de fait : d’une part la mobilité des travailleurs (qui sont d’abord américains et sont accueillis partout dans leur pays), puis les mécanismes d’assurance sociale qui conduisent de fait à des transferts et des aides. Enfin le budget de l’Etat fédéral est bien plus important que le budget européen (plafonné à 1% du PIB de l’UE).

Concernant le plus grave des déséquilibres (celui des balances commerciales et des paiements entre pays) on oublie trop souvent que la responsabilité en incombe à celui dont les comptes extérieurs sont en excédent (en l’occurrence l’Allemagne) qui a les marges de manœuvre pour corriger le tir (en augmentant sa demande intérieure par une hausse des salaires, ou en recyclant ses excédents auprès des pays en déficit). Mais ce n’est manifestement pas la volonté du peuple allemand ni de ses dirigeants qui préfèrent faire des cours de morale aux « pays du sud » (notons que la Finlande n’est pas vraiment un pays du sud et a pourtant quelques difficultés économiques) et les inciter à se serrer encore plus la ceinture, sans que cela n’améliore en rien la situation globale, bien au contraire.

12 Perte par les Etats des leviers majeurs d’action économique

Un Etat autonome dispose de quatre armes face à un choc ou une détérioration de sa situation économique : le taux de change, le taux d’intérêt, la création monétaire et la relance budgétaire. Dans le cas de la zone Euro, les Etats sont privés de tous ces leviers dont les trois premiers sont seulement actionnables par la BCE. La relance budgétaire, elle, est impossible du fait du Traité sur la stabilité, la coordination et la gouvernance (TSCG). Au contraire, les Etats sont encouragés à prendre des mesures de restriction budgétaire (baisse des dépenses publiques) et des mesures dites structurelles, qui consistent à rendre le marché du travail plus flexible (à la baisse). Ces mesures-ci, prises par l’ensemble des Etats, ont globalement un effet de baisse de la demande. Elles visent en théorie à améliorer la compétitivité relative. Mais au sein de la zone Euro elles sont relativement inefficaces et pour lutter contre les économies à bas-salaires hors zone elles le sont totalement.

Cette perte de levier est d’autant plus préoccupante que faute d’harmonisation sociale et fiscale (les politiques sociales et fiscales – à l’exclusion de la TVA – étant de la responsabilité des Etats en Europe) il règne plutôt au sein de l’Europe une atmosphère de compétition fiscale et sociale, chaque pays tentant par là d’attirer les sièges sociaux, les fortunes des plus riches et d’améliorer la compétitivité des entreprises installées chez lui.

13 Mauvaise gestion du risque bancaire et de sa prévention

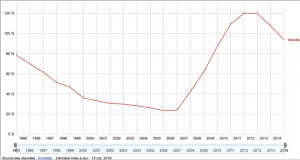

La santé des banques est une préoccupation économique et financière majeure comme l’avait montré la crise de 1929 et comme l’a remontré la crise de 2008. Dans les pays européens, suite à cette crise, le budget des Etats a été sollicité pour les sauver. La socialisation des pertes bancaires, déjà pour le moins discutable sur le plan éthique au moment où elle est faite, encourage ensuite le comportement risqué des banques « too big to fail » qui sont persuadées que les Etats les sauveront toujours pour éviter une crise systémique. Ceci a en outre considérablement alourdi les dettes publiques, et dans le cadre d’une politique visant à limiter les dites dettes, a contribué à faire durer la crise. Les deux cas les plus spectaculaires sont celui de l’Irlande dont la dette publique a bondi de 20% à 120 % du PIB et de la Grèce.

Hors crise, la zone euro a en outre plusieurs problèmes avec ses grandes banques.

Les dépôts des clients sont sous une certaine limite (en gros 100 000 euros en France) garantis par l’Etat, qui ne pourra donc les laisser tomber. C’est exactement ce qui se passe en cette fin d’année 2016 où l’Etat italien va nationaliser et participer au renflouement de la banque Montei Di Paschi estimé à ce jour par la BCE à 8,8 milliards d’euros. Qu’en va-t-il être de la Deutsche Bank la première banque allemande qui doit payer une amende négociée de 7,2 milliards d’euros, alors que sa capitalisation boursière est de 14 milliards et que son total de bilan s’élève à 1600 milliards ?

Par ailleurs, encouragé en cela par la régulation (règles de Bâle) les banques de la zone Euro ont gonflé leur bilan de dettes souveraines. Dès lors, si un Etat est en difficulté, les banques de son pays le sont aussi et réciproquement. L’appartenance à la zone Euro de ces banques crée un risque spécifique complémentaire. Un accident dans un pays peut se propager à ses voisins. Du coup, l’Eurozone a essayé de limiter ce problème en instituant une Union Bancaire, et un fonds mutuel de couverture. Mais ce projet s’est arrêté au milieu du gué : le montant de ce fonds est ridicule. Il avoisinera les 55 milliards en… 2023. C’est bien trop petit en comparaison des bilans de Deutsche Bank et de BNP Paribas, par exemple, qui se situent entre 1 600 et 2000 Mds d’euros, tandis que les engagements sur les marchés d’actifs financiers dérivés de la première banque française atteignent les sommets extravagants de plus de 50 trillions (soit 18 fois le PIB français). Une étude faite en 2015 par Gaël Giraud pour le Parlement Européen évalue les coûts potentiels d’un choc financier de moyenne ampleur pour l’économie de la zone euro à une perte cumulée de 1000 milliards d’euros de PIB (environ -9,4 % du PIB prévu en 2016).

La raison de l’échec de l’Union Bancaire est claire : les gouvernements ne veulent pas que leurs contribuables paient pour les erreurs des voisins. Ce qui veut dire que la solidarité au sein de la zone est largement insuffisante pour en faire une zone monétaire.

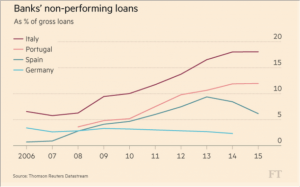

Enfin et c’est peut-être le cœur du problème, la libre circulation des capitaux (cf le billet « Le tout marché au coeur du triple échec européen« ) couplée à la divergence des économies (point 1 ci-dessus) ne peut qu’affaiblir les banques des pays en décrochage. En effet, elles prêtent à leurs résidents (entreprises ou ménages) avec des risques plus élevés qu’ailleurs (mais de l’autre côté l’épargne des plus riches peut se déplacer instantanément (c’est la « fuite des capitaux ») dans d’autres pays. On voit dans le graphique ci-après que le montant des créances douteuses dans les banques italiennes et portugaises est très élevé. « L’ensemble du secteur bancaire italien serait actuellement miné par 360 milliards d’euros de créances douteuses, des crédits que les banques ont peu de chances de recouvrer ; en somme, des dettes irrécupérables, en partie ou en totalité. C’est l’équivalent de 22 % de la richesse produite par le pays l’an dernier. »[4]

Les banques ont donc à la fois des risques de solvabilité et de liquidité. Si elles ne « jouent pas le jeu » du prêt à l’économie dans leur pays c’est les entreprises qui souffrent (surtout les PME) et l’économie qui s’en ressent. A noter que les stress-tests bancaires organisés et communiqués en grand pompe ne peuvent à l’évidence être une réponse à ce problème. La communication d’un résultat d’un stress-test suffisamment exhaustif et démonstratif montrant qu’une banque est en difficulté accroitrait immédiatement les difficultés de la dite banque, les clients se précipitant pour déplacer leurs fonds (compte-courant et épargne) par peur d’en être spoliés en cas de faillite.

14 Politique de la BCE trop longtemps centrée sur l’inflation

Les traités de Maastricht puis de Lisbonne ont transformé une théorie économique pour le moins discutable en règle intangible. Cette « théorie » se résume en quelques mots :

- 1 la monnaie et la politique monétaire doivent être confiées à une institution indépendante

- 2 la politique monétaire ne sert qu’à stabiliser les prix

- 3 et c’est le seul outil efficace à cet effet

Ces trois propositions sont fausses comme on peut le démontrer aisément[5]. Mario Draghi contrairement à son prédécesseur a tenté de contourner la deuxième (en lançant les programmes de Quantitative Easing pour faire remonter les prix en jouant sur les mots et en disant que la cible d’inflation de 2% n’était pas atteinte…alors qu’il visait bien à relancer l’économie).

La zone Euro s’est donc privée du moyen le plus puissant de sortir du marasme, l’émission de monnaie libre de dette.

15 Refus des dirigeants de la zone de lancer un vrai programme de relance pour des raisons de contrainte budgétaire.

Il est évident que la politique monétaire menée par la BCE ne suffira pas à relancer les économies et qu’il faut embrayer sur le levier budgétaire. Mais cette idée rencontre l’opposition de la majorité des dirigeants de la zone. Plus profondément les traités (Maastricht puis Lisbonne) sont calqués sur le modèle allemand qui sacralise, outre l’idéologie « monétariste » vue au point précédent, l’idée que l’économie ne peut bien se porter que si les budgets publics sont à l’équilibre ou presque. L’expérience de la crise de 1929 a manifestement été oubliée tout comme l’échec de cette stratégie en Europe dans les dernières années.

2 Les options pour se sortir de l’impasse ?

La zone Euro et l’Europe avec elle sont en grand danger, comme nous ne cessons de le dire avec bien d’autres. L’aveuglement et l’immobilisme dont font preuve nos dirigeants sont très angoissants et ne peuvent que susciter des réactions imprévisibles.

Trouver une issue semble impossible. D’une part, les traités ne prévoient pas de possibilité de sortie de l’Euro. D’autre part, la manière proprement scandaleuse dont le peuple peuple grec a été maltraité[6] et l’est encore par l’Eurogroupe[7] montre bien de quel bois sont faits les « patrons de l’Europe » et à quel point les dirigeants des autres pays sont en la matière obéissants. On se rappelle d’ailleurs que quand ils ne le sont pas (ce qui a été le cas de Sylvio Berlusconi en Italie) ils sont tout simplement révoqués et remplacés par des « techniciens »[8]. Concernant la Grèce, il est difficile de comprendre la stratégie adoptée. La dette publique grecque ne sera jamais remboursée et les mesures imposées à la Grèce détruisent son économie et sa vie sociale, donc accroissent le problème qu’elles sont supposées aider à régler. La seule hypothèse donnant un peu de sens à cela serait que les dirigeants européens veulent faire un exemple pour prévenir toute velléité de sortie de l’Euro et veulent l’élimination d’Alexis Tsipras.

Certains appellent de leurs vœux un « approfondissement » de l’Euro et la construction d’un noyau dur de pays quasi-fédéral (autour de l’Allemagne et de la France), avec un gouvernement économique, un budget plus conséquent et un parlement. Il s’agirait d’aller au bout de l’objectif des initiateurs de l’Euro qui y voyaient un moyen d’aller vers une vraie fédération européenne. Cette idée souvent évoquée n’est tout simplement pas réaliste. Certes les sondages montrent un attachement majoritaire de l’opinion à l’Euro mais le rejet des « technocrates » est suffisant pour que ce projet bute sur le refus de payer une proportion plus élevée de l’impôt à des structures vues comme trop lointaines. Par ailleurs une intégration politique plus poussée ne réduira pas comme par enchantement les divergences au sein de la zone.

A ce stade, pour sortir de l’impasse, on peut envisager trois options, si l’on considère que le statu quo n’en est pas une, ou du moins qu’il n’est pas durable : une mosaïque de programmes d’investissements nationaux, un grand programme d’investissement européen, une évolution vers un Euro monnaie commune. Bien sûr ces grandes mesures devraient parallèlement s’accompagner d’une série de réformes concernant notamment la régulation de la finance et le traitement des dettes excessives. Rappelons ici l’analyse d’Adair Turner[9]: « De plus, dans presque tous les pays, c’est la récession post-crise qui a fait des ravages dans les finances publiques. (…) la quasi-totalité de la hausse de la dette publique s’explique par le fait que la croissance excessive de l’endettement privé avant la crise a entraîné un surendettement, puis un désendettement du secteur privé, et finalement une profonde récession. » Il s’agit de sortir de la spirale dette-déflation mise en évidence par Irving Fisher et qui est au cœur des réflexions d’un économiste comme Steve Keen. Tout plan de sortie de crise de la zone Euro (comme du reste, pour les pays affectés du même symptôme) passe par un volet relatif à ce désendettement. C’est pourquoi l’enjeu de la création de monnaie libre est stratégique.

21 Des plans d’investissement nationaux

La relance des investissements publics et privés est éminemment souhaitable, comme le rappelle Michel Aglietta, au vu de la baisse de l’investissement dans la zone Euro. Il est notamment appelé de leurs vœux par l ‘OCDE, le FMI et l’OFCE.

Un des grands pays de la zone (la France ?) pourrait se lancer unilatéralement, puis être imité par d’autres (l’Italie, l’Espagne ?). La démarche serait volontariste (en enfreignant explicitement les traités européens) et consisterait à lancer un programme d’investissements publics dans la transition énergétique et écologique. La priorité serait à donner aux investissements réduisant la facture gazière et pétrolière pour limiter le risque de détérioration de la balance commerciale et pour accélérer la transition énergétique. Nous avions poussé en 2013 l’idée d’un plan massif d’investissements dans le bâtiment public[10].

Son montant serait explicitement sorti du calcul du déficit public courant. Son financement serait en partie assuré par la Banque de France, qui pourrait allouer des sommes aux banques publiques (Caisse des dépôts et Banque postale). Ce plan n’aurait sans doute pas l’aval de la Commission Européenne ni de nos voisins allemands mais on voit mal quelle mesure de rétorsion lourdement contraignante pourrait être prise. Et ses effets positifs finiraient par emporter la conviction. Mais la limite principale à ce type de plan c’est qu’il ne rétablit pas les écarts de compétitivité entre les pays et ne permet sans doute pas de réindustrialiser les pays qui le mettraient en œuvre.

22 Un grand programme d’investissement européen

Lancer un tel plan directement au niveau européen serait perçu comme plus coopératif. C’est la solution poussée par le Shift Project, qui le concentre sur la décarbonation de l’Europe. Il pourrait être financé en partie, comme nous l’avons suggéré ici, par un Green Quantitative Easing, ou comme le proposent Michel Aglietta, Etienne Espagne et Baptiste Perrissin-Fabert, et par l’acquisition par la BCE d’actifs carbone, à créer, contrepartie de projets de décarbonation, dont la valeur pourrait être garantie par l’Etat, en fonction de la valeur sociale du carbone.

Les promoteurs d’un grand programme européen d’investissements imaginent tous un financement mixte public-privé, avec effet de levier, au vu de l’ampleur des dépenses à réaliser. Le plan Juncker est issu de cette ligne de pensée, mais on a vu qu’il était bien trop limité pour répondre à la question et envisageait un levier bien trop important. Enfin dans tous les cas il faut là aussi que la part publique de l’investissement soit clairement sortie du critère de déficit de Maastricht.

Ce type de plan aurait trois avantages considérables : il redonnerait du souffle à l’Europe, il créerait de l’emploi, comme le cas des plans nationaux, et pourrait conduire à une réduction à terme de la pression sur les budgets publics par l’effet de relance et d’augmentations des recettes fiscales.

On peut cependant là aussi douter de son effet sur la réduction de la divergence entre pays européens, car il ne réajuste pas les écarts de compétitivité. Par ailleurs, il supposerait un transfert significatif de financements entre pays, car il faudrait en effet concentrer les efforts dans les pays en difficulté – ceux qui ont précisément le moins de marge de manœuvre budgétaire. Du coup il est peu probable qu’il puisse s’envisager sans créer tension et rapport de force (comme dans le cas précédent).

23 Vers l’Euro monnaie commune ?

Cette voie a été tracée notamment par Gabriel Galand en 2002, Gaël Giraud en 2012 dans son livre Illusion Financière, ou par Bruno Moschetto, professeur à HEC. Elle consiste à garder l’Euro comme monnaie avec les pays tiers hors zone Euro et à créer des euros nationaux dont les parités pourraient évoluer entre elles selon un mécanisme administré, permettant les dévaluations intra-zone nécessaires. Sa mécanique plus détaillée est décrite ici. Elle peut se concevoir pour les 19 pays de la zone séparément ou avec des regroupements pour les pays qui sont vraiment très proches économiquement et politiquement. Joseph Stiglitz l’évoque également dans son livre, sous le terme d’Euro flexible (pages 337-347) qu’il accompagne de certificats d’importation visant à réduire l’instabilité des échanges (page 329 et 330).

Cette solution, contrairement à l’éclatement de la zone Euro, aurait l’énorme avantage de conserver l’Euro sur le marché international, donc la visibilité de la zone pour les investisseurs, de conserver l’Euro comme marqueur d’identité (les monnaies nationales seraient des euros-francs, des euros-lires etc.) et d’être à l’évidence moins irréversible que cet éclatement. Simultanément chaque pays retrouverait sa « liberté monétaire » (donc sa capacité à créer de la monnaie libre).

Couplé aux programmes d’investissement précédents, elle permettrait de rétablir les conditions de politiques économiques de nouveau différenciées par pays ce qui pourrait sortir l’Europe du marasme et de sa contradiction économique. C’est sur le papier la meilleure des solutions. Toujours sur le papier, elle pourrait obtenir l’aval des pays de la zone, car elle est de loin préférable à une sortie plus ou moins désordonnée de la zone Euro.

Encore faut-il que les dirigeants européens retrouvent un minimum de rationalité. Cette hypothèse étant peu réaliste, elle doit sans doute être combinée avec la préparation d’une sortie franche de l’Euro[11]. Rappelons qu’Alexis Tsipras a refusé d’envisager un retour au drachme quand il a négocié avec la Troïka, sous-estimant sans aucun doute la volonté et le pouvoir de ses adversaires. En particulier on a vu que la Banque Centrale Européenne a, en juin-juillet 2015, rapidement asséché la Grèce en liquidités. L’idée d’Yanis Varoufakis de gagner du temps en utilisant les dettes de l’ Etat comme support d’une monnaie provisoire, le IOU (pour I Owe You), était insuffisamment préparée, et en tous les cas n’avait pas l’aval d’Alexis Tsipras. Du coup, acculé, il a cédé sur tout, comme l’avait anticipé Wolfgang Schauble…Le nerf de la guerre étant l’argent, toute option qui « touche à la monnaie » doit passer par une préparation attentive notamment pour assurer la liquidité de l’économie à tout moment. Ce que nous suggérons ici c’est d’utiliser une menace à rendre crédible (la sortie de l’Euro) pour négocier la mise en place d’un euro monnaie commune entre pays de la zone. Un pays comme la France pourrait sans aucun doute mener à terme ce plan. Il lui faudrait cesser d’être fascinée par le « modèle allemand » dont Guillaume Duval a montré les limites pour ne pas dire plus. Il lui faudrait cesser de se sentir coupable d’avoir, dans une situation économique qui ne le justifie en rien, des déficits publics légèrement supérieurs à 3% et du coup ne pas se croire autorisée à négocier durement. L’Allemagne tirant de grands bénéfices de l’ Euro hésiterait à deux fois à nous voir partir et finirait par préférer une solution qui lui permettrait de retrouver sa politique monétaire et budgétaire, de la partager avec ses voisins et de conserver un lien très privilégié, mais redevenant coopératif avec les autres pays de la zone Euro.

Alain Grandjean

Voir aussi :

Un précédent billet de fond : Le « tout-marché » au coeur du triple échec européen

Et toutes nos chroniques sur la crise de l’Europe

Notes :

[1] Voir, avec les commentaires ironiques d’Olivier Berruyer monument d’anthologie https://www.les-crises.fr/wp-content/uploads/2013/07/euro-commission-europeenne-les-crises-fr.pdf

[2] Qu’on considère la croissance économique comme un objectif souhaitable ou non, ce qui est ici en cause c’est la promesse non tenue.

[3] http://www.atlantico.fr/decryptage/15-ans-apres-qui-en-europe-plus-beneficie-euro-curieusement-pas-forcement-pays-auxquels-pensez-nicolas-goetzmann-2436966.html

[4] Voir http://www.lemonde.fr/europe/article/2016/12/27/la-bce-demande-un-plan-de-sauvetage-de-8-8-milliards-d-euros-pour-la-plus-vieille-banque-italienne_5054343_3214.html

[5] Voir par exemple La déconomie de Jacques Généreux, pages 258 et suivantes, Seuil 2016

[6] De nombreux ouvrages et sites sont à consulter en la matière. Signalons les chroniques de Romaric Godin, rédacteur en chef adjoint de la Tribune dont le regard n’a cessé d’être lucide et le livre de James Galbraith, Crise grecque, tragédie européenne, écrit par l’un des conseillers du gouvernement grec, http://www.seuil.com/ouvrage/crise-grecque-tragedie-europeenne-james-k-galbraith/9782021314847

[7] Voir http://www.latribune.fr/economie/union-europeenne/grece-le-monde-sans-pitie-de-l-eurogroupe-606525.html et plus récemment http://www.liberation.fr/planete/2016/12/14/grece-tsipras-vote-des-mesures-sociales-la-zone-euro-se-fache_1535275

[8] Le terme en lui-même est révélateur de la conception de la démocratie qui règne en ce moment dans la sphère dirigeante de l’Europe. L’échec de Mario Monti en Italie montre que ce n’est en plus pas une solution au plan économique…

[9] « Between Debt and the Devil », extrait du chapitre 5, traduction Mireille Martini

[10] Voir http://alaingrandjean.fr/2013/07/21/financer-la-transition-energetique-comment-faire-concretement/

[11] Qui est proposée en tant que telle (et non pas comme un moyen de pression pour aller vers un Euro monnaie commune) par plusieurs experts. Voir, par exemple, L’euro est-il mort ? sous la direction de Jacques Sapir, et l’un de ces nombreux articles https://www.les-crises.fr/sortir-de-leuro-par-jacques-sapir/. Citons également Frédéric Lordon, http://www.monde-diplomatique.fr/2013/08/LORDON/49561, l’auteur de La malfaçon, monnaie européenne et souveraineté démocratique

7 réponses à “Sauver l’Europe d’elle-même : les options pour sortir de l’impasse”

Oui bien sûr aux programmes d’investissement dans la transition écologique, seule façon d’obtenir un consentement allemand – nous l’avions dit ensemble, toi et moi avec Gaël Giraud et Patrick Criqui en 2011. Non, non et mille fois non à la préparation d’une sortie de l’euro pour forcer la transformation de l’euro monnaie unique en monnaie commune. D’abord parce que certaines promesses de la monnaie commune (papier de Bruno Moschetto) me paraissent très douteuses. L’euro-franc peut changer de parité mais reste quand même échangeable contre tout autre euro… j’avoue que ce miracle m’échappe. Mais aussi, parce qu’il n’est de sortie crédible de l’euro que par une sortie de l’UE, comme on sait. Et l’UE sans la France ce n’est plus l’UE mais sa fin. En brandir la menace, c’est se mettre en situation de faiblesse si on n’est pas prêt à aller au bout, ou se mettre en situation de détruire l’UE dans le cas contraire. Ce sera sans moi.

Tu dis que l’approfondissement n’est pas réaliste. Je ne suis pas d’accord. C’est long, c’est pénible, mais cette voie pourrait être grandement facilitée par l’investissement massif dans la transition écologique – et un effort conséquent d’harmonisation fiscale au moins sur la fiscalité des entreprises.

De toutes façons, je préfère un espoir même peu réaliste, à une catastrophe qui ne le serait que trop!

Bonsoir Cédric, j’ai bien conscience d’avoir abordé un sujet très clivant; mais je pense vraiment que le statu quo est aujourd’hui le scénario le plus probable (sur ce plan je partage modestement ce que dit Stigltiz , il appelle cela la navigation à vue…) si on ne secoue pas fortement le cocotier. Cela ne m’empêche pas de militer tout le temps pour le plan de relance dans les investissements écologiques (au fait porté par quel candidat aux présidentielles?). Pour secouer le cocotier, il faut faire un peu peur, sous peine de passer pour un doux rêveur (c’est ainsi, dixit Michel Crinetz, que Sylvie Goulard, candidate libérale à la présidence du parlement européen parle de Michel Aglietta). Je crois simplement qu’il ne faut pas sous-estimer les forces de conservatisme et de réaction. Ce qui de mon côté a déclenché une forte prise de conscience, c’est la manière dont la Grèce a été traitée, au mépris de toutes les valeurs européennes que je partage, et de toute intelligence, ça juste été une manière de montrer ses muscles, je n’ai rien à regretter de cette Europe -là, et je pense qu’il faut vraiment tourner la page. Sinon, je pense qu’il faut instruire le procès de la monnaie commune ; je vais essayer d’être plus explicite sur ce sujet prochainement . Merci en tous les cas pour tes commentaires . Amitiés . Alain

Cet article évoque très justement les manquements de l’euro en 2007/2008, il néglige partiellement les avancées institutionnelles accomplies depuis, qui renforcent considérablement la monnaie unique. Il déplore une intégration insuffisante de la zone euro. Toutefois, au lieu de viser une intégration plus forte, il plaide pour la désintégration, alors que la monnaie unique est encore un projet récent et perfectible par l’intégration. Après, le texte mentionne la question de la monnaie libre et je pense que c’est cette question qui devrait se trouver au centre du débat. Comment dépasser un modèle basé sur l’argent dette pour s’approcher d’une monnaie libre, qui resterait à conceptualiser : une question, p. ex., permettrait telle la création monétaire ? Je pense que cette question dépasse le cadre de la zone euro, sauf si on peut s’imaginer l’introduire dans un seul pays.

Mes points principaux sont les suivants :

•Les constats sur les manquements de l’euro sont justes. Toutefois, le texte n‘évoque que trop peu les évolutions institutionnelles qui ont renforcé la monnaie unique pendant la crise. Il m’est difficile de comprendre pourquoi le texte propose la voie de la « désintégration » alors que plusieurs endroits il estime que les efforts intégrationnistes n’ont pas été suffisants (transferts trop faibles, garantie bancaire insuffisante…)

•Le texte observe des divergences au sein de la zone euro, mais seulement une solution sur trois (celle de l’euro light) permettrait de les traiter (par la dévaluation, alors que ceci ferait persister les divergences). Les deux autres plans proposent des investissements qui renforceront également les divergences. Il est sûr qu’une zone euro qui cultiverait les divergences ne pourrait pas survivre longtemps.

•De plus, si les gouvernements européens ne remettent pas clairement en cause la politique d’austérité, en quoi serait-il plus à même d’accepter un « euro light » (autrement que par la « menace »)? Le traitement de la crise grecque par les Européens (qui ont eu fortement recours à la menace) n’a pas été exemplaire. Je ne pense pas qu’il faille répéter cette approche, qui risque de réellement de remettre en cause (le peu) de solidarité au sein de l’UE et qui peut réveiller de graves conflits européens.

•Le texte évoque le problème de la création monétaire, l’argent-dette et l’argent-libre. Si l’objectif est de remettre en cause la manière dont la monnaie est crée, je ne pense pas que des développements (en début de texte) sur les failles (pour certaines passées) de l’euro soit pertinents. Il faudrait alors commencer par expliquer pourquoi la création monétaire, telle qu’elle se fait partout dans le monde, pas seulement dans la zone euro, est un problème. Le problème de la création monétaire n’est pas intrinsèque à la zone euro et un système de flottement dans un « euro light » n’y changera pas grand-chose, à mon humble avis.

Au sujet des solutions envisagées :

1.Les plans d’investissements nationaux

« La démarche serait volontariste (en enfreignant explicitement les traités européens) et consisterait à lancer un programme d’investissements publics dans la transition énergétique et écologique. »

Je ne suis pas économiste mais je pense que cette option est plus réaliste qu’il y a quelques années. Le QE a réduit considérablement les coûts de financement des Etats, ce qui leur permet de s’endetter à bas coûts et faciliterait ce type de plans. Toutefois, il faudrait voir la réaction des marchés qui pourraient remettre en cause la solvabilité de ces pays, il faudrait alors un hyper-QE pour compenser. C’est ce que le Japon a fait et les résultats sont très décevants.

1.Un programme d’investissement européen

Je ne suis pas expert non plus, mais je pense que la BCE devrait pouvoir acheter en masse des titres liés à l’investissement environnementalement responsable (les green bonds, p ex.) Ca pourrait motiver l’investissement dans ces domaines.

1.Euro monnaie commune

Ce serait revenir à la situation ante-euro, sauf pour le commerce extérieur. Personnellement, je ne vois pas en quoi les pays historiquement inflationnistes auraient intérêt à voir leur monnaie se dévaluer à nouveau et à répétition : les biens, salaires, retraites perdraient en valeur, ce qui touche les plus faibles, les capitaux sortiraient encore plus massivement des pays (achat d’euro-mark par les espagnols, italiens, grecs, etc pour stocker de la valeur), moins d’investissement dans leur pays car risque de dévaluation. Je suis très sceptique, mais peut être que les électeurs de ces pays feront un choix anti-euro dans les urnes.

Je pense que l’euro a pu guérir de nombreuses plaies. Des crises économiques et financières auront certainement lieu dans l’avenir mais je ne pense pas qu’elles seront le fait de l’euro. A mon humble avis, la prochaine crise sera probablement plutôt liée à la baisse généralisée des taux, du rendement, de la réduction des gains de productivité, des problèmes environnementaux. La création monétaire, l’investissement, le travail prendront une autre forme mais ces questions ne sont pas inhérentes à l’euro, ce sont des questions qui touchent tous les pays industrialisés (regarde le Japon, les USA).

Autres points

« Enfin les opinions n’ont peut-être pas oublié les promesses qui ont été faites à la naissance de l’Euro et qui ne sont pas du tout remplies[1]. La croissance attendue[2] n’est pas au rendez-vous, pas plus que la prospérité ni que l’unité et l’intégration qui sont au contraire en train de s’effilocher à mesure des échecs économiques de la zone. »

Il était très clair dès le traité de Maastricht, dès les premières phases de la mise en œuvre de la zone euro, qu’adopter une monnaie commune, une monnaie forte comparable au Deutsche Mark, impliquerait des ajustements économique importants, notamment pour les pays à forte inflation (pays du « sud »). Si les promesses n’ont pas été remplies, c’est que les Etats ne se sont pas tenus à ce qu’ils avaient signé : les critères de convergence, que la France et l’Allemagne en premiers n’ont pas hésité à ignorer moins d’une décennie avant la crise.

Bien sur, les gains de croissance n’auraient pas permis à la zone euro de passer la crise des subprimes sans mal. Mais il faut rappeler que la crise commence d’abord aux USA et pas en Europe. La non-finalisation de la zone euro a eu pour effet d’aggraver la crise importée des USA :

•Achat de dette nationales par les banques commerciales de même origine nationane (les banques préféraient acheter de la dette de leur État), donc renforcement de la crise financière si mise en doute de la solvabilité des États et renforcement de la crise souveraine si bails out des banques (un cercle vicieux, « negative feedback loop »). Pourquoi cela ? Car absence de confiance au sein de la zone euro, d’une culture commune de supervision.

•Bienveillance des superviseurs par rapport à leur marché domestique : qui a mené à la crise espagnole par exemple. La encore, pas assez d’Europe.

« La politique de l’autruche et l’absence d’initiatives sur ce terrain font clairement le lit des extrêmes. »

Je ne dirais pas qu’il y a absence d’initiative :

•Renforcement du Pacte de stabilité et de croissance pour s’assurer du respect des critères de convergence

• l’Union bancaire pour réduire la bienveillance des superviseurs envers leur marché domestique

•Le renforcement de la politique macro-prudentielle au niveau européen, pour éviter tout risque systémique

•QE massif qui a réduit les taux d’emprunts des particuliers, des entreprises et des Etats à des niveaux historiques (Allemagne en negatif, France quasiment à zero, pays victimes de la crise (Irlande, Espagne, Portugal à des taux historiquement bas), la Grèce bénéficie de la solidarité européenne via le ESM, si elle devait se financer sur les marchés elle paierait beaucoup plus et serait peut-être incapable de payer. Bien sur, cette solidarité est conditionnelle.

Pourtant, les État continuent à ne pas appliquer ceux qu’ils ont adopté (Renforcement du pacte de stabilité et de croissance et Union bancaire). On l’a vu dernièrement lors du nom respect des déficits (FR, PT, ES etc) et avec le sauvetage de Monte di Paschi avec des fonds publics (IT).

Si l’on se trouve à se point là à la merci des « populistes » c’est parce qu’on a menti pendant des décennies aux gens sur l’Union européenne. Ils estiment que l’euro apportera à tous richesse sans expliquer que des réformes seront nécessaires en contrepartie. De plus, les États signent des traités qu’ils ne respectent pas (le Traité de Maastricht a été signé par tout le monde, sauf DK, le « oui » avait gagné en France) et après accusent la Commission européenne de manquer de compréhension et la désigne comme un monstre sanguinaire. On le voit, le non-respect des règles n’a toujours pas causé de sanctions contre les États en manquement. Pourquoi ? Parce que la Commission est un nain politique (presqu’un secrétariat du Conseil) qui ne peut rien faire si les États ne suivent pas les règles.

« La crise de 2008 a manifestement aggravé les divergences[G1], du coup on pourrait être tenté de penser que l’Euro n’est pas en cause. C’est oublier que l’une des critiques majeures faites à la construction de la monnaie unique[G2] était précisément qu’elle ne pourrait faire face à des chocs externes. La vie économique étant faite de chocs et de cycles les instruments de politique économique doivent être conçus pour réduire les déséquilibres et limiter la durée des crises. Ce n’est pas ce que permet de faire l’Euro tel qu’il est construit aujourd’hui. »

Le constat est juste : la zone euro, telle qu’elle existait en 2008, n’était pas capable de résister à des chocs externes. C’est bien pour ca que de nombreuses réformes ont été adoptées depuis.

Le texte évoque des divergences économiques au sein de la zone euro. Mais c’est bien pour cela que la Commission appelle à des réformes structurelles et à de l’investissement dans la recherche et le développement.

L’Allemagne est montrée du doigt, mais ce sont bien les réformes des années 2000 qui ont permis à ce pays, encore appelé en 1999, le vieil homme malade de l’Europe, de connaitre un succès économique considérable.

Bien sûr, l’Allemagne connaît également des désequilibres macroéconomique, son surplus d’exportation notamment, qu’il importe de corriger mais pas de faire disparaitre, puisqu’il est la preuve d’une économie performante. (A ce sujet, je t’invite à consulter la « Macroeconomic imbalance procedure », adoptée par les États membres durant la crise, qui identifie des indicateurs à suivre pour observer et agir contre les désequilibre macro-économiques dans la zone euro. Avec une faible réaction des États). Des surplus d’exportation modestes sont une bonne chose pour nos économies (en tout cas meilleures que des déficits).

« Qu’un[G3] ou plusieurs Etats décrochent peut arriver aux Etats-Unis mais trois leviers sont alors actionnés de fait : d’une part la mobilité des travailleurs (qui sont d’abord américains et sont accueillis partout dans leur pays), puis les mécanismes d’assurance sociale qui conduisent de fait à des transferts et des aides. Enfin le budget de l’Etat fédéral est bien plus important que le budget européen (plafonné à 1% du PIB de l’UE). »

Les USA semblent être donnés comme exemple ici. Je ne pense pas que renforcer la mobilité des travailleurs soient une bonne chose : chaque citoyen devrait pouvoir trouver un job dans son pays et c’est que vise la réduction des divergences macroéconomiques dans la zone euro.

De plus, je me demande si des transferts plus importants seraient justifiés. Quelle serait la motivation alors pour certains pays d’adopter des réformes et de créer des emplois chez eux ?

Concernant l’Allemagne, c’est vrai qu’il y a eu une grande arrogance durant la crise de la part des Allemands envers les pays du Sud. Mais je ne pense plus que ceci soit aussi marqué aujourd’hui.

« Cette perte de levier est d’autant plus préoccupante que faute d’harmonisation sociale et fiscale (les politiques sociales et fiscales – à l’exclusion de la TVA – étant de la responsabilité des Etats en Europe) il règne plutôt au sein de l’Europe une atmosphère de compétition fiscale et sociale, chaque pays tentant par là d’attirer les sièges sociaux, les fortunes des plus riches et d’améliorer la compétitivité des entreprises installées chez lui. »

Le constat est juste également : la compétition fiscale et sociale et mortifère. Il faudrait donc renforcer l’harmonisation de la fiscalité. La Commission a fait des propositions dans ce sens (pour la TVA, voir aussi CCCTB), qui sont bloquées par plusieurs États membres.

Bonjour et merci, vraiment, pour cette longue réponse, très intéressante et utile, qui me permet de préciser ma pensée.

Pour certains points je vais d’abord tenter d’ éviter des malentendus. Par exemple je ne donne pas les USA en exemple, je dis juste qu’une union monétaire comme celle des USA fonctionne parce qu’il y a mobilité des travailleurs et transferts sociaux et budgétaires. Sans ces dispositifs les déséquilibres s’accroissent . Autre point plus important je ne pense pas que la commission ou les membres des institutions européennes soient les seuls responsables des difficultés et je vois bien que les chefs d’état le sont aussi en n’appliquant pas leurs engagements et en faisant de la commission un bouc émissaire commode. Mais je pense que l’ensemble de ces comportements est lié à la construction telle qu’elle est, qui semble faire fi de la nature humaine. Enfin, plus important, je n’appelle pas du tout à une désintégration de l’union mais à une remise en cause du fonctionnement actuel de l’ Euro. Ce n’est pas un hasard si on fête Erasmus (dont mes enfants ont bénéficié….) c’est un dispositif d’intégration culturelle puissant ; la monnaie unique au contraire a été lancée trop tôt et ses effets conduisent à aggraver le risque de désintégration.

Je reprends maintenant quelques autres points qui me semblent importants :

1 Les initiatives prises seraient sous-estimées

La seule initiative dont l’effet est net, est le quantitavive easing de la BCE, mais j’ai expliqué ailleurs qu’il ne peut suffire à relancer les économies et a surtout pour effet de « sauver les banques ».

La réforme de l’union bancaire est très insuffisante et ne protège pas d’un prochain risque systémique.

La réforme macro-prudentielle est également insuffisante, elle a été pour le moins « contenue » par les lobbys financiers et bancaires.

Le renforcement du « contrôle budgétaire » me semble quant à lui franchement stupide au plan économique et très dangereux politiquement, c’est assez précisément le genre de mesures qui fait détester à juste titre la voie prise par l’Europe. Le plan d’investissements écologiques que je pousse avec d’autres est d’ailleurs incompatible avec cette vision et ces règles. Il faudra les sortir des « critères de Maastricht » et les isoler.

2 Les plans d’ investissement proposés renforceraient les divergences ?

Je ne crois pas, cela dépend de la manière dont ils sont organisés et financés. Ils auront en tous les cas le mérite de redonner du sens à l’ Europe et d’aider très concrètement les gens à sortir de l’ornière en leur donnant du boulot ou des perspectives sur le fait qu’il y en aura.

3 L’Allemagne serait plutôt un modèle à suivre

Il est indiscutable que les mesures prises par l’ Allemagne avec le plan Schroder ont renforcé sa compétitivité (au détriment des allemands les plus défavorisées et des autres nations européennes). Si le but de la construction européenne était de généraliser ce modèle, il aurait été préférable de le dire explicitement, les votes auraient été différents… Le vocabulaire qui a été utilisé et l’est encore « des ajustements économiques » ou des « réformes structurelles » est bien trop abstrait et est incompréhensible pour le citoyen. Il est une forme de mensonge en fait, de novlangue….

Si l’on veut une zone de coopération économique il n’est pas vrai que les excédents soient une bonne chose. Les excédents des uns sont forcément les déficits des autres. Nous sommes habitués à « chanter les excédents » car nous sommes imprégnés du discours économique dominant qui « chante la guerre économique ». Dans une guerre il est en effet préférable de dominer l’autre, et d’avoir des excédents. Mais si l’Europe veut montrer au monde un exemple différent de coopération économique, il faut qu’elle :

-fasse preuve de beaucoup plus de solidarité sur son territoire

-régle institutionnellement ses déséquilibres internes; un exemple de méthode est donné par Davidson cité par Gabriel Galand dans son papier sur l’euro monnaie commune.

-promeuve diplomatiquement un nouveau modèle…ce qui suppose évidemment des protections économiques aux frontières de l’Europe et d’abandonner la dangereuse naïveté qui semble s’emparer des libéraux de droite ou de gauche qui croient aux vertus du libre échange à tout va .

4 Il ne faudrait pas recourir à la menace.

Vous dites « Le traitement de la crise grecque par les Européens (qui ont eu fortement recours à la menace) n’a pas été exemplaire ». C’est le moins qu’on puisse dire, qu’il n’ait pas été exemplaire ; il a très profondément dégradé l’image de l’Europe et a révélé, aux yeux de pas mal d’européens, la conception qu’en avait une partie de l’élite allemande (en gros le camp Schauble, dont on constate qu’il ne désarme pas, il suffit de voir les récentes déclarations du patron de l’IFO, Clemens Fuest, sur l’Italie).

Je pense qu’il y a au sein de l’ Europe un désaccord de fond sur le projet européen. Et que pour faire naître un projet coopératif, qui est le rêve des européens comme moi, il faut exercer une pression puissante sur ceux qui rêvent d’un projet belliqueux. Le seul moyen que je vois c’est qu’ils reconnaissent à quel point ils ont bénéficié de l’Euro (alors qu’ils disent que c’est les pays du sud qui sont les grands bénéficiaires) et qu’ils aient conscience des risques qu’ils prennent à vouloir défaire la zone. Je suis convaincu que le « camp Schauble » impose une torture à la grèce pour lui faire quitter l’euro (l’Italie suivant après, puis l’Espagne et le Portugal et enfin la France) et pour reconstruire un euro très resserré au nord de l’Europe et imposer leur vision….

5 Le problème de la création monétaire n’est pas intrinsèque à l’ Euro

Si bien sûr ; la zone Euro n’étant pas une zone assez homogène (pas une zone monétaire optimale disent les économistes) la monnaie y est mal gérée et au fond ingérable. Dans une zone intégrée correctement, ce qu’est un pays ou une fédération comme les Etats-Unis, le levier monétaire et budgétaire peuvent être manipulés de manière cohérente ; la suède par exemple a fait sa grande réforme fiscale au début des années 90 grâce à une dévaluation d’accompagnement .

6 L’intérêt des réévaluations au sein de la zone

Vous dites

« je ne vois pas en quoi les pays historiquement inflationnistes auraient intérêt à voir leur monnaie se dévaluer à nouveau et à répétition ».

A mes yeux il est clair qu’un pays souffre plus économiquement si sa monnaie est sur-évaluée ; je ne revendique pas le modèle chinois, mais il est clair que le succès économique chinois (dans une logique de domination que je refuse, cela dit) est lié à l’attention portée au taux de change, la banque centrale chinoise intervient pour maintenir la devise chinoise basse. Les allemands seraient à mon avis plus heureux avec une monnaie moins surévaluée….

Au sein de l’euro monnaie commune il n’est pas question de faire des dévaluations à répétition, il est question d’établir des taux de change raisonnables quand des déséquilibres s’installent ….

7 L’euro nous protège des crises

Cela ne me semble pas évident. Ce qui est clair c’est que l’euro a par définition fait cesser la spéculation sur les monnaies européennes qui ont rejoint l’euro. Mais elle s’est portée sur les dettes publiques,…d’où la crise grecque. Le traitement des faillites bancaires par l’Irlande l’Espagne la Grèce n’a pas été exemplaire…et la crise grecque a été un désastre. Je ne vois pas en quoi cela aurait été pire s’ils n’avaient pas été dans l’ euro. Il suffit de regarder le cas de l’Islande, non ?

Certains aimeraient confondre l’idée de la construction européenne avec la « forme particulière d’organisation de l’Union Européenne » qui est en vigueur aujourd’hui et qu’ils présentent comme une solution technique, nécessaire, sans alternative … et si possible sans débat. Questionnant le champ de la politique budgétaire et monétaire, Alain Grandjean démontre très judicieusement le contraire et appelle à la lucidité et au courage politiques.

La scène énergétique européenne nous offre hélas un autre exemple de ce logiciel européen qui conduit au Brexit et nourrit l’audience des populistes. La Commission européenne vient en effet de publier, sous le nom de « Clean energy for all Europeans », alias Winter Package, son projet de paquet législatif 2020. Un seul maître règne sur ces centaines de pages : le bon fonctionnement des marchés de gros de court terme de l’électricité et du gaz, auquel il suffirait de soumettre plus intensément tous les acteurs pour connaître un avenir radieux. Cela emporte par exemple l’abrogation des tarifs réglementés, le traitement des risques de sécurité d’alimentation confié aux marchés, le renforcement des pouvoirs d’autorités indépendantes (agence des régulateurs européens, association des gestionnaires de réseau) au détriment de la subsidiarité, etc.

Ce qui fait l’efficacité du secteur énergétique, sa capacité à atteindre des objectifs de long terme (maîtrise de la consommation, indépendance et sécurité, lutte contre le changement climatique …) au moindre coût, ce sont d’abord, et de très loin, les choix d’investissement. Qu’il s’agisse de moyens de production d’électricité non carbonée, d’infrastructures de transport et de stockage, d’isolation des bâtiments, de développement de la mobilité sans pétrole … tous les investissements de la transition énergétique ont le point commun d’une longue durée de vie d’une grande intensité en capital. En choisissant la volatilité là où il faut de la visibilité dans la durée, l’uniformisation du marché là où il faut coordonner des politiques liées aux ressources et aux cultures énergétiques des Etats-membres, la Commission joue contre l’investissement et contre l’appropriation des enjeux de l’énergie par les citoyens.

La discussion du projet législatif européen devrait durer 18 à 24 mois : situons-là au bon niveau et posons la question d’une réforme du logiciel énergétique de l’UE.

« L’abdication d’une démocratie peut prendre deux formes, soit le recours à une dictature interne par la remise de tous les pouvoirs à un homme providentiel, soit la délégation de ces pouvoirs à une autorité extérieure, laquelle, au nom de la technique, exercera en réalité la puissance politique, car au nom d’une saine économie on en vient aisément à dicter une politique monétaire, budgétaire, sociale, finalement « une politique », au sens le plus large du mot, nationale et internationale. »

Pierre Mendès-France

Bonjour Monsieur,

Merci pour ce très bon papier qui résume bien les problématiques liées à la construction européenne, et l’impasse dans laquelle nous sommes.

Une remarque cependant:

Vous écrivez : « les banques ont donc à la fois des risques de solvabilité et de liquidité. Si elles ne « jouent pas le jeu » du prêt à l’économie dans leur pays c’est les entreprises qui souffrent (surtout les PME) et l’économie qui s’en ressent ».

En écrivant cela, vous supposez que la politique monétaire actuelle pourrait réussir si les banques prêtaient, ce qu’elle ne feraient pas assez. Mais les banques ne prêtent qu’aux clients solvables et par conséquent, il faut tout d’abord que l’économie « aille mieux » pour que les banques prêtent plus. Bref, la relance monétaire et les politiques de type Quantitative Easing sont relativement inefficaces une fois l’effet sur le canal du taux de change passé, car la monnaie est globalement endogène et non exogène. Cela renforce ainsi l’urgence d’une politique budgétaire soutenue comme vous le recommandez dans ce papier.

Ensuite, vous avez raison de pointer le problème de la gestion de la gestion macro-économique de la zone qui est on ne peut plus non-coopérative, tandis qu’une politique budgétaire coordonnée serait très efficace du fait de l’importance des échanges intra-européens.

Je me permets de vous partager cet excellent papier de Lavoie et Stockhammer (des postkeynésiens comme Steve Keen) sur la question de la croissance tirée par les salaires :

http://www.ilo.org/wcmsp5/groups/public/—ed_protect/—protrav/—travail/documents/publication/wcms_192507.pdf

Néanmoins, au delà de toute rationalité macroéconomique, il faut bien voir que ce sont des motivations politiques qui freinent la zone euro… La CDU CSU en Allemagne a un électorat qui n’a aucun intérêt à ce que l’inflation décolle un peu en zone euro, et c’est à mon sens, non pas l’unique, mais l’une des sources principales de la réticence allemande à une gestion raisonnée des déséquilibres macros en zone euro.

Une solution alternative à celle d’une relance budgétaire coordonnée entre Etats membres ou européenne pourrait par ailleurs être une union de financement telle que décrite par Thomas Palley dans ce papier, qui permet d’approfondir l’intégration tout en prenant en compte les différences entres les économies de l’UE:

http://www.thomaspalley.com/wp-content/uploads/2016/07/financing-unions.pdf

Je doute malheureusement que les conditions politiques soient réunies pour voir émerger une telle initiative.

Merci Alain !

tant pour le constat, solidement documenté, que pour les propositions ! Les commentaires qu’ils suscitent sont en majorité, eux aussi, utiles et éclairants.

Pour ma part, je voudrais insister sur la disparition de l’exigence de rationalité, c à d. le « degré zéro » du débat démocratique ! L’expérience montre que l’on peut gagner une élection en proposant en même temps l’ombre ET la lumière (l’austérité -dite pudiquement… « réduction des déficits »- ET la croissance !)

La « cygnorance » (c. à d. un mélange en proportions variables d’ignorance et de cynisme), est, hélas, une vertu politique ! Pire encore, elle est favorisée par ce que j’appelle la… « malédiction franco-allemande »: lorsqu’on a le choix entre plusieurs options, pour être certain d’avoir la pire, il suffit qu’un compromis franco-allemand soit nécessaire ! (Statut de la BCE… TSCG… Etc.)

Comme l’indique la réaction de J Durtol, « Une autre UE est possible » ! Heureusement d’ailleurs, car comme toi, je considère que… « la manière dont la Grèce a été traitée, au mépris de toutes les valeurs européennes que je partage, et de toute intelligence, ça juste été une manière de montrer ses muscles, je n’ai rien à regretter de cette Europe -là, et je pense qu’il faut vraiment tourner la page ».